ネット取扱いファンドシリーズ GS Plus 第2弾

ゴールドマン・サックスの新提案

“ゴールド”

NISA対応で登場

金への投資

- まだ投資信託口座をお持ちでない方は、

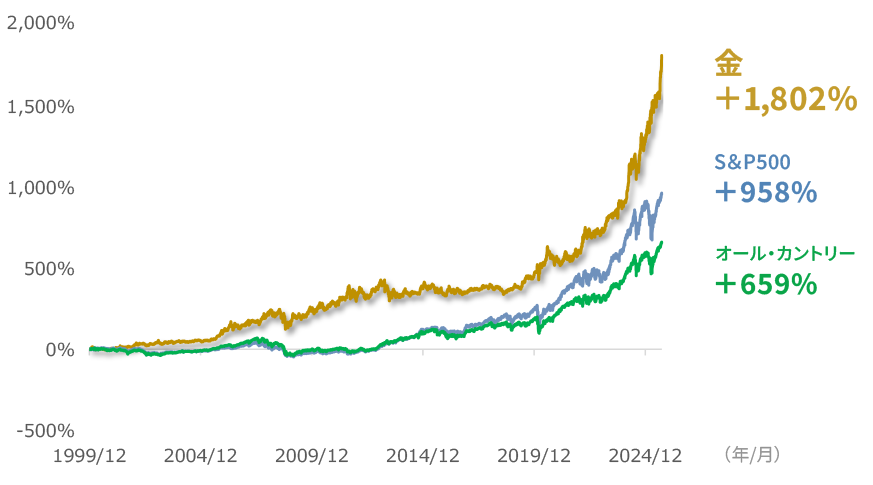

- 金は過去、長期で見ると堅調な上昇を遂げてきた資産です。

金および主要指数の累積リターン(円ベース)

投資対象の相対的な値動きを説明するための参考情報であり、本ファンドの実績ではありません。

金:LBMA金価格、S&P500:S&P500指数(配当込み)、オール・カントリー:MSCIオール・カントリー・ワールド指数(配当込み)

期間:1999年12月31日~2025年9月30日、出所:ブルームバーグ

近年、国際金市場では過去最高の取引価格を記録していますが、過去最高の金取引価格が維持される保証はなく、金の価値が大幅に減少する可能性があります。

指数には直接投資することはできず、取引コストや流動性等の市場要因なども考慮されておりませんので、実際の取引結果とは異なります。上記は過去のデータであり、将来の結果を示唆あるいは保証するものではありません。

ゴールドマン・サックス・アセット・マネジメントの

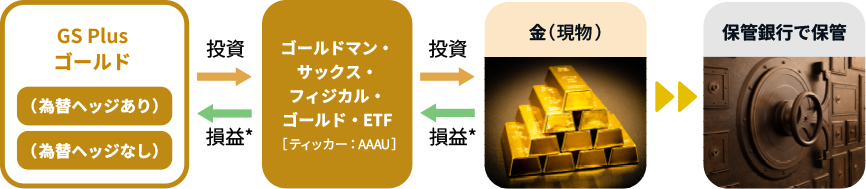

実績あるETFで効率的に金にアクセス

- ゴールドマン・サックス・アセット・マネジメントは米国で、ETF(上場投資信託証券)を通じた金の投資機会を提供してきました。

- GS Plus ゴールドは、ゴールドマン・サックス・フィジカル・ゴールド・ETFを通じて、実質的に金に投資します。

ファンドの仕組み

*損益はすべて投資家である受益者に帰属します。

市況動向や資金動向その他の要因等によっては、運用方針に従った運用ができない場合があります。写真はイメージとして掲載するものです。

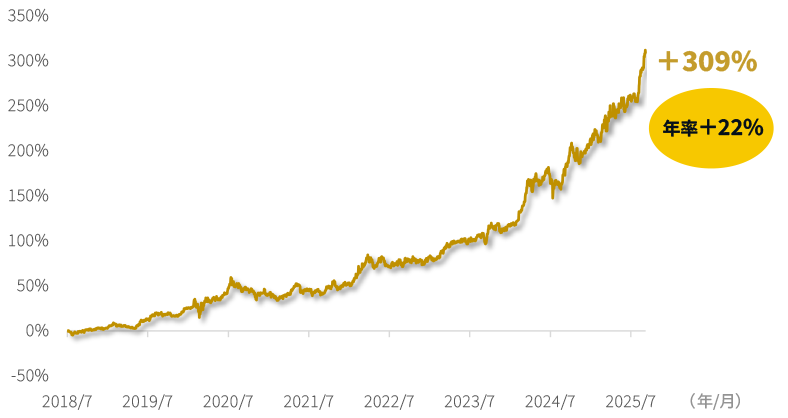

(ご参考)

ゴールドマン・サックス・フィジカル・ゴールド・ETFの累積リターン(円ベース)

期間:2018年7月26日(設定日)~2025年9月30日、出所:ゴールドマン・サックス・アセット・マネジメント

ETFの1口当たりの純資産価格(NAV)ベースであり、運営費用(年率0.18%)は控除されています。米ドル・ベースの純資産価格をゴールドマン・サックス・アセット・マネジメントが円換算して表示しています。上記は運用戦略をご理解いただくためのご参考として表示したものであり、ゴールドマン・サックス・フィジカル・ゴールド・ETFの取得の勧誘を意図するものではありません。上記は本ファンドの実績ではありません。過去の運用実績は将来の運用成果を示唆あるいは保証するものではありません。

- ETFを活用することで、現物を直接保有することによる手間を抑え、金にアクセスできます。

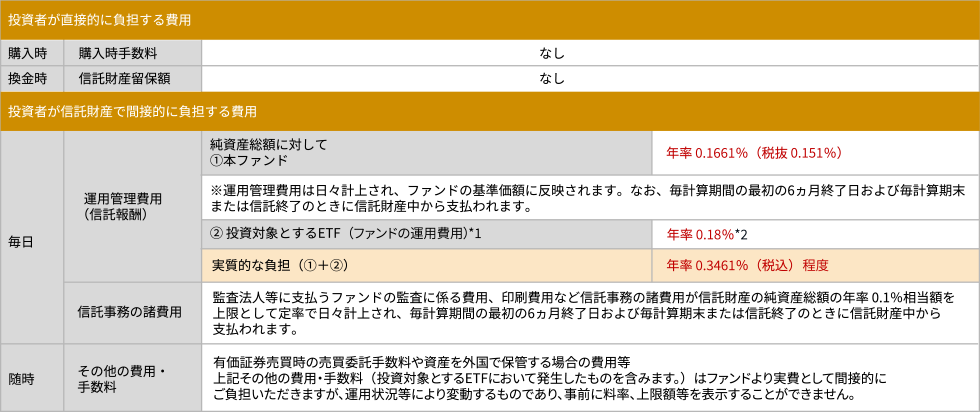

- また、比較的低コストの設計を実現しています。

*ファンドの信託報酬(税込年率0.1661%)に投資先ファンドの運営費用(年率0.18%)を加えた実質的な負担。詳しくは後述の「ファンドの費用」をご確認ください。

参考情報

金投資におけるポイント

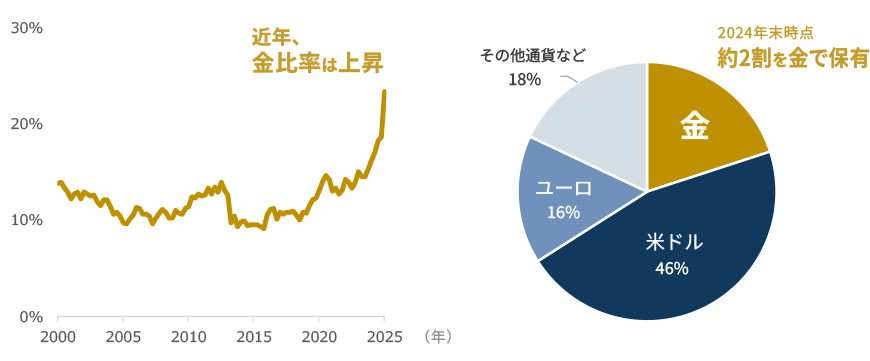

ポイント① 希少性がもたらす普遍的な価値

- 世界でこれまでに採掘された金の量は約22万トンにとどまり、毎年の新規供給も5,000トン未満(総採掘量の2%程度)*。この希少性が金の価値を支えています。

- また、金は特定の国のリスクに影響されにくいため、世界の中央銀行は準備資産の分散を目的として金の保有比率を高めています。現在、準備資産の約2割が金で構成されています。

*時点:採掘量は2025年の推計、供給量は2010年~2024年、出所:ワールド・ゴールド・カウンシル

世界の中央銀行の準備資産に占める金の比率の推移と内訳

左グラフ期間:2000年3月末~2025年3月末、出所:FRB(米連邦準備制度理事会) 市場価格ベース

右グラフ時点:2024年12月末、出所:ECB(欧州中央銀行) 市場価格ベース

上グラフ期間:2000年3月末~2025年3月末、出所:FRB(米連邦準備制度理事会) 市場価格ベース

下グラフ時点:2024年12月末、出所:ECB(欧州中央銀行) 市場価格ベース

上記は過去のデータであり、将来の結果を示唆あるいは保証するものではありません。

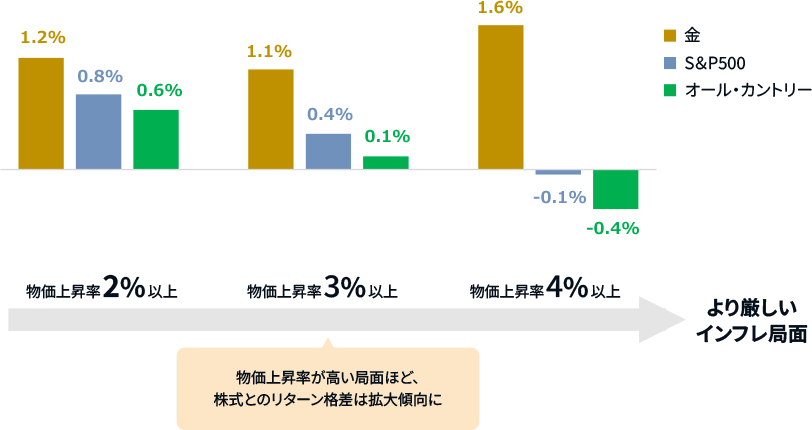

ポイント② 物価上昇時に真価を発揮

- 金は過去、物価が上昇し通貨の実質価値が下がるインフレ局面でも、長期的に価値を保ちやすい性質がみられました。

米国のインフレ局面ごとの金および主要指数の平均月次リターン(円ベース)

物価上昇率:米国消費者物価指数(前年同月比)、金:LBMA金価格、S&P500:S&P500指数(配当込み)、オール・カントリー:MSCIオール・カントリー・ワールド指数(配当込み)

期間:1999年12月末~2025年8月末、出所:ブルームバーグ

ただし、短期的な期間や特定の市場環境においては、こうした傾向がみられないこともあります。上記は過去のデータであり、将来の結果を示唆あるいは保証するものではありません。

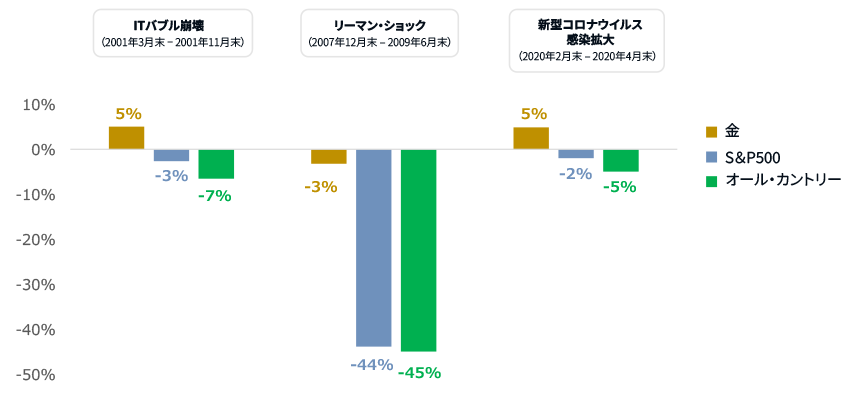

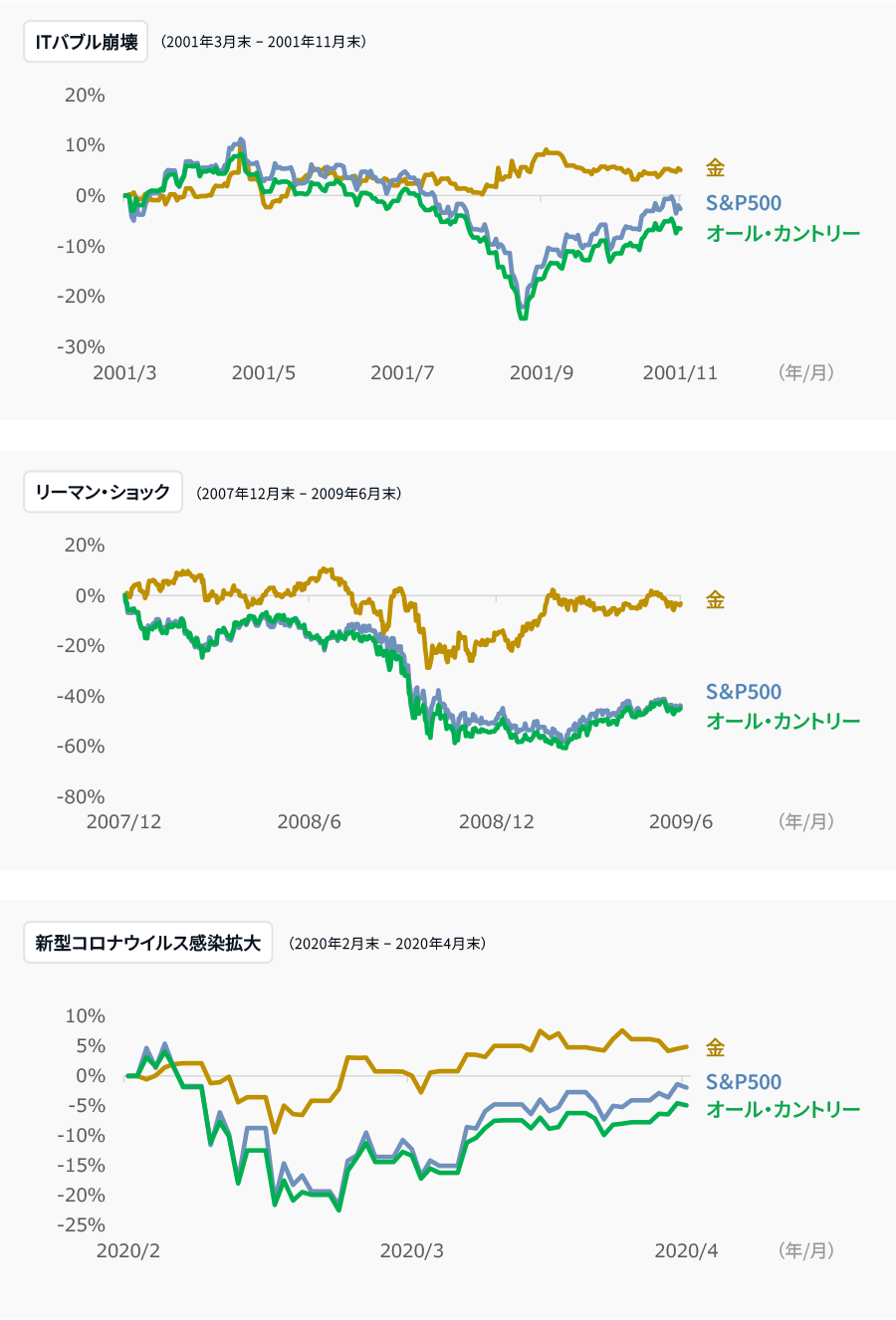

ポイント③ 景気後退時に示された、金がもたらす分散効果

- 一般的に、景気後退時などでは安全資産への需要が高まるため、株式などのリスク資産と比べて金は安定的な値動きを示してきました。

- そのため、株式と組み合わせることで、ポートフォリオ全体の変動リスクを抑える効果が期待できます。

米国の景気後退時の金および主要指数のリターン(円ベース)

上記の局面の累積リターン

(円ベース)

金:LBMA金価格、S&P500:S&P500指数(配当込み)、オール・カントリー:MSCIオール・カントリー・ワールド指数(配当込み)

期間:1999年12月31日~2025年9月30日における景気後退局面(景気後退は全米経済研究所の定義を使用)、出所:ブルームバーグ

上記は過去のデータであり、将来の結果を示唆あるいは保証するものではありません。

本ファンドは、ETFを通じて実質的に金のみに投資し、保有資産は分散されていません。本ファンドへの投資は投機的な側面を有することがあります。本ファンドの性格およびリスクをご理解の上、長期での投資が可能な余裕資金の範囲で投資を行うことが肝要です。

ファンドのポイント

① 実質的に金(現物)に投資します。

- 金価格の値動きを反映することを目的とする上場投資信託証券(ETF)に投資することで、金価格の値動きを捉えることをめざします。

- 現物を直接保有することによる手間を抑え、実質的な金への投資機会を得られます。

② 為替ヘッジあり、為替ヘッジなしの2つのファンドから選択が可能です。

- 投資目的に応じて、為替ヘッジの有無を選択できます。

③ 購入時手数料がかからないノーロードタイプです。

- 換金時の信託財産留保額もかかりません。

※為替ヘッジにはヘッジ・コストがかかります。

※保有期間中に運用管理費用(信託報酬)等が信託財産中から支払われます。

※販売会社によっては、いずれかのファンドのみのお取扱いとなる場合があります。

市況動向や資金動向その他の要因等によっては、運用方針に従った運用ができない場合があります。

ファンドの費用

上記の手数料等の合計額については、ご投資家の皆さまがファンドを保有される期間等に応じて異なりますので、表示することができません。

*1 スポンサー報酬、受託報酬、保管報酬、ETFにかかる事務の処理等に要する諸費用等を含みます。

*2 2025年8月末現在。料率は今後変更となる場合があります。

投資リスク

基準価額の変動要因

投資信託は預貯金と異なります。本ファンドは、値動きのある有価証券等に投資しますので、基準価額が変動します。また、為替の変動により損失を被ることがあります。したがって、ご投資家の皆さまの投資元金は保証されているものではなく、基準価額の下落により、損失を被り、投資元金が割り込むことがあります。信託財産に生じた損益はすべてご投資家の皆さまに帰属します。

主な変動要因

金(現物)への投資リスク

本ファンドは、金(現物)を実質的な投資対象としますので、本ファンドへの投資には、金(現物)投資にかかる価格変動等のさまざまなリスクが伴うことになります。本ファンドの基準価額は、金(現物)の値動きにより大きく変動することがあり、元金が保証されているものではありません。特に金(現物)価格の下落は、本ファンドの基準価額の下落要因となります。金(現物)への投資リスクとして、主に以下のものがあげられます。

-

価格変動リスク

一般に、金の価格は需給関係や投資家のインフレ期待、為替レートの変動、金利の変動、政府の規制・介入等の要因により大きく変動します。金は他の商品(コモディティ)と比較して流動性が低いため、価格変動は大きくなることがあります。中央銀行、政府機関、および多国間機関による金の大規模な売却は、金価格に悪影響を及ぼす可能性があります。

-

集中投資リスク

本ファンドが投資対象とするETFは、金(現物)のみに投資し、保有資産は分散されないため、より分散されたポートフォリオよりも価格変動が大きく、時間の経過とともに大幅に変動する可能性があります。

為替変動リスク

本ファンドは、外貨建てのETFを主要な投資対象としますので、本ファンドへの投資には為替変動リスクが伴います。とりわけ、対円で為替ヘッジを行わない「為替ヘッジなし」では為替変動の影響を直接的に受け、円高局面ではその資産価値を大きく減少させる可能性があります。「為替ヘッジあり」は、対円で為替ヘッジを行い為替変動リスクの低減を図りますが、為替ヘッジを行うにあたりヘッジ・コストがかかります(ヘッジ・コストは、為替ヘッジを行う通貨の金利と円の金利の差が目安となり、円の金利の方が低い場合、この金利差分収益が低下します。)。

留意点

上場投資信託(ETF)への投資に関わる留意点

本ファンドが、金融商品取引所等に上場しているETFを購入あるいは売却しようとする際に、市場の急変等により流動性が低下し期待した価格で取引できないことがあります。これにより、本ファンドの運用成果に影響を与えることがあります。また、本ファンドは特定のETFに集中的に投資します。この場合、当該ETFが受ける価格変動リスクやETFの運営上の影響(当該ETFの償還等)をほぼ直接に受けることが想定されます。

収益分配金に関わる留意点

分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。したがって、ファンドの分配金の水準は必ずしも計算期間におけるファンドの収益率を示唆するものではありません。計算期間中に運用収益があった場合においても、当該運用収益を超えて分配を行った場合、当期決算日の基準価額は前期決算日の基準価額と比べて下落することになります。また、投資家のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。

「GS Plusゴールド(為替ヘッジあり)/(為替ヘッジなし)」は

100円から購入できます。

基準価額などはここから確認!

まだ投資信託口座をお持ちでない方は、

インターネットで今すぐお申込み!

- 本ページはゴールドマン・サックス・アセット・マネジメント作成の販売用資料(2025年8月)をもとに当社が作成したものです。

- 上記はあくまでも過去の実績であり、将来の動向や運用成果等を示唆・保証するものではありません。

- 上記内容は作成時点のものであり、今後予告なく変更されることがあります。

「GS Plusゴールド(為替ヘッジあり)/(為替ヘッジなし)」のリスクおよび手数料等について

- 海外の金ETFを主な投資対象とするため、株価の下落や発行者の信用状況の悪化、流動性の低下、為替変動等の影響による基準価額の下落により、損失が生じるおそれがあります。

- 取引手数料、信託財産留保額および信託報酬は次のページをご確認ください。

- その他の費用・手数料については、監査費用等を信託財産からご負担いただきます。これらの費用については、売買条件等により異なるため、あらかじめ上限等を記載することができません。

- 投資にあたっては、当社WEBサイトの目論見書等をご覧いただき、内容を十分ご理解のうえ、ご自身の判断と責任によりお申込みください。