国内株比率の引き上げはある? GPIFに注目!

GPIFとは? 日本の公的年金積立金を運用

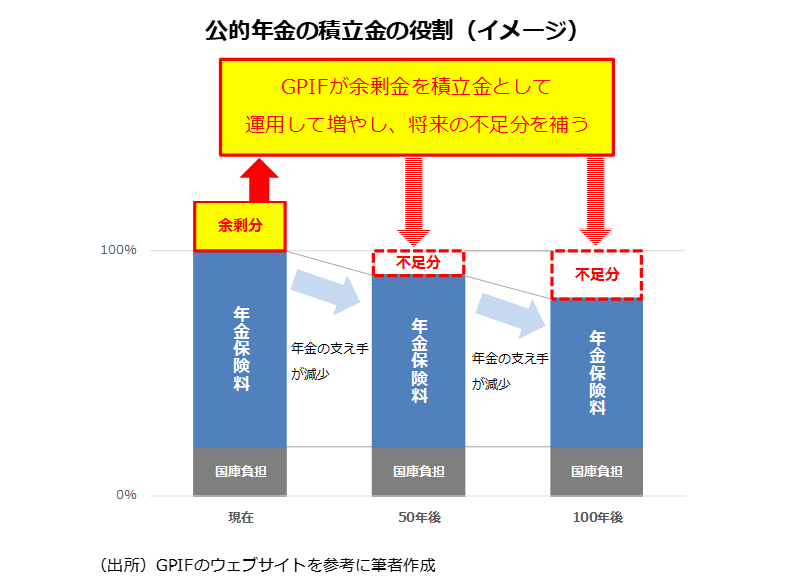

GPIFが運用するのは公的年金(国民年金および厚生年金)の積立金だ。「GPIFとは何か」を考える際は、日本の公的年金制度についても併せて知っておく必要があるだろう。日本の公的年金制度は「現役世代」(今働いている世代)が「受給世代」(年金を受け取っている世代)に「仕送り」する仕組みだ。自分が納付した保険料をそのまま老後に年金でもらう仕組みではない。このような制度を「賦課方式」と呼ぶ。

もっとも、その時の現役世代の保険料すべてを受給世代の年金に充てるわけではない。年金を給付して余った保険料は、将来、保険料で年金給付が賄えなくなる時のためのバッファーとして積み立てておく。給付に回さなかった保険料とその運用益が現在のGPIFの巨大な積立金となっているわけだ。

外部運用会社に委託、全体の8割強がパッシブ

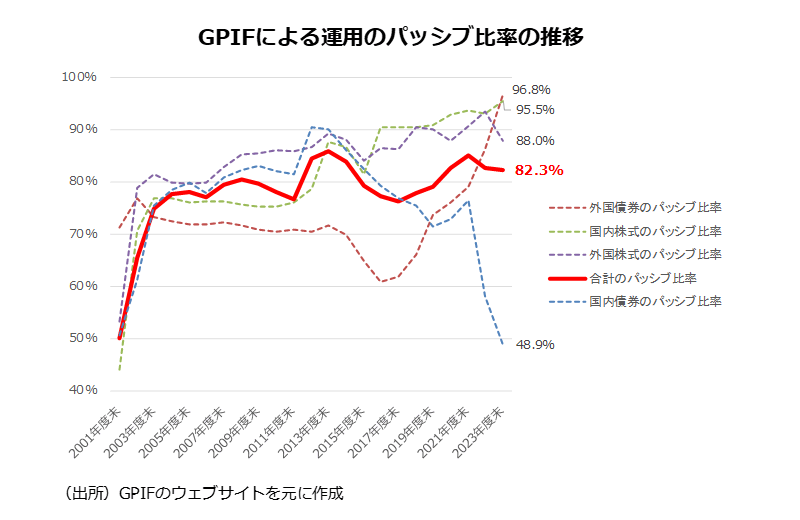

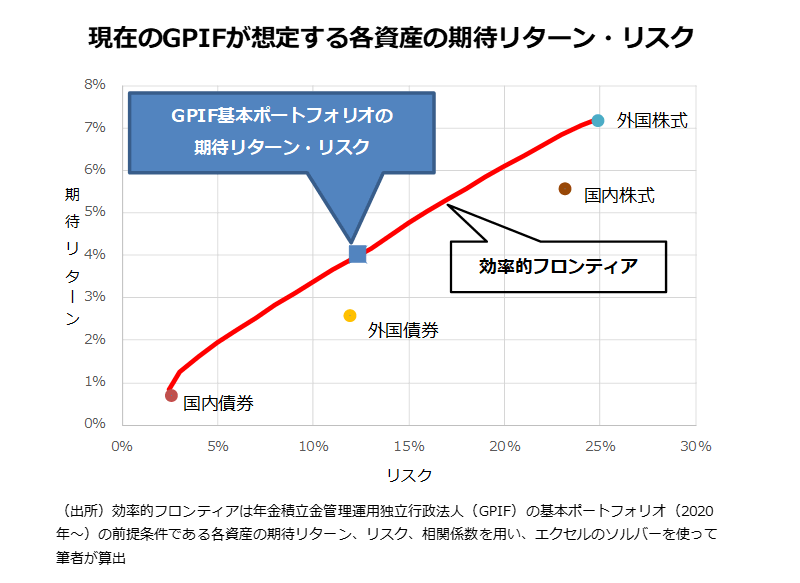

GPIFは2020年度以降、国内外の株式と債券に25%ずつとする「基本ポートフォリオ」を採用している。実際の運用については、国内債券の一部でインハウス運用しているものの、基本的には外部の運用会社に委託している。2023年度末時点では、時価総額の8割以上がパッシブ(≒インデックス)運用だ。国内債券は約5割をアクティブ運用するが、国内株ではアクティブ運用の割合がわずか4.5%に過ぎない。

GPIFはその巨大さ故に運用がパッシブ中心にならざるを得ない事情がある。仮に優秀なアクティブマネジャーに分散して委託しても、運用資産額が大きいため、任せた運用の集合体はパッシブ運用に近づいてしまう。アクティブ運用の委託手数料がパッシブ運用に比べて高いことや、様々な手間を考えると、パッシブ中心の運用が自ずと効率的となるわけだ。

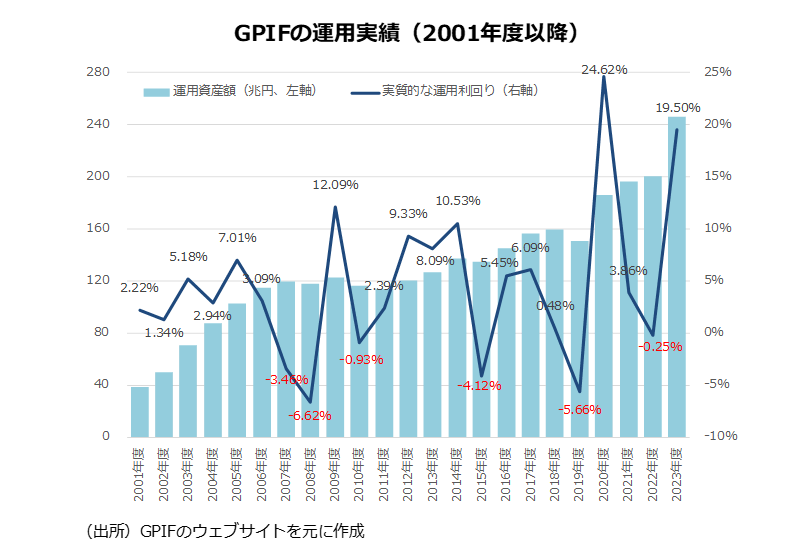

将来の年金にもかかわるため、GPIFが本当にうまく運用しているのか気になる人は多いと思う。一言で言えば、「うまくやっている」と言って差し支えない。GPIFは「名目賃金上昇率+1.7%」を利回りの目標とする。言い換えれば、運用利回りから名目賃金上昇率を差し引いた「実質的な運用利回り」が+1.7%以上であれば目標達成となる。GPIFが現在の形で運用を始めた2001年度以降、2023年度までの23年間の実質的な運用利回りの実績は年率4.24%。目標を大きく上回っている(同目標が明示されたのは2014年10月だが、GPIFではそれ以前も含め、年金財政上、必要な運用利回りを確保できているとしている)。

そんなGPIFの運用手法を参考にする投資信託も商品化されている。例えば、東京海上アセットマネジメントの「東京海上・年金運用型戦略ファンド(年1回決算型)」はGPIFのポートフォリオを参照し、ファンドの基本ポートフォリオを決める。いずれにしても、長期投資や資産分散、コア・サテライト戦略(パッシブ運用をコアにしてアクティブ運用を追加)、ポートフォリオの定期的なチェックおよびリバランスなど、個人の資産運用にも応用できるたくさんのヒントがGPIFの運用手法には詰まっている。

国内株比率の引き上げ、過度な期待は禁物!

GPIFは5年に1度、基本ポートフォリオを見直す。2025年度以降、新たな基本ポートフォリオでの運用となるため、これから陰に陽に議論が進んでいくとみられる。マーケットで期待が高まっているのが現在25%の国内株式比率の引き上げだ。仮に5%引き上げられるだけでも、10兆円超の資金が国内株式市場に流れ込むことになる。そのインパクトは小さくない。

これまで、GPIFが運用目標を達成している背景には、日本において、賃金の上昇が進まず、目標達成のハードルが低かったことも関係している。実際に2001年度から23年度の間の名目賃金上昇率の平均は0.09%(年率)だ。しかし、2024年の春闘の賃上げ率が33年ぶりの5%台に乗るなど、賃金インフレの波は確実に押し寄せている。ポートフォリオにおけるリスク資産の比率を上げないと、期待リターンの獲得は危ぶまれるとみる向きも少なくない。

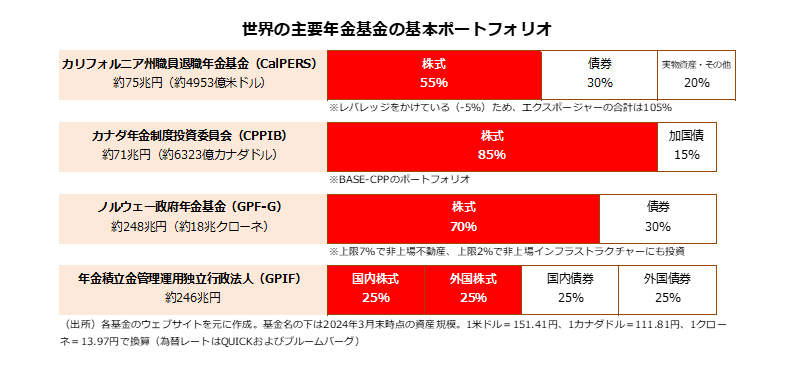

世界の主要年金基金のポートフォリオを並べてみた。こうみると確かに、GPIFの株式比率の引き上げ余地はあるように見える。ただ、「過度な期待は禁物」というのが筆者の考えだ。仮に株式の比率を引き上げるとしても、必ずしも国内株の比率が引き上げられるとは限らないのではないかと思うためだ。

現在の基本ポートフォリオでは国内株と、外国株(日本を除くグローバル株)の比率が1:1。しかし、グローバル株の代表的なベンチマークである「MSCIオール・カントリー・ワールド指数」における国内株の比率は5%程度に過ぎず、GPIFの基本ポートフォリオは大きなホームカントリーバイアス(自国資産への偏重)がかかっていることになる。

ホームカントリーバイアスは為替リスクの回避などポジティブな文脈の中で使われることもあるが、論拠に乏しい投資行動ととらえられることの方が多い(※コラム最後に補足)。実際、海外の主要年金基金では基本ポートフォリオにおいて、国内株式と海外株式を明確に分けないケースも普通だ。極端な例になるが、ノルウェー政府年金基金のように、国内経済への影響を考慮し、投資先を国外に限定している基金すらある。

国内株偏重、過去の議論を振り返ってみると…

ちょうど10年前になるが、2014年8月5日に開かれたGPIFの運用委員会の議事録からこんなやり取りが確認できる。ある委員が「為替リスクについて慎重に考える必要があるのではないか」とホームカントリーバイアスについて擁護する一方、否定派の議員は「株式の場合、ホームカントリーバイアスをなくすべきだ」と発言している。その委員は「株式において内、外という本社の所在地で分けること自体にほとんど意味がない」とまで言い放っている[1] 。また、2020年度にスタートした現行の基本ポートフォリオ策定をめぐる議論においても、ホームカントリーバイアス撤廃に関連した突っ込んだ議論がされている形跡がある[2]。これらを踏まえると、今でも組織内部で様々な議論が渦巻いているのは想像に難くない。

年金が円で支払われることを考えると、ある程度、円資産が多いのは理に適っているとする考え方はあるものの、GPIFのように国内株と外国株が同比率なのは筆者の感覚としても古臭い。例えば、国内の代表的な年金コンサルティングファームである格付投資情報センターがまとめた、約110の年金基金の時価構成比の平均は、国内株式が9.2%、外国株式が15.3%となっている(2024年5月末時点)[3]。

基本ポートフォリオにおける株式の比率を引き上げるとしても、外国株の比率だけを引き上げる可能性も十分あると筆者は考えている。言い方は難しいが、全世界株型のインデックスファンドが個人に広く浸透している現状を鑑みると、もう少し外国株に傾斜をかけた方が国民の理解が得られやすい気がしないでもない。国内経済のことを考えて、敢えて日本株への傾斜を強めることが、巡り巡って現役世代や受給者のためになるという考え方もあるのかもしれない。ただ、少子高齢化が進む成熟国家である日本においては、世界の成長を投資で取り込むことこそ正攻法ではないだろうか。

国内債券の「金利復活」も次期ポートフォリオに影響?

加えて、マイナス金利政策下において、資産分散の「お荷物」だった国内債券も、金利上昇で利回りが期待できる存在になり得る。金利上昇局面では、債券価格は下落するが、GPIFのような超長期投資家の視点でみれば、金利の上昇は運用環境の改善につながるととらえて問題ないだろう。低リスク資産である国内債券で一定の利回りが確保できるのであれば、株式比率はそこまで上げなくても済むという議論に発展する可能性も否めないわけだ。

「年金事業の運営の安定に資するよう、専ら被保険者の利益のため、長期的な観点から、年金財政上必要な利回りを最低限のリスクで確保することを目標とする」――。GPIFの投資原則の最初に書かれている文言だ。GPIFの国内株比率の引き上げは、国内株式市場の活性化だけでなく円安対策にもつながるため、政治的な思惑が絡んでくることもあり得る。ただ、GPIFが運用する積立金は国民の老後のための大事な年金資金。あくまで「筋」で最良の選択を考えるべきだろう。

【補足】ホームカントリーバイアス、過去には推進していたことも

株式の投資先が自国に偏るのは、米国など海外でもみられる現象だ。「投資家は自国の企業について多くの情報を持っているためやむを得ない」「為替リスクを減らすことができる」などのほか、法規制の問題などを絡めて擁護する意見もあるが、一般的にはあまり意味のない投資行動と考えられている。「市場ポートフォリオが効率的」という考え方に立てば、株式時価総額の規模に反して特定の国の株を多く持つことは非効率ということになるためだ。

ただ、GPIFにおいては2015年の基本ポートフォリオ見直し前までは「国内株式≧外国株式」というホームカントリーバイアスが公然と示されていた。また、かつての日本の代表的な企業年金制度である厚生年金基金の資産運用においても、外国株・債券の比率を3割以下にすることなどを求める「5・3・3・2規制」があり、ホームカントリーバイアスを制度として推進していた過去もある(同規制は1997年に撤廃)。

<参照サイト>

- GPIF第83回運用委員会(2014年8月5日開催)議事録

- GPIF第36回経営委員会(2020年1月9日開催)関連資料「基本ポートフォリオ策定に係る経営委員会議事概要」

- 『年金運用推計』24年度第1四半期の企業年金利回りは+1.20%、内外株式の上昇や円安が貢献(格付投資情報センター)

海老澤 界(えびさわ かい)

松井証券ファンドアナリスト

投資信託を多面的にウォッチし、豊富な投信アワードの企画・選定経験から客観的にトレンドを解説

<略歴>

横浜国立大学経済学部卒業後、日刊工業新聞記者を経て格付投資情報センター(R&I)入社。年金・投信関連ニューズレター記者、日本経済新聞記者(出向)、ファンドアナリストを経て、マネー誌「ダイヤモンドZAi」アナリストを務める。長年、投資信託について運用、販売、マーケティングなど多面的にウォッチ。投信アワードの企画・選定にもかかわる。日本証券アナリスト協会認定アナリスト。