NISA初心者必読! オルカンとS&P500の併せ持ちはダメなのか?

オルカンとS&P500を併せ持っても問題はない

最初に筆者なりの結論を言ってしまおう。オルカンとS&P500のインデックスファンドを併せ持ちしても問題はない。ただし、その目的を自分なりに明確にすべきだろうし、効果についても知っておくべきだろう。そして、「併せ持ちは間違い」と思う方は、もう一度、その理由をよく考えてみてほしい。「決定的にダメ」である理由が見当たらないことに気づくのではないか。

確かに、ひとつの見方として、両者の併せ持ちはあまり「意味がない」とは言える。しかし、「意味がない」と「害がある」は異なる。「意味がない」というネガティブな印象がどこかで、「害がある」に変わっていないだろうか。そして「間違いである」という情報発信につながっていないだろうか。これは人間の認知バイアスにも絡む話であるが、「オルカンとS&P500の併せ持ちは間違い」と断じてしまうのは、伝え方として少々、丁寧さに欠けると筆者自身は感じている。

「米国例外主義」が生んだ議論

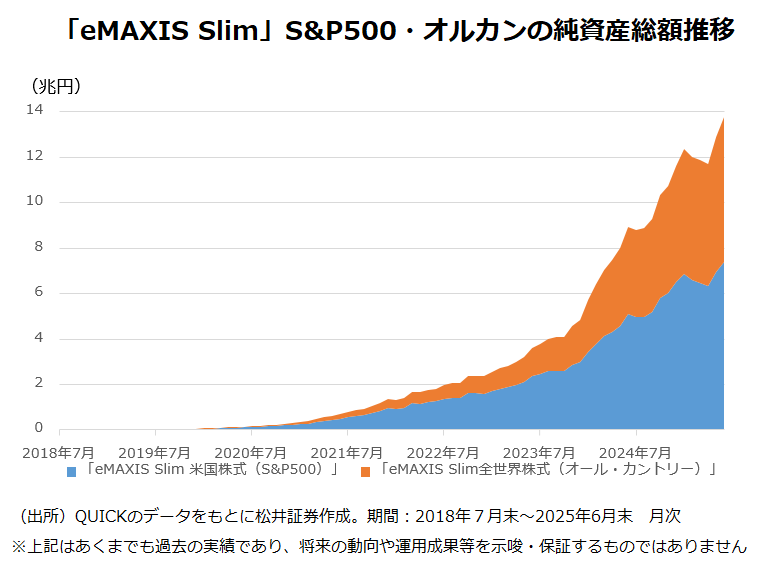

今回の主題はよく見聞きするテーマではあるものの、議論の歴史としてはさほど古くないと思われる。S&P500のインデックスファンドの代表格であり、純資産総額が最大の「eMAXIS Slim 米国株式(S&P500)」が設定されたのが2018年7月。オルカンが設定されたのが同年10月だ。両ファンドが規模を拡大させ始めたのが2020年のコロナ禍以降であり、せいぜい5年の歴史があるかどうかの議論といえる。

この期間は「GAFAM」や「マグニフィセント7」と称されるビックテック企業、巨大プラットフォーマーの存在感が世界の中で強まり、米国の経済や株式市場が他とは明らかに異質である(良い意味で)ことを強調する「米国例外主義」が幅を広げた時期と重なる。その中で、米国例外主義を「支持する層」(≒S&P500派)、「支持しない層」(≒オルカン派)、「一部支持する層」(≒併せ持ち派)というすみ分けが生まれたのではないか。多少、単純化しすぎた嫌いもあるが、状況の説明としては概ね誤っていないと思う。

このように考えてみると、「オルカンとS&P500を併せ持つ」という行為は、米国例外主義をどこまで受け入れるか葛藤し、バランスを模索したうえで生じるものであり、ごく自然な選択ともとれる。そもそも、投資において、どちらか一つを選ばないといけないようなことはない。例えばトヨタ自動車とホンダの株のどちらか迷ったら両方持てばよい。オルカンとS&P500だって同じで、一方ではなく、その中間を選ぶ自由を投資家は持っているはずだ。

リスク分散の観点での「併せ持ち」はアリか

丁寧に説明しないといけないのは、「リスク分散の観点からオルカンとS&P500を併せ持つのは意味があるのか」という点だろう。オルカンはその約6割が米国株であり、すべて米国株のS&P500に中身は近い。つまり、リスク特性という意味で似通ったファンド同士といえる。それゆえ、併せ持ちすることで、リスクを増幅させるような印象を抱かせる説明も散見される。ある程度はっきりと言った方が良いだろう。いくら似たようなリスクを抱えるファンドを併せ持っても、リスクが「増幅」されることはないといえる。

仮に借金をして、元手の2倍の資金でオルカンとS&P500に投資した場合、リスクは増幅する。しかし、多くの人にとって「併せ持ち」とはそのような行為を指さないだろう。元々、投資に回そうと準備していた資金の中で、半々ないし、各々が考えた適切な比率でそれぞれに分散する行為だろう。要するに、併せ持ちはオルカンの米国株比率を高めていく行為に近い。米国株100%のS&P500よりも幾分かは国や通貨の分散が図られているため、併せ持ちによってリスクが「増幅」されることがないのは、直感的に理解できるのではないか。

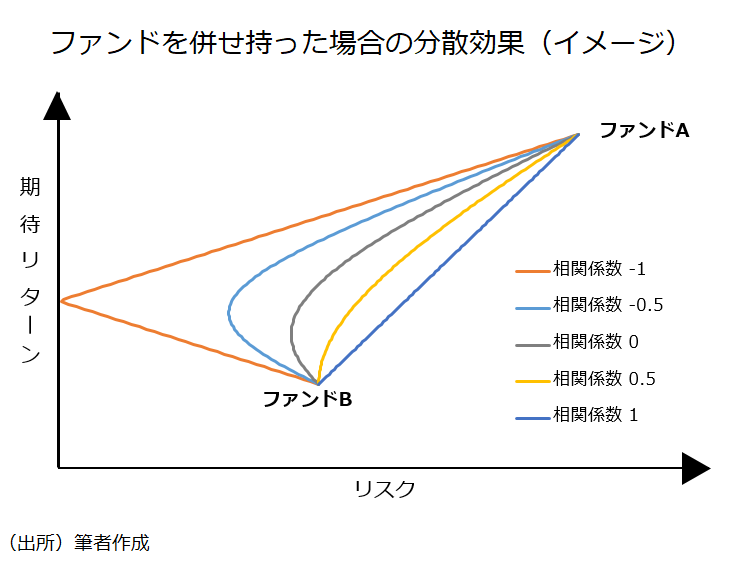

ドライに数字だけで考えてみよう。一般的に、投資におけるリスクは「価格のぶれ」を指す。それを数字として示す場合、「標準偏差」が使われる場合が多い。分散の効果は投資先の値動きの「相関係数」によって変わる。相関係数は「-1」から「1」の間をとり、「-1」に近いほど、逆相関の関係に近く、「1」に近いほど正の相関関係に近くなる。相関係数が「1」の場合、分散効果はなくなり、「-1」の場合、組み合わせの比率によってはリスクをゼロにすることもできることになる。

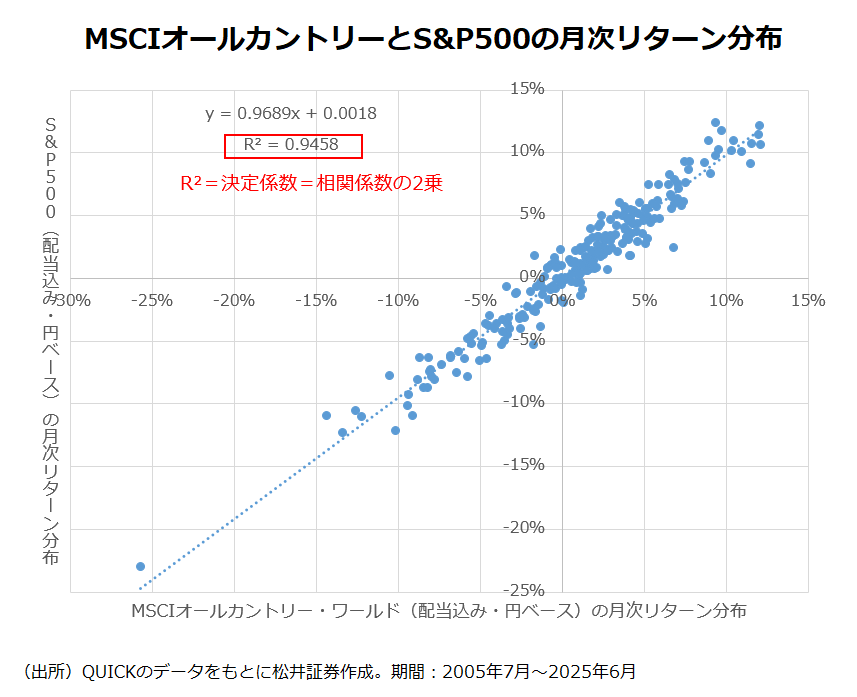

オルカンとS&P500の相関係数はどうか。両ファンドは6年超の運用実績しかないので、ベンチマーク(配当込み、円ベース)で調べてみた。過去20年の月次リターンで相関係数を測ってみると「0.97」と非常に強い正の相関関係が確認できた(2025年6月末時点)。つまり、オルカンとS&P500については、分散投資してもリスク軽減効果がほとんど期待できないことになる。

ただし、くどいようだが、リスクが増幅されるわけではない。相関係数が「1」に近い2つのファンドを、仮に半々併せ持てば、分散効果はほぼ期待できなくなるが、リスクもリターンもそれぞれの平均に近くなるというだけの話である。「リスク分散の観点からオルカンとS&P500を併せ持つのは意味があるのか」という問いに対しては、「(オルカンにおける米国株比率が高い現状においては)あまり意味はないが、一方で有害とは言えない」ということになるのではないか。

「全世界株インデックスファンド」の併せ持ちは完全に無意味か

話は変わるが、少し前、「違う運用会社の全世界株のインデックスファンドを併せ持つことは意味があるか」と問われたことがある。筆者はこうした質問に対して、嘲るような対応をするべきではないと考えている。いまだにリスク資産への投資に不安を覚える人は多い。そういう人にとって、分散とは何か、どういう時に分散の効果が大きくなるかといったことをちゃんと伝える必要があるだろう。

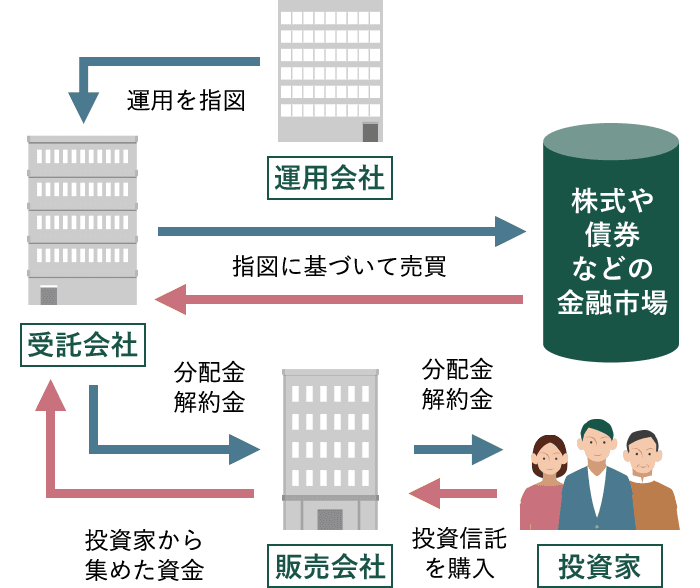

加えて、「リスク分散」をもう少し幅広に捉えれば、「違う運用会社の全世界株のインデックスファンドを併せ持つこと」が全くの無意味とは言い切れない面もある。投資信託の資金は、信託銀行内の「信託財産」として分別管理されている。投信に係る業者(運用会社、販売会社、信託銀行)が仮に倒産しても投信の資金は守られる仕組みだ。その意味においては、投信の受益者は投信に係る業者の直接的な信用リスクは負っていない。

ただ、運用会社の経営悪化やファンドの規模縮小などに伴い、投資先のファンドに充てられる経営資源が削減されるというリスクはある。インデックスファンドといえども、決して運用は簡単ではなく、見方によってはアクティブファンド以上に緻密なオペレーションが日々繰り返されている。目に見えない部分も含め、運用手法が変わり、ベンチマークからの乖離が大きくなる、ということだってあり得なくはない。

トラッキングエラー拡大はインデックスファンドにおけるリスクの拡大と捉えられるし、撤退による繰り上げ償還や他社への運用移換(過去に実例がある)などもリスクと捉えられなくはない。なので、質問に対しては、「本来の分散効果という面においてはあまり意味がないが、強いて言えば、運用手法の変更や繰り上げ償還などのリスクに対応できる面はある。併せ持つことは、管理がほんの少し煩わしくなるくらいのデメリットしかないので、よく検討したうえで併せ持ちしてみるのもよいのではないか」というのが誠実な回答になるだろう。

「意味がない」と「害がある」は異なる

結局のところ、冒頭で説明したように、「意味がない」ことを「害がある」に無意識に置き換えてしまうところに、このような議論が抱える、根深い問題があるような気がする。人間は同じ額であれば利益の喜びよりも損失の痛みの方が大きく感じる。そしてネガティブな情報を必要以上にネガティブに捉えようとする性質がある。いずれも人間の思考の「クセ」、認知バイアスと呼ばれるものに起因する。「意味がない」を「害がある」に置き換えてしまう心理の裏には、認知バイアスが見え隠れするように筆者は思う。

これは普段の生活にも言えることだ。「意味がない」ことを必要以上に避けてしまっていないか。または、「意味がない」行動をとっている人物を無意識に見下していないだろうか。実はあまり意味がないようにみえても、よく考えてみるとちょっとした意味がある行動は結構あったりする。「意味がない」と「害がある」は異なるということを意識するだけで、心に余裕をもって生きていけることにつながる気もするのだが、いかがだろう。

なお、一頃に比べると「米国例外主義」が後退した今となっては、オルカンとS&P500の併せ持ち議論を若干、古臭く思う人もいるかもしれない。ドイツDAXのインデックスファンドとオルカンなどとの併せ持ちなども議論として面白いと思うが、別の視点が必要となるため、場を改めて展開してみたい。

海老澤 界(えびさわ かい)

松井証券ファンドアナリスト

投資信託を多面的にウォッチし、豊富な投信アワードの企画・選定経験から客観的にトレンドを解説

<略歴>

横浜国立大学経済学部卒業後、日刊工業新聞記者を経て格付投資情報センター(R&I)入社。年金・投信関連ニューズレター記者、日本経済新聞記者(出向)、ファンドアナリストを経て、マネー誌「ダイヤモンドZAi」アナリストを務める。長年、投資信託について運用、販売、マーケティングなど多面的にウォッチ。投信アワードの企画・選定にもかかわる。日本証券アナリスト協会認定アナリスト。