投信運用で為替リスクはどう考えるべきか?

「よくわからない」からこそ、世間の関心が強い為替動向

冒頭、大風呂敷を広げてしまったものの、為替をどう考えるかは非常に難しい問題だ。株式などとは異なり、長期的な見通しを立てるのは困難だし、そもそも、何がレートの決め手になるかも実は定かではない。逆に言えば「よくわからない」からこそ、世間の関心が強いのだと感じる。なお、松井証券には鈴木翔(マーケットアナリスト)という為替のスペシャリストが在籍するが、ディーラー経験がある氏とは異なり、筆者は為替の相場感というものをほとんど持っていない。「今のタイミングでどうしたらよいか」といった類の話はできないことを最初にご承知いただきたい。

「日銀の利上げによって日米金利差が縮まり、円高ドル安方向に向かう」。最近は状況が異なるかもしれないが、少し前まで、そんな言葉をニュースでよく耳にした。もちろん、金利差は短期的には為替レートに大きな影響を及ぼす。ただ、理屈によっては全く異なる話にもなる。「金利平価説」を仮定した場合だ。

「カバー付き」と「カバーなし」、2つの「金利平価説」

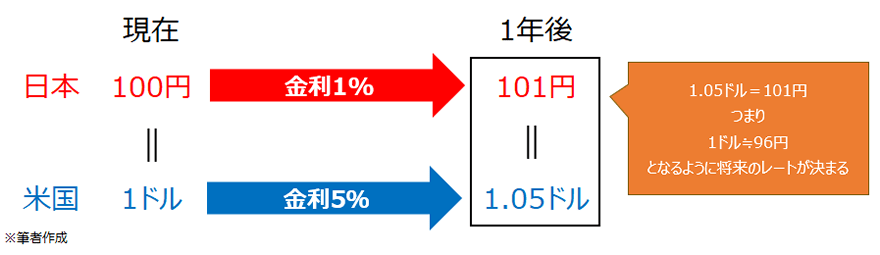

金利平価説は代表的な為替レート決定理論の1つで、二国間の金利差を反映して為替レートが決まるという考えだ。この場合の「金利差」は短期的な為替レートに影響をおよぼすそれとは逆だ。例えば、以下のように考えてみる。為替レートが1ドル=100円だとする。加えて1年の金利は米国5%、日本1%とする。金利を加味すれば、1ドルは1年後に1.05ドルに、100円は101円になる。1.05ドル=101円、すなわち、1ドル≒96円になるように1年後の為替レートが調整されるというのが金利平価説の考え方だ。相対的に高金利通貨である米ドルが減価している、つまり円高ドル安になっているのが分かる。

勘の良い方は、これが以前、当コラムで解説した為替ヘッジの考え方と同じなのが分かるだろう。詳しく言えば、金利平価説にも「カバー付き金利平価説」と「カバーなし金利平価説」の2つがある。前者はあくまでフォワードレートがこのような考えで決まる、つまり金利差がヘッジコストであるという考えだ(上記の例で言うと、足元の100円とフォワードレートとの差である約4円がヘッジコストで、日米の金利差(5%-1%=4%)とほぼ同じ)。一方、後者は将来の実際の為替レートがこのような論理で決まるという考えになる。「金利差≒ヘッジコスト」なので、「カバーなし金利平価説」では、為替ヘッジの有無で期待リターンは変わらないことにもなる。

「高金利通貨が買われる」のはアノマリー?

実際には「カバー付き金利平価説」(金利差≒ヘッジコスト)の成立はほぼ疑われていないものの、「カバーなし金利平価説」の成立は難しいとの考え方が多い。多くの人の感覚に合致した(と思われる)「高金利通貨が上がる」ということが実際に起きているためだ。この現象は「フォワード・ディスカウント・バイアス」という言葉で説明される。「バイアス=偏り」という言葉が示す通り、理論をベースに考えるとアノマリーの一種になってしまうのだが、低金利通貨で資金を調達し、高金利通貨で運用して利ザヤを稼ぐ「キャリートレード」はこのバイアスの存在が拠り所となる。

ここまで読んで、頭が混乱してきた人も多いだろう。安心してほしい。それが当たり前だ。場合によっては理屈と実際の動きが正反対なのに混乱しないはずがない。それだけ為替が難解なものだということだ。筆者は為替が主戦場ではないが、為替の問題にぶち当たるたびに、どう整理すればよいか頭を悩ませてきた。

ここでは金利平価説を例に出したが、為替レートの決定理論はそれだけではない。例えば古典的な説に、インフレが進む国の通貨が減価していく「購買力平価説」がある(後述)。このように長期の為替レートの決定理論はいくつかあるが、分かりづらいし、実感を伴わない場合が多い。それよりも、投機筋を中心とした金利差(この場合の「金利差」は金利平価説のそれとは逆で、金利が高い通貨が買われる)を根拠とした取引の方が、短期的な為替相場に与える影響ははるかに大きく、なおかつ分かりやすい。一般的な為替レートに対する認識をまとめるとこんなところだろうか。

人気の外株投信、為替リスクに敏感になるべきか

新しいNISA(少額投資非課税制度)で人気なのは、外国株式投信で、その中でも米国株や米国株が中心の全世界株のインデックス型の人気が特に高い。今後、円高ドル安に向かう可能性があるのに、そうしたファンドを今、買っても良いかという質問を、最近メディアの方から受けた。筆者は「長期投資目的であれば株式ファンドの為替リスクはそこまで気にしなくてよい」と考えている。そもそも将来の予測が難しい為替の動向に気を使いすぎるのは合理的ではない。「円高になりそうだから」と考えて、投資を躊躇している間の機会損失にも配慮すべきだろう。

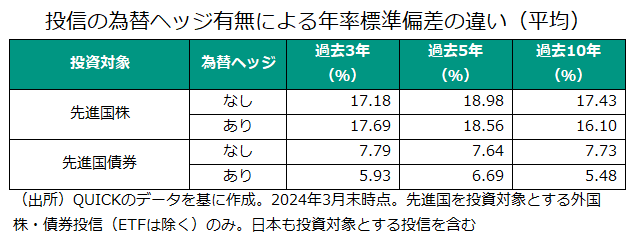

もちろん、為替リスクが気になるのであれば、為替ヘッジ型を選ぶのも1つの選択肢だ。ただ、表にあるように、外国株投信の場合、為替ヘッジの有無で価格変動リスク(標準偏差)に大きな違いは出ていない。為替の予測が難しいことと、ヘッジコストの存在を考慮すれば、敢えて「為替ヘッジあり」を選ぶことに大きな合理性があるとも言えない。必ずしもリスクとリターンの関係を改善させるとは限らないためだ。加えて、外国株投信の場合、為替ヘッジ型が用意されていないファンドも多く、為替ヘッジにこだわると選択肢を狭めてしまいかねない。

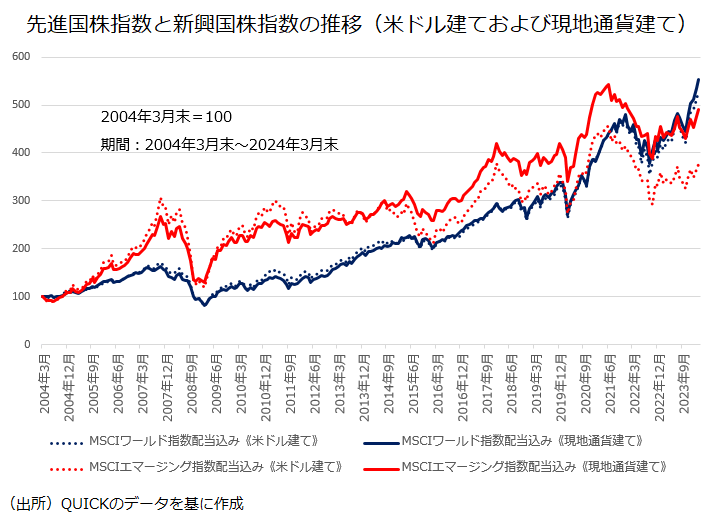

なお、通貨は政府の信用力とも密接に結びついている。その意味では経常赤字だったり、地政学リスクを多く抱えていたりする新興国の通貨は、先進国の通貨よりも脆弱であるといえる。特に投資家のリスク回避姿勢が強まると新興国通貨は売られやすい。過去20年の新興国株指数の推移をみると、現地通貨建てが米ドル建てを大きく下回っているのが分かる。

仮に「短期的には高金利通貨が上がる」としても、新興国の場合、高金利通貨だからといって飛びつくのは問題がある。金利が高いのにはそれなりの理由があるとも考えられ、通貨が急落する可能性とも隣り合わせだからだ。為替にリスクプレミアム(リスクをとった対価)はあるのか、という点は様々な議論があるが、高金利の新興国通貨にリスクプレミアムがあると考えれば、先ほどの「フォワード・ディスカウント・バイアス」も、アノマリーではなく、論理的に説明できる部分もある。いずれにしても新興国株への投資は為替のリスクが大きく付きまとうことは意識しておく必要があるだろう。

長期で見ると為替レートは「購買力平価」に収れん?

前述の「購買力平価説」を説明する際によく使われるのが「ビッグマック指数」だ。例えば、マクドナルドのビッグマックが日本では1個450円、米国では1個6ドルで売られていたとする。ビッグマックの価格が世界共通だと考えると、6ドル=450円、つまり1ドル=75円が適正なレートとなる。仮に、その時の為替レートが1ドル=150円だとすると、本来あるべきレートよりも円安であり、今後、円高方向に進むと考えられるわけだ。日本でビッグマックを450円で買い、米国に6ドル(=900円)で輸出すれば、450円の利ザヤがでる。仮にそういう取引が可能であれば多くの人が飛びつくので、オトクでない為替レートになるまで、輸出(ドル売り)が続くことになる。

輸送コストや賞味期限を無視した荒唐無稽な考え方に思えるかもしれないが、物価の高い国の通貨が減価する購買力平価を説明する際の分かりやすい喩えではある。例えば、今、たくさんの外国人観光客が日本に押し寄せているのは、観光地としての魅力もさることながら、円安によって日本のモノやサービスが安く感じられている点も小さくないだろう。インバウンド消費は統計上、「輸出」で、外貨を売って円を買う行為であるため、円高の要因になる。ビッグマック指数の話と同じ理屈だ。

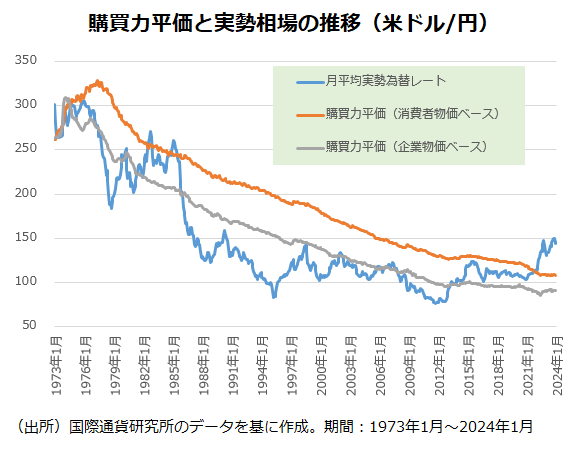

長期で見ると、グラフにあるように購買力平価の方向に実際の為替レートが収れんしているが、ここ数年は実際の為替レートが購買力平価から乖離した状態が続いている。日本の輸出競争力はかつてに比べると弱まっており、貿易収支が為替に与える影響は小さくなっている。そのため「購買力平価を参考にする意味合いは薄れている」といった見方も散見する。

しかし、購買力平価には貿易による為替レートの調整とは異なる視点も必要ではないだろうか。敢えて分かりやすく言えば「人気の高いものが買われる」という市場原理だ。これまでの例でいうと、安い日本のビッグマックに人気が集まり価格が上昇する、インバウンド観光客が殺到する人気観光地のモノやサービスの価格が上昇するといったことが起こり得る。少なくとも後者については、報道を見る限り、一部で現実のものとなっているようだ。つまり、実勢の為替レートがあまり動かなくても、日本でインフレが進むことで、購買力平価が円安となり、実勢の為替レートに収れんしていくことも考えられる。

日本でインフレが進めば、インフレヘッジの意味でも国内株への投資は有効になってくる。新NISAにおいて投資先として人気が高いのは外国株投信だが、もっと国内株の投信に注目しても良いと感じる。

- 次回コラム更新は2024年5月10日(金)となります。

海老澤 界(えびさわ かい)

松井証券ファンドアナリスト

投資信託を多面的にウォッチし、豊富な投信アワードの企画・選定経験から客観的にトレンドを解説

<略歴>

横浜国立大学経済学部卒業後、日刊工業新聞記者を経て格付投資情報センター(R&I)入社。年金・投信関連ニューズレター記者、日本経済新聞記者(出向)、ファンドアナリストを経て、マネー誌「ダイヤモンドZAi」アナリストを務める。長年、投資信託について運用、販売、マーケティングなど多面的にウォッチ。投信アワードの企画・選定にもかかわる。日本証券アナリスト協会認定アナリスト。