史上最高値を更新! 「金」投資のポイントは?

中央銀行による購入が金価格上昇に寄与

まずは金の特徴を押さえておこう。金は金融資産の価値の源泉となる利息や配当といったキャッシュフローを生まない。それ自体は他の貴金属や原油などのエネルギー、穀物といったコモディティ全般にいえることだが、金の場合、産業用の需要はそこまで大きくなく、宝飾品や投資目的としての需要が大きいことに特徴がある。つまり金はコモディティの中では珍しく、実用的な分野以外でのニーズが多いことになる。また金は、無国籍の「通貨」としての顔も併せ持つ。

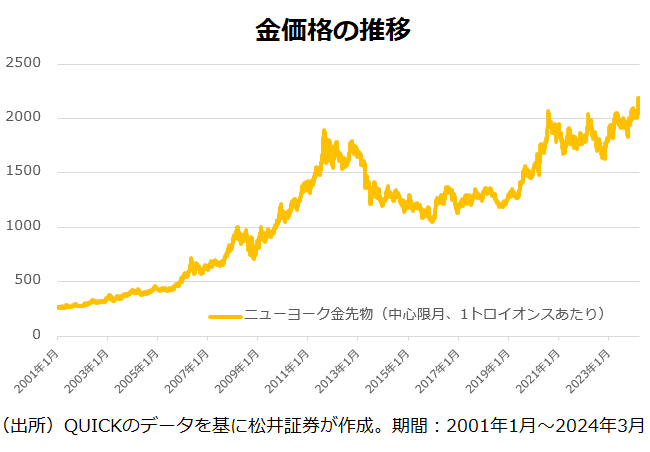

足元の金価格上昇の理由の1つはFRBによる利下げ期待。金は利息や配当を生まないため、金利が低下する局面では投資先としての相対的な魅力度が増し、値上がりする傾向があるためだ。一方で、米国ではインフレ再燃への警戒感も高まっており、利下げ開始は遠のくとの見方も強まっている。そうなると、インフレに強い金の需要が高まることになる。少々ややこしいが、今の環境は金価格上昇に向かいやすい絶妙なバランスなのかもしれない。

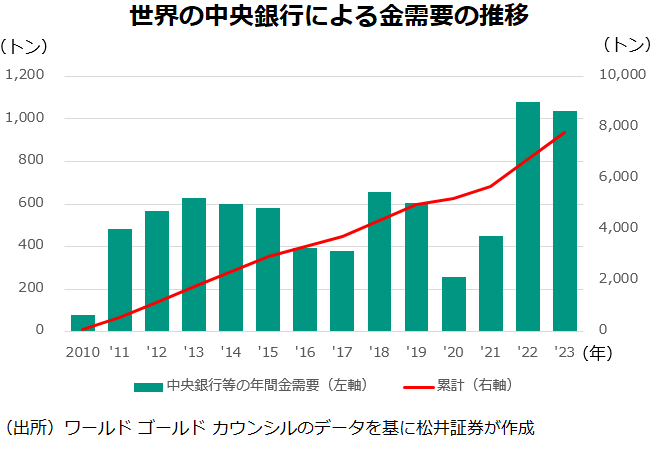

もっとも、長期で見ても、金価格は上昇を続けている。要因の1つが、外貨準備のリスク分散を目的に、各国の中央銀行で金を保有する動きが強まっている点だ。特に米ドルへの傾斜を嫌うロシアや中国などの新興国でその動きが顕著となっている。国際社会の分断や亀裂とも無縁ではないのだが、皮肉にも金の魅力を高める結果となっているわけだ。

金ETFの普及も金価格上昇を後押し

長期的な金価格上昇に寄与してきたといわれるもう1つの存在が、21世紀になって誕生した金価格に連動する上場投信(ETF)だ。保管などに手間がかからず気軽に金へ投資できる手段として人気を集め、残高が拡大、金価格上昇を後押ししてきた。

ここ数年は、世界的な金利上昇で、配当や利息を生まない金の相対的な魅力度が下がったこともあり、金ETFについては資金純流出の傾向が強くなっている。ただ、FRBによる利下げが視野に入ってきたことで、金ETFについても資金流入超に転じる可能性が大きい。そう考えると、需給面での金価格の上昇圧力はさらに大きくなることも考えられる。

このほか、足元数年においては、ロシアによるウクライナ侵攻などによる地政学リスクの高まりも投資家による金のニーズを高めた(「有事の金」の需要)。

米ドルと逆相関関係、金投信の「為替ヘッジ」はどう考えるか

国内でも金のETFを購入することはできるが、非上場の金関連投信も、金への投資の有力な手段となる。多くは新しいNISA(少額投資非課税制度)の成長投資枠対象で、非課税メリットも享受しやすい。ETFとは異なり、積み立て投資をしやすいメリットもある。

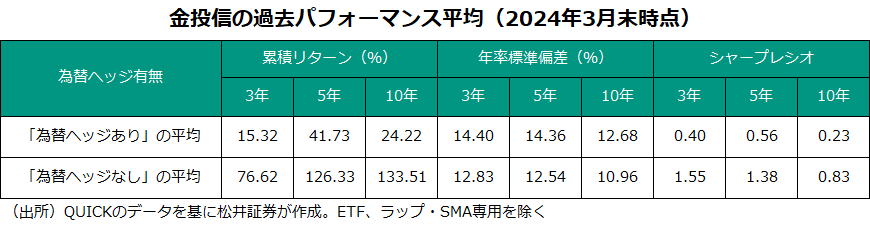

金関連の投信を選ぶ際、おそらく最初に迷うポイントが、「為替ヘッジあり」と「為替ヘッジなし」のどちらを選ぶかだ。実はこれが非常に悩ましい。金は米ドルの代替通貨ともされるため、一般的に金価格は米ドル/円と逆相関の関係があるとされる。つまり、「為替ヘッジなし」の場合、金価格が上昇している時は米ドルが下落してしまうことで、金価格上昇の効果を相殺してしまうことになる(逆も然り)。

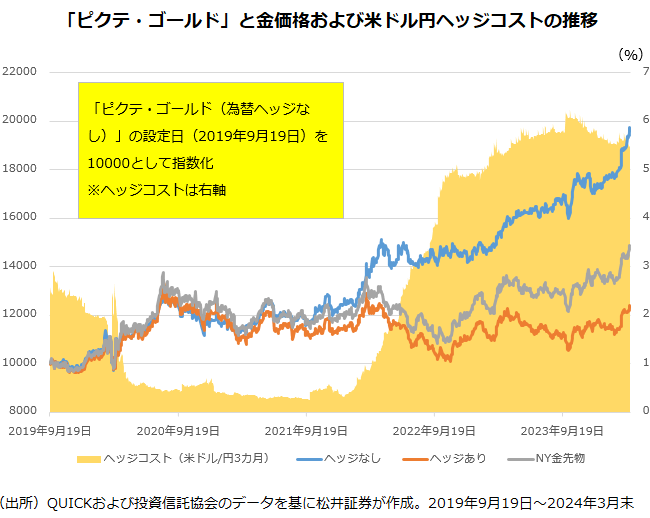

実際は米ドル高(円安)が進む中でも、過去のリターンは「為替ヘッジなし」が「為替ヘッジあり」を大きく上回っている。これまで述べたような様々な金価格上昇の要因が、米ドル上昇時にも効いていたことが原因だろう。また、特にここ数年においては、日米の金利差拡大によってヘッジコストが高騰し、「為替ヘッジあり」の足を引っ張ったことも大きい。

また、価格変動リスクを示す標準偏差に目を向けると、『「為替ヘッジなし」<「為替ヘッジあり」』となっている。為替ヘッジは通貨の価格変動リスクを取り除く行為であるため、ヘッジした方が価格変動リスクは小さくなると考えるのが自然だ。ただ金投信の「為替ヘッジなし」の場合、米ドルと金が逆に近い動きをすることでリターンを互いに打ち消しあい、リスクを小さくしているというわけだ。

過去のリターンだけで為替ヘッジ有無を判断するのは適切ではない。今後、円高に向かう可能性はあるし、現在、5%以上の米ドル/円のヘッジコストが縮小していくことも考えられる。為替ヘッジ有無の判断には、将来の為替とそれが金価格に与える影響などを含めた高度な見通しが必要となる。なお、①為替はランダムに動く(為替の期待リターンはゼロ)、②「カバーなし金利平価説」が成立している(為替ヘッジの有無で長期的な期待リターンは変わらない)――のいずれかを仮定すれば、標準偏差が小さい「為替ヘッジなし」を選ぶことが効率的な選択ともいえる。

一方、両タイプの間で、標準偏差の差はそこまで顕著ではない。資産分散という観点で考えた場合は、他の資産との間で分散効果が得られやすい「為替ヘッジあり」の方が適切という見方もできる。つまるところ、金投資の目的に応じて選ぶのが正解ということだろうか。

金は信用リスクがゼロの不思議な資産

それにしても金は不思議な資産だ。株式にしろ、債券にしろ、その適正価格は将来生み出すキャッシュフローの現在価値だ。価値の源泉となるキャッシュフローを生まないのだから、金は金融商品として極めて異質な存在ということになる。そういう意味では、金を資産運用の主役にするのには無理がある。ポートフォリオの中での金の比率があまり大きくならないようにも心がけたい。

キャッシュフローを生まず、実用価値も他のコモディティに比べてそこまで高くはない。そんな金の本質的な価値はそもそもなんだろう。もちろん「希少性」というのは無視できない。有史以来、人間が採掘した金はオリンピックプール3~4杯分にとどまると言われる。しかしそれ以上に、永遠性、不変性(神秘性といっても過言ではないだろう)が金の最大の特徴ではないだろうか。金は自然界にあるものでは腐食させることができず、永遠に輝きを放ち続ける。消費されることが前提の他のコモディティとは根本的に異なる所以だ。

朽ちることがない、それはつまり「信用リスクがゼロ」ということだ。「信用リスクがない代わりに、キャッシュフローを生むことが許されなかった金融資産」。そのように整理すると妙にしっくりくるのは筆者だけだろうか。

海老澤 界(えびさわ かい)

松井証券ファンドアナリスト

投資信託を多面的にウォッチし、豊富な投信アワードの企画・選定経験から客観的にトレンドを解説

<略歴>

横浜国立大学経済学部卒業後、日刊工業新聞記者を経て格付投資情報センター(R&I)入社。年金・投信関連ニューズレター記者、日本経済新聞記者(出向)、ファンドアナリストを経て、マネー誌「ダイヤモンドZAi」アナリストを務める。長年、投資信託について運用、販売、マーケティングなど多面的にウォッチ。投信アワードの企画・選定にもかかわる。日本証券アナリスト協会認定アナリスト。