投信の人気トレンドの変化から、見えてくるものは?

毎月分配型の根強い人気、勢い増す「オルカン」

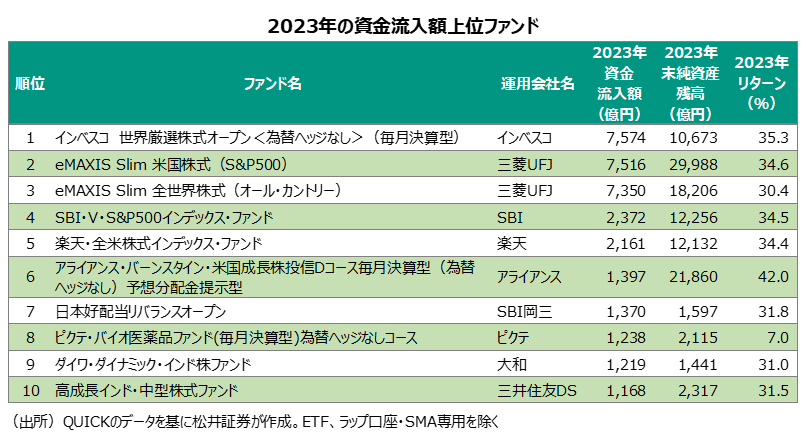

まずは2023年の資金流入額(購入などによる「設定額」から、売却などによる「解約額」を差し引いた額)を見てみたい。トップは「インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算型)」。2022年の7位から急上昇した。2022年に2位だった「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型」は入れ替わるように順位を落とし、6位になった。両ファンドとも外国株式の毎月分配型で、新しいNISA(少額投資非課税制度)では対象外だ。

2位、3位には低コストインデックスファンドシリーズ「eMAXIS Slim」の「S&P500」と「オール・カントリー」(オルカン)が入った。この並びは2022年と同じだが、「S&P500」の資金流入額が2022年と2023年でほぼ変わらないのに対し、「オルカン」は2022年の約4000億円から大幅に伸びている。2023年後半だけでみると「オルカン」の資金流入額が「S&P500」を上回っており、今年に入っても、1月9日だけで「オルカン」の純流入額(推定値)が1000億円超に達するなど、勢いが続く。

外国株インデックス型、2020年以降に急拡大

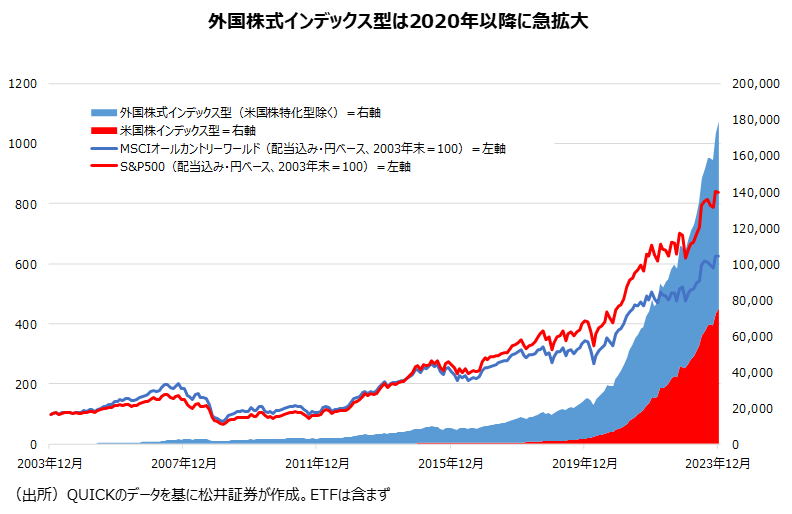

「S&P500」「オルカン」という言葉が一般化したため、見過ごされがちだが、こうした外国株式のインデックス型が普及したのは割と最近だ。下のグラフが示す通り、2020年以降に急拡大しているのが分かる。この背景として浮かび上がるのが、2019年に世間を騒がせた「老後2000万円問題」の存在。余裕のある老後を過ごすためには、公的年金以外に2000万円ほどの貯蓄が必要になるとの試算のインパクトは非常に大きく、多くの人が老後に向けた資産形成を本気で考えるきっかけとなった。

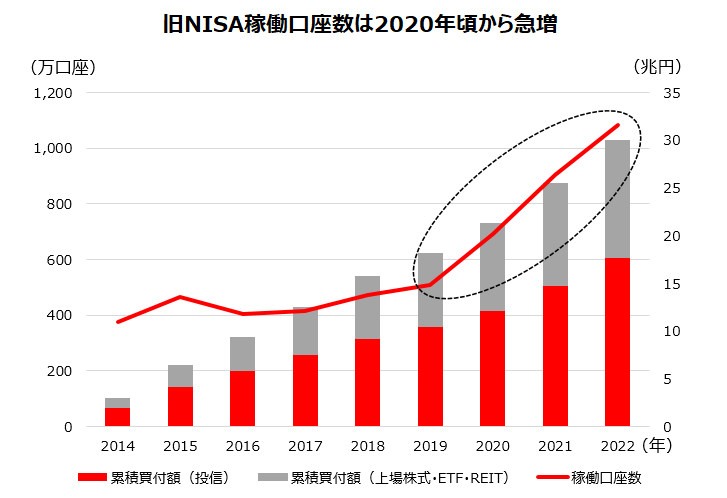

金融庁のデータによれば、ちょうど2020年以降、旧つみたてNISAを中心に旧NISAの稼働口座数が急増している。なお、外国株式のインデックス型の純資産残高合計は2023年末に約18兆円で、そのうち5兆円近くを占める最大勢力がS&P500の連動型だ。2019年末時点で700億円程度しかなかったことを考えると、老後2000万円問題を受け、老後の資産を形成するための投資先として選ばれた金融商品の代表格ともいえるだろう。

- (出所)金融庁ウェブサイトを基に松井証券が作成

旧一般NISAと旧つみたてNISAの合算

一方で、この間、「S&P500」にしても、「オルカン」にしても、言い方は難しいが、運が良かった面があるのではないかと感じる。2020年から2023年の4年間、円ベースでみるとS&P500は100%超、MSCIオールカントリー・ワールド指数は80%超上昇している(いずれも配当込み)。2020年から2021年にかけてはコロナショックからの急反転で相場は上昇。世界的に急ピッチの利上げが続いた2022年のリターンはマイナスとなったが、円安が進んだため、円ベースではいずれの指数も傷が浅かった。2023年は春先に米地銀破綻に端を発した信用不安が広がったが、その後の生成AI関連銘柄の急伸でかき消されたような面もある。そう考えると、「S&P500かオルカンか」というのは平和な状況下での議論だったのかもしれない。

リーマンショック前に時計の針を戻してみると…

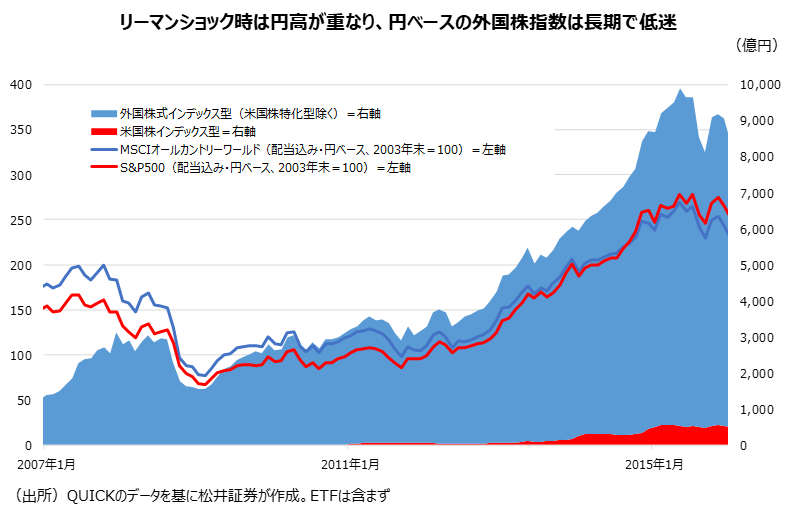

下のグラフをみても分かるように、2008年のリーマンショック時にはS&P500もMSCIオールカントリー・ワールド指数も大きく下落している。当時は円高も重なり、両指数とも、円ベースでは長期で低迷し、元の水準を回復するのに5年もの歳月を要した。しかし、当時これらの指数に連動する投信を持っていた日本人はほとんどいない。ファンドの受益者という立場でリーマンショックによる株価の急落を直に体感している人はそれほど多くないのが実情だ。

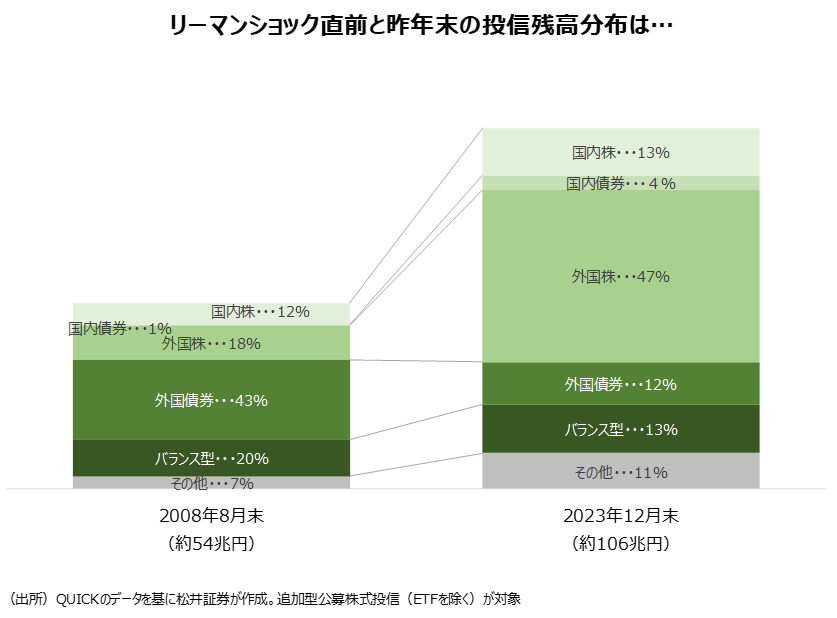

では、当時はどんな投信が選ばれていたのだろう。下のグラフはリーマンショックが起きる直前の2008年8月末と昨年末、それぞれにおける追加型株式投信の資産別の内訳を示したものだ。昨年末時点で全体の47%を占める外国株は、2008年8月末時点では18%に過ぎない。一方で、当時は外国債券が全体の43%も占めている。また当時と昨年末では、投信全体の残高(ETFを除く)自体に2倍程度の開きがある。

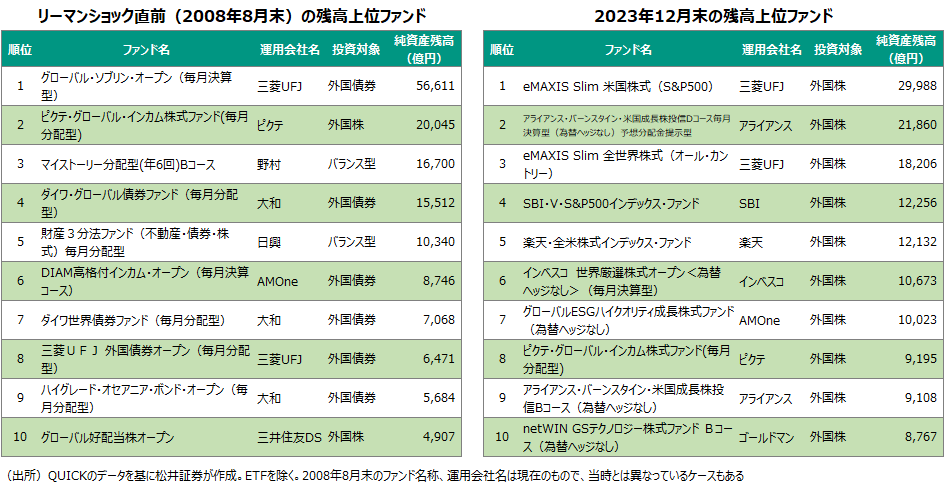

個別の銘柄をみてみたい。2008年8月末当時、上位に目立つのは外債の毎月分配型だ。トップの「グローバル・ソブリン・オープン(毎月決算型)」の純資産残高は約5兆7000億円と、投信全体の1割以上を占めており、「おばけファンド」とも称されていた。筆者は当時も投信をウォッチしていたが、業界関係者が敬意を込めてか、同ファンドのことを「グロソブさん」と「さん付け」で呼んでいたのが妙に印象に残っている。もちろん、外債ファンドとはいえ、リーマンショックの影響はあった。運用の悪化で分配金を引き下げざるを得ず、資金流出が続いた。昨年末時点の「グロソブ」の残高は約2800億円。毎月分配型の主役の座はテーマ型なども含めた外国株のアクティブ型に移っている。

外債ファンドから外株ファンドへのシフト、S&P500インデックス型の残高急増、足元の「オルカン」旋風…。このように振り返っただけでも、投信の人気トレンドがめまぐるしく変わっているのが分かる。日本人の移り気な性格を表しているのだろうか。確実にいえるのが、日本人の金融資産のポートフォリオが外国株にシフトしているということだ。もしも今後、リーマンショック時のような金融危機が起きた場合、個人の金融資産に与える影響は当時とは大きく異なるということも念頭に置いておくべきではないだろうか。

海老澤 界(えびさわ かい)

松井証券ファンドアナリスト

投資信託を多面的にウォッチし、豊富な投信アワードの企画・選定経験から客観的にトレンドを解説

<略歴>

横浜国立大学経済学部卒業後、日刊工業新聞記者を経て格付投資情報センター(R&I)入社。年金・投信関連ニューズレター記者、日本経済新聞記者(出向)、ファンドアナリストを経て、マネー誌「ダイヤモンドZAi」アナリストを務める。長年、投資信託について運用、販売、マーケティングなど多面的にウォッチ。投信アワードの企画・選定にもかかわる。日本証券アナリスト協会認定アナリスト。