投資信託の作り手とは? 「運用会社」を解剖!

投信のキープレーヤー「運用会社」「販売会社」「信託銀行」

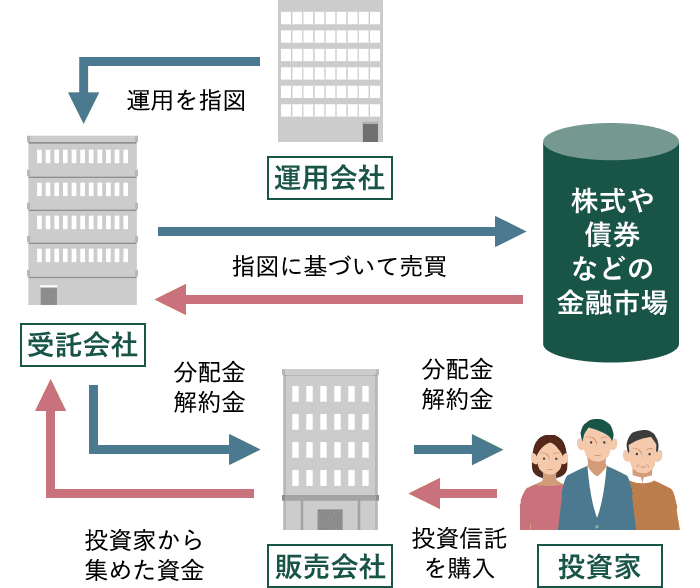

投資信託に関連するプレーヤーは主に「運用会社」、「販売会社」、「信託銀行(受託会社)」の3者だ。投信の「メーカー」の役割を担うのが運用会社であり、証券会社や銀行といった販売会社は、その投信を顧客に売る「小売店」だ。信託銀行の役割は少々分かりづらいが、投資家から集めた資金を保管するだけでなく、運用会社による「指図」に基づき、売買の実行も担う。「倉庫」と「工場」の役割を果たしているともいえる。この3者で投信の純資産から毎日差し引かれる「信託報酬」を分け合う。

製造者である運用会社がなければ、投信は存在しえない。そんな投信の運用会社には、運用を指揮するファンドマネジャーのほか、投資先を分析するアナリストなどが多数在籍する。こうした「花形」の業務に携わっている人だけでなく、日々のファンド時価の算出、目論見書や運用報告書、その他法廷帳簿の作成といった「裏方」の業務にかかわる人も運用会社には在籍している。

運用会社には「営業力」も求められる時代に

投信の運用会社は個人投資家に直接、営業することは基本的にないものの、営業部門も有している(一般的に、営業部門は運用部門と並び「フロントオフィス業務」と称される)。販売会社に自社商品を採用してもらうことが主な役割だが、採用してもらった後の、販売員向け勉強会の開催や情報提供などのフォローアップ業務も営業部門の仕事となる。

なお、運用会社にとって、情報発信の重要性は日に日に増しているといえる。例えば、注力するファンドについては、月次報告書に加え、特設サイトを設け、動画や特別なリポートを定期的に配信しているケースも目立つ。販売会社が営業を強化すれば売れる、という時代もあったが、インターネットの普及により、投資家は自ら情報を収集して投資先を選ぶようになった。直接、個人に営業しないにしても、多種多様な情報発信や広報・PR活動といった間接的な営業を通じて、個人に「選んでもらう」ことが、重要な時代になったともいえるだろう。

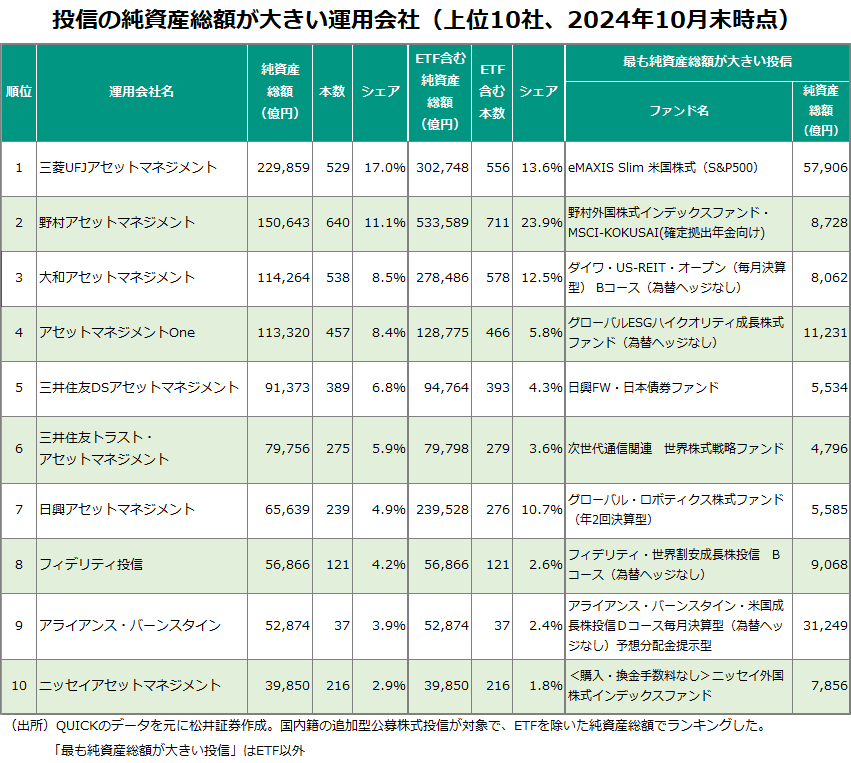

純資産総額トップは三菱UFJアセット 国民的ファンド生む

それでは、具体的に日本の運用会社の勢力図をみてみよう。下の表はQUICKのデータを元に、2024年10月末時点で投信の純資産総額(残高)の合計額(ETFを除く追加型公募株式投信※以下断りがない限りこの定義を用いる)が大きい順に並べたものだ。上位10社中、8社が日系、2社が外資系となっている。日系8社はすべて大手金融機関の系列だ。

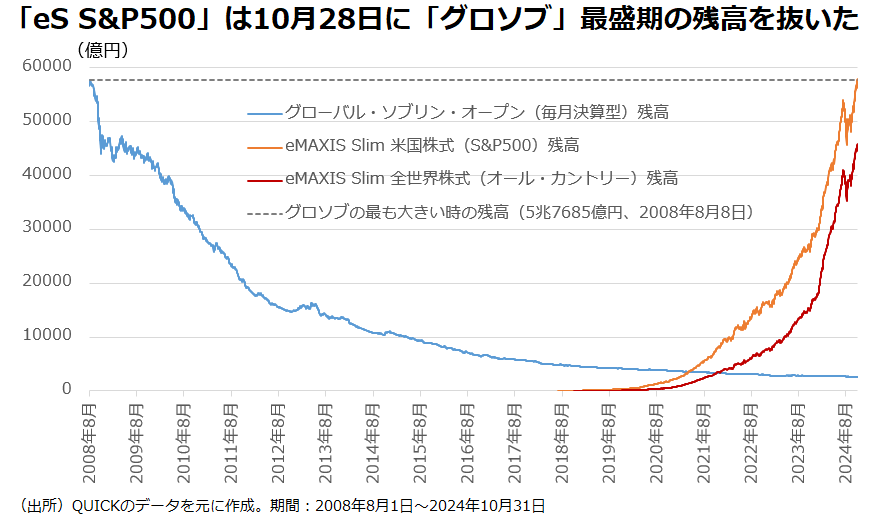

トップは「eMAXIS Slim」シリーズで知られる三菱UFJアセットマネジメント。残高は約23兆円で、全体の17%を占める。「eMAXIS Slim 米国株式(S&P500)」と「eMAXIS Slim 全世界株式(オール・カントリー)」の2本だけで、残高は10兆円を超えており、同社投信の残高合計の45%、全投信残高を分母にしても8%近くになる。

三菱UFJアセットといえば、かつて一世を風靡した毎月分配型ファンドの「グローバル・ソブリン・オープン(毎月決算型)」(グロソブ)の生みの親でもある(当時は国際投信投資顧問)。先日、「eMAXIS Slim 米国株式(S&P500)」がグロソブの最盛期の残高を抜いたことがニュースにもなった。タイプは全く異なるが、違う時代の「国民的ファンド」が同じ運用会社から生まれるのは不思議なめぐりあわせだ。

会社によって商品構成には特色がある。例えば、2位の野村アセットマネジメントは、ETF(上場投信)を含めれば、残高が50兆円を超えて業界トップになる。同社の場合、ETFの比率が、同社の公募株式投信残高全体の7割強と非常に大きいのが特徴だ。また、フィデリティ投信に次いで外資系で残高が大きいアライアンス・バーンスタインは「米国成長株投信」シリーズ7本で同社残高合計の97%を占めており、同社の屋台骨となっている。

運用会社は残高に応じた比率で受け取る信託報酬が主な収益源のため、経営資源もおのずと残高が大きいファンドに向かいがちだ。その意味で、それぞれの運用会社の商品構成の特徴を知っておくことは、ファンド選びにおいても無駄にはならないだろう。

大手金融機関系列の弊害…「運用力」と「ガバナンス」の向上に課題

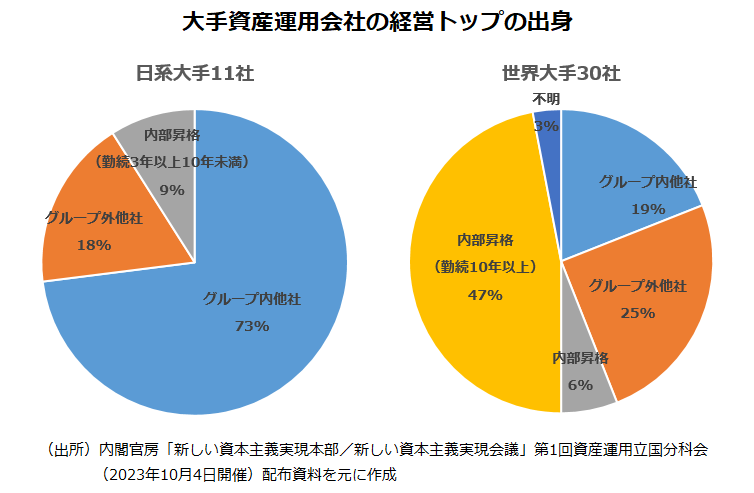

前述の通り、純資産総額が大きい日系の運用会社のほとんどが大手金融機関系列だ。このことは、日本の投信を取り巻く問題にも直結している。例えば、運用会社がグループの一員という色合いが強くなりすぎると、「グループの販売会社が売りやすい商品」を優先して作ることにつながりかねない。当然ながら、販売会社が売りやすい商品が投資家にとって適した商品であるとは限らず、ある種の利益相反問題が発生する要因にもなる。また、親会社からの天下り人事によって、場合によっては資産運用に明るくない人物が運用会社のトップになってしまうことも疑問視されることが多い。

もちろん、大手金融機関系列が上位を占める業界構造が一気に変わるとは考えづらい。グループの一員である以上、グループの利益を考えるのは当然の面もあるが、顧客の利益を最優先しない限り、長期的な資産運用業の発展はあり得ない。また、グループの理屈が優先した人事などが横行すれば、運用力や専門性の向上を図るうえで制約となるだろう。

政府は「資産運用立国」構想において、大手金融機関グループに対して運用力向上やガバナンス改善のためのプランの策定・公表を要請しており、多くの金融機関が具体的な取り組み状況を開示している。こうした政策の後押しは、資産運用分野に対する政府の期待の表れといえる。いずれにせよ、日本の運用会社が切磋琢磨していけば、商品の魅力度も向上していくだろうし、マーケットの活性化にもつながる。日本の資産運用業界が今後、どのように発展していくかは、筆者にとっても大きな関心事の1つだ。

日本の運用会社の特徴 違った視点でみてみると…

少し違った視点でも、運用会社をみてみたい。日系の運用会社は大手金融機関や金融持ち株会社の100%子会社といったケースが多い。資産運用業を主要業務とする会社で、証券取引所に上場しているのはスパークス・グループやSBIレオスひふみなど片手で数えられるくらいしかない。米国でもバンガードのように非上場を貫く大手運用会社もあるが、アライアンス・バーンスタインやブラックロック、インベスコなど株式公開している運用会社も目立つ。

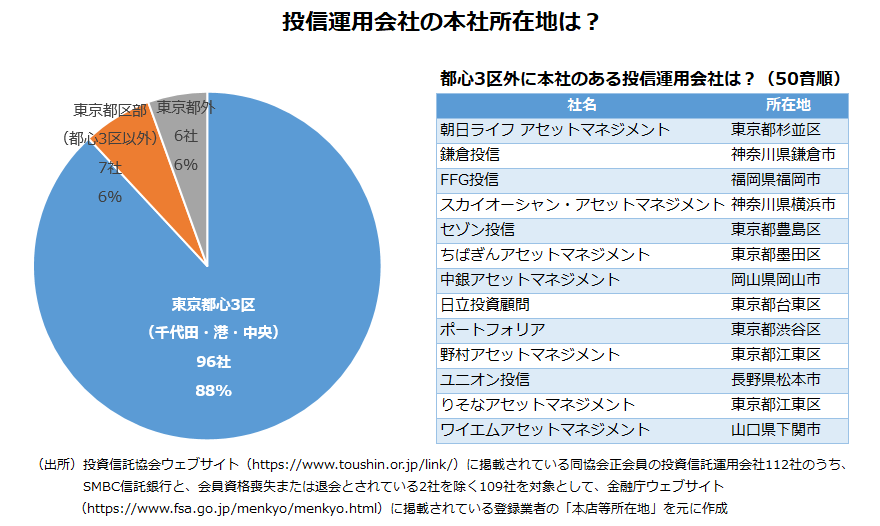

また、投資信託協会正会員の投信運用会社109社のうち、東京都区部外に本社を構える会社は6社に過ぎず、多くの運用会社は都内、それも千代田、中央、港の都心3区にオフィスがある。大手の運用会社の中には地域金融機関のサポートなどを目的に地方都市に支店を置いているところもあるが、限定的なうえ、拠点の規模も小さい。日本の運用会社は極めて都会的な存在と言える。なお、米国では、海岸沿いの高級住宅街として知られる、カリフォルニア州ニューポートビーチに本社を構える債券運用大手のピムコのように、都心から離れた場所や地方都市にオフィスを置く運用会社もある。こうした点も日米の運用会社の違いといえるだろう。

運用会社にはどのくらいの人が働いているのだろうか。投資信託協会の調べでは、同協会正会員の従業員は2023年末時点でわずか2万2000人程度[1]。金融・保険業界全体の就業者数(155万人、2023年平均[2])の中で1%強に過ぎないが、実は年々増加傾向にある。転勤が少なく、比較的高収入であることから、転職市場などで運用会社の人気はそれなりに高いと言われている。ただ、高度な専門性や英語力など求められるスキルも多い。

<参考サイト>

海老澤 界(えびさわ かい)

松井証券ファンドアナリスト

投資信託を多面的にウォッチし、豊富な投信アワードの企画・選定経験から客観的にトレンドを解説

<略歴>

横浜国立大学経済学部卒業後、日刊工業新聞記者を経て格付投資情報センター(R&I)入社。年金・投信関連ニューズレター記者、日本経済新聞記者(出向)、ファンドアナリストを経て、マネー誌「ダイヤモンドZAi」アナリストを務める。長年、投資信託について運用、販売、マーケティングなど多面的にウォッチ。投信アワードの企画・選定にもかかわる。日本証券アナリスト協会認定アナリスト。