NYダウが最高値更新! まさに今、振り返るべき1970年代「株式の死」

2025年9月19日

9月11日、ダウ工業株30種平均(NYダウ)は終値で初めて4万6000円台を超え、史上最高値を更新した。4月の「関税ショック」からの急回復で、米国株式の強さを確信した人も多いだろう。しかし、考えてほしい。日本において、多くの人がインデックスファンドなどを通じて米国株に投資をし始めたのは2020年以降。つまりほとんどの日本人はここ数年の米国株市場しか体感していないのだ。

だからこそ、敢えて振り返りたい事象がある。1970年代米国の「株式の死」だ。ニクソン大統領が連邦準備理事会(FRB)に対し、金融緩和の圧力を強めたことが(景気悪化と物価上昇が同時に進む)スタグフレーションを引き起こし、株式市場の長期停滞にもつながった。現在のトランプ大統領によるFRBへの介入と当時のニクソン大統領の姿勢を重ね合わせる向きも多い。

「株式の死」とは? NYダウの上昇率10年で5%弱

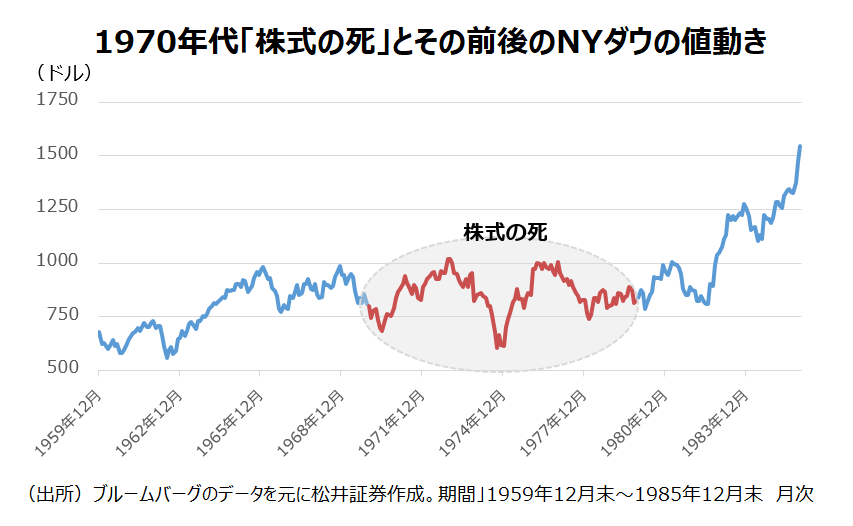

1969年末のNYダウは800.36ドル、1979年末のNYダウは838.74ドル。1970年代の10年間のNYダウ上昇率はなんと4.8%。年率にするとわずか0.5%だ。S&P500は1970年代に累積で17.25%上昇したが、NYダウに比べればマシという程度であり、年率換算で1.6%の上昇に過ぎない。ちなみに日経平均株価の同期間の上昇率は178.5%。年率換算で上昇率は10.8%に達した。これが50年前の株式市場の景色だ。

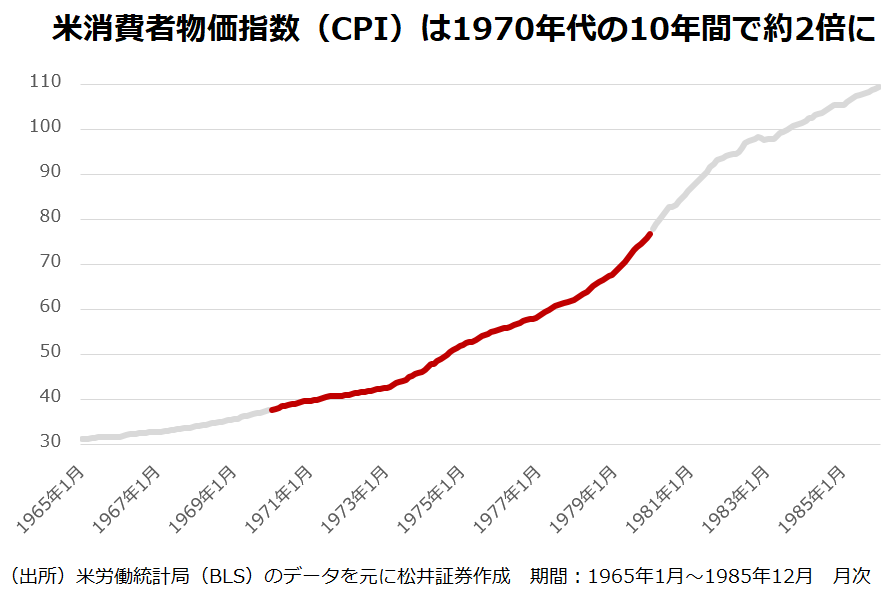

問題はこの間、米国で未曾有のインフレが続いていたことだ。消費者物価指数(CPI)の上昇率は103%、つまり10年で約2倍になっていた。年率にすると7.4%のインフレが起きていたことになる。このコラムでもしばしば登場する「72の法則」をご存じの方は多いだろう。資産を2倍にするために必要な「年数」と「利率」をかけるとおおよそ「72」になるというもので、10年で2倍にしたいのだったら「72÷10」で7.2%の利率で運用すればよいという考えだ。1970年代の消費者物価は「10年で2倍」という複利効果のお手本のような成長を見せたのである(※日本の1970年代の消費者物価も約2倍になっている)。

【関連リンク】CPI(消費者物価指数)とは?投資への影響や米国CPIが注目される理由

しかし、これは株価ではなく、物価の話だ。物価が大きく上昇し、株価がほとんど伸びないのであれば、株価のパフォーマンスは名目では多少プラスでも、実質では大きなマイナスということになる。この事実は、株式に対し「投資対象として失格」の烙印が押されることと同義だ。実際に、当時書かれたレポートなどをみると、株式への投資は時代遅れであり、金や不動産、信じられないことに絵画などの美術品への投資が有効だとする言説まで展開されていた。

「株式の死」からは以下の3つの教訓が得られると筆者は考える。

- 【1】株式はいつでもインフレヘッジの機能を果たすとは限らない

- 【2】中央銀行の独立性は株式市場にも影響を与える

- 【3】「米国株はいつでも上がり続ける」わけではない

「株式=インフレヘッジ」は本当か?

教科書的には株式はインフレに強い資産とされる。ただ、必ずしもそうは言えないのではないかと思う時がある。長期で見れば、企業がインフレ環境に適応することで、事業モデルを再構築していくため、利益もインフレに沿って増えていくことはあり得る。ただ、タイムラグがあるため、ある一時期を切り取った場合、「株式=インフレヘッジ」の図式は成り立たないこともある。

インフレは財やサービスの価格が上がることだから、財やサービスを売る企業の売上は上がると考えるのが自然だ。しかし、コストプッシュ型のインフレの場合、消費者は消費を抑えようとする面もあるので、企業の売上高が増えるとは限らない。また、インフレ分をどれだけ価格に転嫁できるかは各々の企業の価格決定力に依存する面もある。

そもそも、株価は「利益×PER(株価収益率)」であるから、株価にとっては売上よりも利益が重要だ。インフレで仕入れ価格や人件費が高騰すれば、利益が成長するとは限らないのだ。株価に直結する「企業価値」は「企業が将来生み出すキャッシュフローの現在価値」でもある。インフレで金利も上昇すれば、将来のキャッシュフローを現在価値にするための「割引率」が大きくなり、企業価値を下げる方向に仕向ける。つまり、「株式がインフレに強い」とは簡単には言えない面も多い。

【関連リンク】PERとは?目安や計算式、活用する際の注意点をわかりやすく解説

S&P500構成銘柄の企業収益は1970年代、年間平均で10%近かったともいわれる。ただ、いくら、企業が利益を伸ばしていても、企業の将来に対する投資家の「期待」が小さければ株価は上昇しない。1970年代の米国でいえば、投資家のリスク回避姿勢が顕在化した面も、株価にネガティブだった要因の1つといえよう。

当時の状況をグローバル化が進んだ現在の経済にそのまま当てはめるのは難しい面はあるだろう。ニクソン大統領によるFRBへの金融緩和圧力がインフレと経済停滞というスタグフレーションの元凶となったのはおそらく確かだが、オイルショックやベトナム戦争という外的な要因が大きな影響を与えた面も否めない。ただ、「株式の死」は「株式=インフレヘッジ機能」という単純な図式を否定する好例であり、多くの示唆を与えてくれるのではないか。

中央銀行の独立性とは何か?

そもそも「中央銀行の独立性」とはなんだろう。仮に、中央銀行が政府の圧力に屈して、目先の景気対策のための利下げをしたり、果てには、通貨をたくさん発行したりしたとしよう。一時的な景気浮揚につながるかもしれないが、結果的に極端なインフレにつながり、通貨の価値を棄損することになる。そのため、FRBは短期の政治的利害からなるべく距離を置き、長期的な目線で金融政策を決められるようにさまざまな措置が講じられている。

例えば、FRB理事の任期は米大統領の任期である4年を上回る14年に及ぶ。理事の任命者は大統領であるが、上院の承認が必要であるうえ、理事の任期はずれている。そのため、一度にすべての理事が交代するようなことは起こらない構造になっている。このほか、議会の予算配分に依存しないような仕組みになっているなど、透明性の担保と引き換えに、FRBに対しては様々な面で独立性を支える措置が講じられている。

もっとも、それは常に完璧に機能するわけではない。中央銀行の独立性は、政治家の見識や中央銀行高官の忍耐強さなどに頼る脆い面も併せ持つ。中央銀行の独立性を政治が認め、中央銀行が死守する知恵こそ、通貨の信認に直結するということだろう。新興国では政府が中央銀行に利下げを迫るといった光景は珍しくない。ただ、多くの先進国において「中央銀行の独立性」を守ることが暗黙の了解となっているのは、長期的にはそのことが国の信認につながるという認識が共有されていることに他ならない。

1970年代の米国は金融政策の失政もあり、スタグフレーションが進んだ。1979年にFRB議長に就任したポール・ボルカー氏による大幅な利上げ(ボルカ―ショック)でインフレ退治には成功したものの、一連の流れの中で株式市場は翻弄され続けたのである。現在のトランプ氏だけでなく、自民党総裁選が話題の中心である日本の政治に対しても、多くの忠告を与えてくれないだろうか。

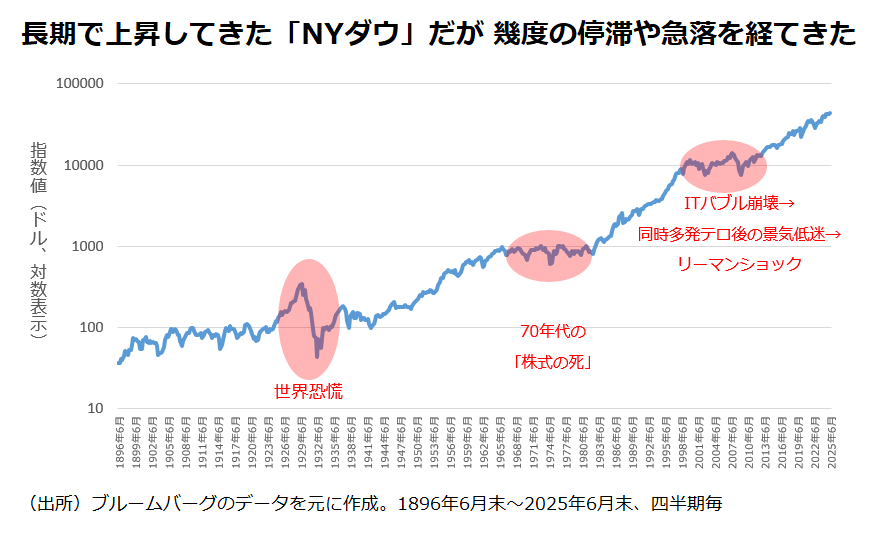

様々な困難に接してきた米国株

…と色々なことに触れてきたが、難しく考える必要はないのかもしれない。結局のところ、1970年代の「株式の死」から得られる最大の教訓は「米国株はいつでも上がり続けるというわけではない」ということに尽きるのではないか。1970年代に現役で金融の世界に身を置いていた人は、当時若くても現在は70歳を超えているだろう。つまり、現役のマーケット参加者に当時のことを知る人はごくわずかだとみられる。

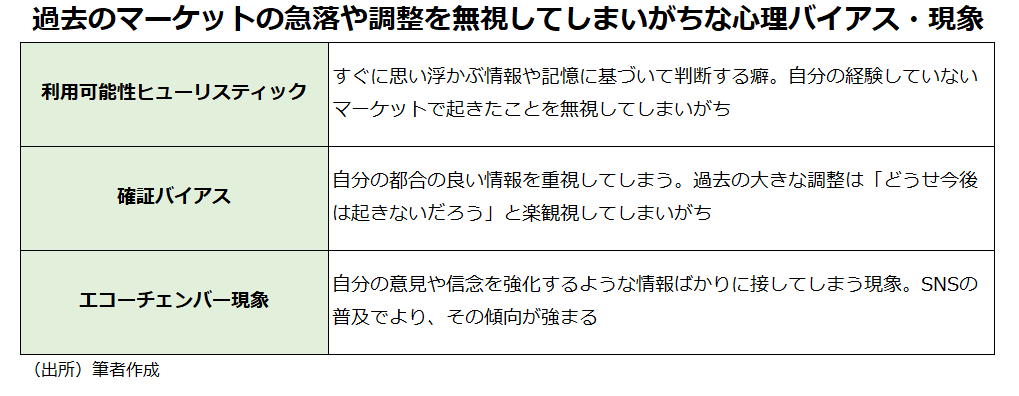

人間は意思決定する際、自分の経験していないことよりも、すぐに思い浮かぶ情報や記憶に基づいて判断する癖がある。「利用可能性ヒューリスティック」と呼ばれる傾向だ。また、自分の都合の良い情報を重視してしまう「確証バイアス」とよばれる心理バイアスも併せ持つ。特に最近は、SNSなどで、自分にとって都合の良い情報ばかり目にして信じてしまう「エコーチェンバー現象」などによって、その傾向が強まっているといえるだろう。

1970年代の「株式の死」まで振り返らなくても、ITバブルの崩壊やリーマンショックなど、米国株は多くの試練をくぐってきた。大きな調整も覚悟の上、長期で付き合うというのも1つの考え方であるし、米国株への過度な期待を捨て、国際分散投資や資産分散という投資の基本を大事にするのも重要な姿勢だ。唯一の正解というものはない。ただ、根拠のない楽観論を持つことがないように注意したい。

【補足】

「株式の死」という言葉は、米有力経済誌「ビジネスウィーク」(現在は「ブルームバーグ ビジネスウィーク」)が1979年8月13日号で展開した特集記事「株式の死―いかにインフレが株式市場を破壊しているか―」(The Death of Equities. How inflation is destroying the stock market)が初出とされている。なお、1970年代当時の状況についてより理解を深めるためには、ニクソン大統領による米ドル紙幣の金兌換停止と変動相場制への移行(いわゆる「ニクソンショック」)も知っておきたい。

<参考文献>

- 保田圭司「米国のおける株式論争と証券分析―建国以来の高金利、インフレ、ハード・アセット指向の中で、米国の証券分析手法はどう変るか―」(証券アナリストジャーナル1979年10月号)

- 松本剛・奥村哲夫・山田利勝・飯田智「“株式の死”論争その後」(証券アナリストジャーナル1980年6月号)

海老澤 界(えびさわ かい)

松井証券ファンドアナリスト

投資信託を多面的にウォッチし、豊富な投信アワードの企画・選定経験から客観的にトレンドを解説

<略歴>

横浜国立大学経済学部卒業後、日刊工業新聞記者を経て格付投資情報センター(R&I)入社。年金・投信関連ニューズレター記者、日本経済新聞記者(出向)、ファンドアナリストを経て、マネー誌「ダイヤモンドZAi」アナリストを務める。長年、投資信託について運用、販売、マーケティングなど多面的にウォッチ。投信アワードの企画・選定にもかかわる。日本証券アナリスト協会認定アナリスト。