自動売買の戦略

リピート系自動売買を活用するコツや理解しておくべきポイントをご紹介します。

自動売買で人気の通貨ペア

リピート系自動売買は、一定の値幅で上下する“レンジ相場”でこそ最大限の効果を発揮するものです。松井証券マーケットアナリストの鈴木翔が、金融政策などの観点から、レンジ相場が期待できる、自動売買で取引しやすい通貨ペアを紹介します。

1)豪ドル/NZドルが注目!

オーストラリアとニュージーランドは地理的に近く、経済の結びつきが強いことから豪ドルとNZドルは同じような値動きをする特徴があり、2014年以降レンジ推移が続いています。

両国の経済成長率および利下げスピードは2025年末まで概ね同水準のペースが見込まれています。ともに利下げ局面であり、金融政策スタンスがないことから、今後も1.00~1.15NZドルのレンジ推移が続く可能性が高いと考えます。通貨の変動幅も他の通貨ペアに比べて抑制されていることから、自動売買に活用しやすい通貨ペアといえます。(2024年12月4日時点)

豪ドル/NZドル・2013年~2024年の推移(月足) 松井証券FXアプリより

| 国 | オーストラリア | ニュージーランド |

|---|---|---|

| 中央銀行 | オーストラリア準備銀行(RBA) | ニュージーランド準備銀行(RBNZ) |

| 通貨 | オーストラリアドル(AUD) | ニュージーランドドル(NZD) |

| 政策金利 | 4.35% | 4.25% |

| 金融政策スタンス | 2025年以降利下げ開始を見込む | 利下げ継続方針 |

| GDP見通し | 2025年 前年比+2.0% | 2025年 前年比+1.8% |

| インフレ目標 | 2~3% | 1~3% |

- 2024年12月4日時点 Bloombergより松井証券作成

2)ユーロ/ポンドが注目!

ユーロ圏とイギリスも地理的要因から経済の結びつきが強く、ユーロとポンドは同じような値動きをする特徴があり、2017年以降レンジ相場が継続しています。

ただ、足元は2017年以降続いているレンジの下限付近で推移をしています。両国の経済見通しは2025年末にかけて概ね同水準の成長が見込まれています。しかし、金融政策スタンスは大きく異なります。EUは現在利下げ局面入りしており、2025年末にかけてまとまった幅での利下げが見込まれている一方、イギリスも利下げ局面入りしているものの、EUに比べると緩やかな利下げが見込まれており、2025年末の両国政策金利見通しを比較すると金利差が大幅に拡大すると予想されています。

短期的な注目ポイントとしては、2017年以降続いているレンジの下限である0.82ポンド付近で反発に転じることができるかどうかです。仮に下限の0.82ポンドを割り込んだ場合は、下落余地が拡大する可能性があるため、設定の見直しなどを検討したほうがよいでしょう。 (2024年12月4日時点)

ユーロ/ポンド・2013年~2024年の推移(月足) 松井証券FXアプリより

| 国 | ユーロ圏 | 英国 |

|---|---|---|

| 中央銀行 | 欧州中央銀行(ECB) | イングランド銀行(BOE) |

| 通貨 | ユーロ(EUR) | ポンド(GBP) |

| 政策金利 | 3.40% | 4.75% |

| 金融政策スタンス | 本格利下げを見込む | 緩やかな利下げを見込む |

| GDP見通し | 2025年 前年比+1.5% | 2025年 前年比+1.4% |

| インフレ目標 | 2% | 2% |

- 2024年12月4日時点 Bloombergより松井証券作成

注文値幅・益出し幅の考え方

自動売買は、一定の値幅で売買を繰り返し、中長期的な視野でコツコツと利益を積み重ねるトレードに向いています。

その過程で、ご留意いただくポイントをご紹介します。

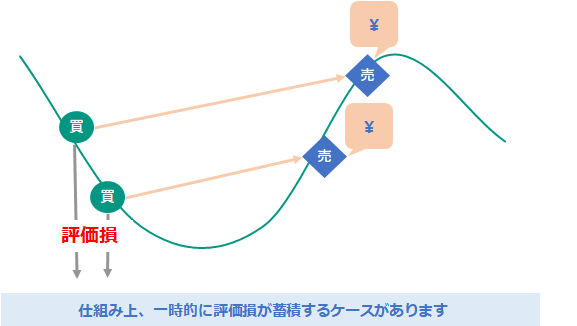

➀益出し注文と反対方向への推移

益出し注文と反対方向に価格が推移すると、一時的に評価損が増えるケースもあります。しかし、リピート系自動売買においては、それは仕組み上当たり前であることを覚えておきましょう。

リピート型の自動売買は、下がっているときに買い(または上がっている時に売り)、レンジ相場で価格が上がったとき(または価格が下がったとき)に決済をすることを狙った取引手法です。

そのため、例外的なケースもあるため注意は必要ですが、設定した値幅で推移している間は、そのまま決済タイミングが訪れるのを待つというスタンスも求められます。

むしろ、評価損が見えた時点で慌てて損切りしてしまうと、その注文の益出し機会を逃してしまうことにもつながります。

短期的な動きではなく、中長期的なレンジ相場をねらっていきましょう。

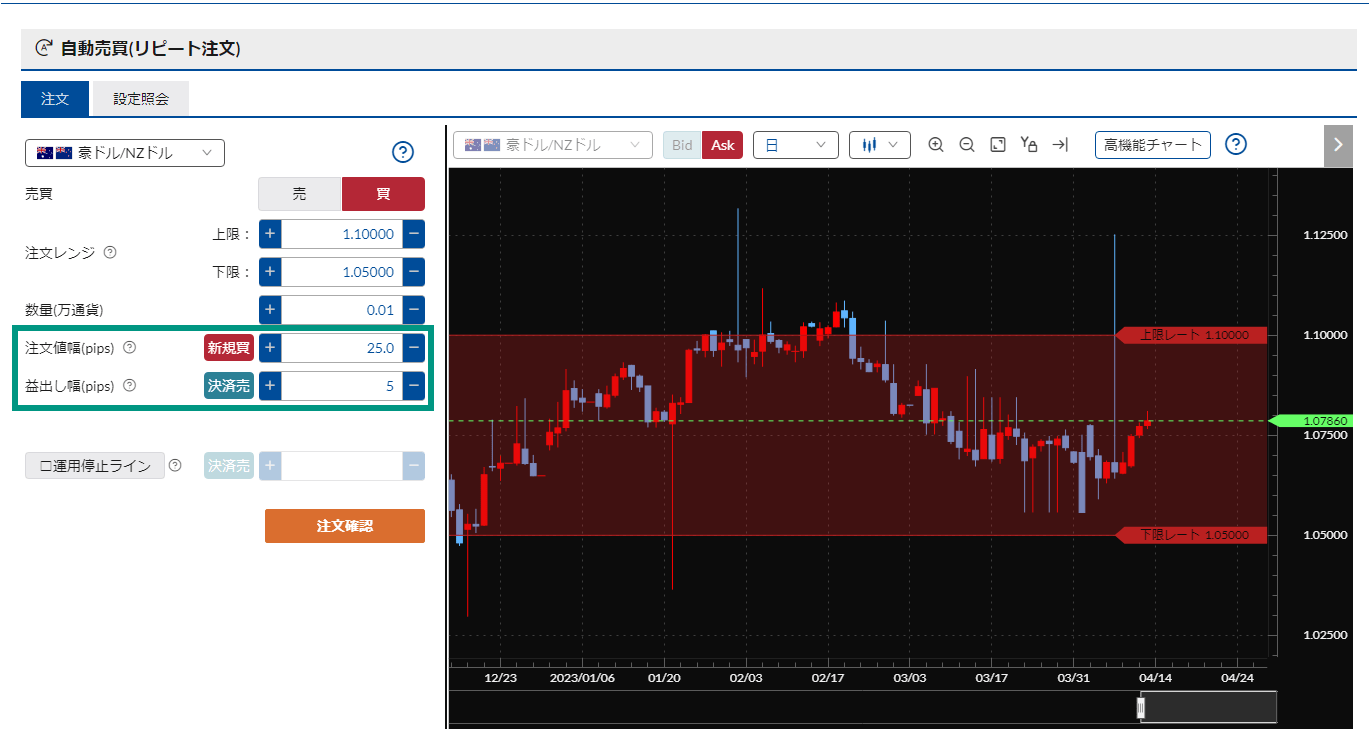

➁慣れるまで注文値幅は広め、益出し幅は小さめで

設定した値幅の中で売買を繰り返す点は、自動売買の最大のメリットです。

そのため、最初に注文値幅と益出し幅をどのように設定にするかが重要です。

注文値幅が広いと、ポジションが少なくなり、その分価格の推移に備えた証拠金も少なくて済みます。

注文値幅が狭いと、ポジションが多くなり、それぞれの価格の推移に備えて証拠金も多く必要になります。

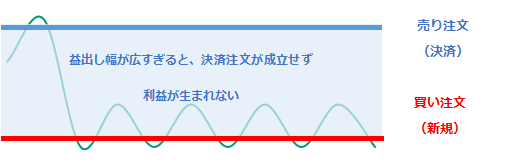

益出し幅を広めに設定すると、一度に得られる利益は大きくなりますが、益出し機会が巡ってこないうちは価格の推移を見守るのみになってしまいます。

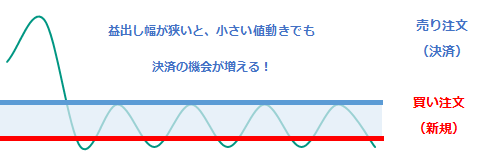

一方で益出し幅を狭く設定すると、ポジションの増えすぎは防ぐことができますが、一度に得られる利益は少なくなってしまいます。

中長期的な相場の見立てをもったうえで、自動売買を活用していきましょう。

(注文値幅と益出し幅の関係)

| 益出し幅 大 | 益出し幅 小 | |

|---|---|---|

| 注文値幅 大 (証拠金 少) |

ポジション・証拠金は抑えられるが決済の機会が得づらい | ポジション・証拠金を抑えつつ、小さい値動きでも利益を確保! |

| 注文値幅 小 (証拠金 多) |

ポジションが増え、証拠金も増えるので多めの資金とロスカットに備えた管理が必要! | |