NISAの成長投資枠とは?つみたて投資枠との違いや対象商品、活用方法

NISAは、株式や投資信託への投資で得た売却益や配当金、分配金などに対して税金がかからない制度です。通常、投資で得た利益に対しては20.315%の税金がかかるため、手元に残る利益が多くなり、効率的に資産形成を進められるというメリットがあります。

NISAは2024年1月から新制度がスタートしました。「成長投資枠」はNISAにおける非課税枠の1つですが、どのような特徴があるのかわかっていない方も多いでしょう。

本記事ではNISAにおける成長投資枠で投資できる商品やつみたて投資枠との違い、具体的な活用方法などを詳しく解説します。

NISAの成長投資枠とは?

NISAの非課税枠には「成長投資枠」と「つみたて投資枠」の2種類があり、それぞれ非課税で保有できる限度額や投資できる商品に違いがあります。

成長投資枠の概要

成長投資枠とは、NISAで用意されている非課税投資枠の1つです。成長投資枠で商品を購入した場合、年間240万円(最大1,200万円)の投資額に対する利益が非課税となります。成長投資枠は、旧NISAにおける「一般NISA」を引き継ぐ投資枠です。

成長投資枠とつみたて投資枠の違い

旧NISAにおける「つみたてNISA」を引き継ぐ投資枠が、「つみたて投資枠」です。成長投資枠とつみたて投資枠は、以下の表にある通り、「年間投資枠」や「非課税保有限度額」、「投資対象商品」などに違いがあります。

【成長投資枠とつみたて投資枠の違い】

| 成長投資枠 | つみたて投資枠 | |

|---|---|---|

| 年間投資枠 | 240万円 | 120万円 |

| 非課税保有期間 | 無期限 | |

| 非課税保有限度額 | 1,800万円 | |

| うち1,200万円まで | ||

| 口座開設期間 | 無期限 | |

| 投資対象商品 | 日本株式・米国株式・投資信託等(除外条件あり) | 長期の積立分散投資に適した指定投資信託 |

| 対象年齢 | 18歳以上 | |

非課税で投資できる期間はどちらも無期限ですが、成長投資枠の方がつみたて投資枠よりも、年間投資枠の金額が高く投資対象商品が多くなっています。また、つみたて投資枠では、投資方法が「積立購入(毎月決まったタイミングで購入する方法)」に限られますが、成長投資枠では「スポット購入(任意のタイミングで購入する方法)」も可能です。

非課税保有限度額の1800万円は保持している投資商品の購入金額の合計であるため、一度売却すれば、その分の投資枠を翌年以降再利用できるようになる点も特徴です。

旧NISAでは、一般NISAとつみたてNISAのどちらかを選ぶ必要がありましたが、現行のNISAでは成長投資枠とつみたて投資枠を併用できるようになりました。

NISAの成長投資枠の対象商品は?

成長投資枠ではつみたて投資枠よりも幅広い商品を購入できますが、金融機関で取り扱うすべての商品を購入できるわけではないため、注意しましょう。

成長投資枠で購入できる金融商品

成長投資枠では、日本株や米国株、投資信託やETF、REITなど、さまざまな商品が購入できます。

つみたて投資枠の投資対象は、金融庁の基準を満たした一定の投資信託に限定されています。一方、成長投資枠の場合は、つみたて投資枠では投資できない株式やREITなどにも投資できます。銘柄数でいえば、成長投資枠対象商品数はつみたて投資枠を大きく上回っています。

「リスクは高くても大きな投資成果が狙える銘柄に投資したい」「株式に投資して配当金や株主優待を得たい」など、さまざまな目的に合わせて活用できる点が、成長投資枠の特徴です。

成長投資枠で購入できない金融商品

成長投資枠であっても、金融庁が定めている条件を満たさない商品は購入できません。NISA自体が、家計の安定的な資産形成を支援することを目的とした制度であるため「初心者にとってリスクが高い」「長期・分散・積立投資に適していない」と考えられる以下のような商品は、投資対象から除外されています。

- 整理銘柄や監理銘柄に指定された上場株式

- 信託期間20年未満の投資信託等

- 毎月分配型の投資信託等

- デリバティブ取引を用いた一定の投資信託等

旧制度の一般NISAで購入できた商品が、成長投資枠では購入できない可能性もあるため、注意が必要です。

NISAの成長投資枠の活用方法

NISAの成長投資枠の具体的な活用方法を解説します。つみたて投資枠と使い分けることで、より大きなメリットを得られるでしょう。

つみたて投資枠では購入できない株式に投資する

成長投資枠では、つみたて投資枠では購入することができない日本株、米国株に投資できます。投資で得た利益が非課税になるというNISAのメリットを最大限に活用するのであれば、値上がり益を重視して株式に投資すると良いでしょう。

例えば、100万円の株式を購入し、価格が200万円になったときに売却した場合、課税口座であれば売却益の100万円に対して20.315%の税金がかかり、手元に残る利益は80万円弱となります。一方、成長投資枠で投資していれば、税金は一切かからず、100万円の利益をそのまま得ることができます。

非課税保有限度額内の投資であれば、どれだけ値上がりしても課税されないため、長期で保有し、値上がりを待つのも1つの戦略です。加えて、つみたて投資枠でリスクの低い投資信託を購入すれば、ポートフォリオ全体のリスクを抑えられるでしょう。

大きな配当収入を得たい際に活用する

成長投資枠でまとまった資金を株式に投資した場合は、一定の配当収入を得られる可能性があります。

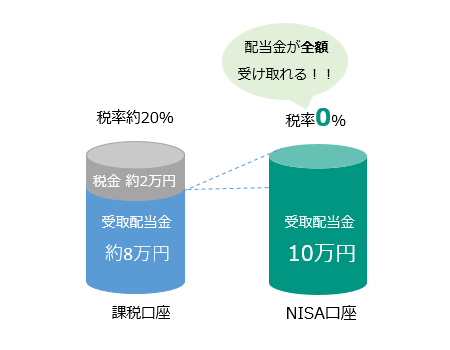

例えば、ある会社の株式を1株当たり2,000円で1,000株購入したとしましょう。その年の配当金が1株当たり100円で合計10万円だった場合、課税口座であれば税金を差し引いて8万円弱となりますが、成長投資枠であれば10万円の配当金をそのまま非課税で受け取ることが可能です。

投資元本と配当利回りが大きいほど、得られる配当金も大きくなるため、配当金を重視して狙いたい方は、配当利回りの高い銘柄に資金を振り分けておくとよいでしょう 。

つみたて投資枠と同じ商品を購入する

つみたて投資枠と成長投資枠で同じ商品を購入して、積立をする方法もあります。つみたて投資枠だけであれば、ひと月あたりに積立可能な最大金額は10万円ですが、成長投資枠を最大限に活用すれば、ひと月あたり最大30万円まで積立を行うことも可能です。

さらにつみたて投資枠で投資できる銘柄は、金融庁が厳選した長期・積立・分散投資に適した銘柄に限られているため、銘柄選びの手間も削減できます。投資になかなか時間を割けない方や初心者の方にはおすすめの方法です。

NISAの成長投資枠に関するよくある質問

NISAの成長投資枠に関して、よくある質問をまとめました。不安や疑問がある場合は、解消しておきましょう。

成長投資枠とつみたて投資枠の適切な配分は?

適切な配分は、利益の目標額や投資する金額によっても異なります。例えば、なるべく安定したリターンを狙いたい場合は、つみたて投資枠でパフォーマンスが安定しているインデックスファンドやバランスファンドを中心に投資し、成長投資枠の活用は最小限に留めたほうが良いでしょう。

一方、まとまった資金を投資したい場合や、株式にも投資してより多くのリターンを狙いたい場合は1,200万円の非課税枠を最大限活用し、その上で残った600万円のつみたて投資枠を活用しても良いかもしれません。

成長投資枠とつみたて投資枠の適切な配分に悩んだ時は、証券会社など投資のプロに相談するのも1つの手です。例えば松井証券では、口座開設者向けに、株の銘柄や買い時、売り時などを無料で相談できる「株の取引相談窓口」を設置しています。

NISAの始め方は?

始めにNISA専用の口座を金融機関で開設し、その後投資する商品を選び購入します。取り扱う商品や手数料は金融機関によって異なります。例えば、成長投資枠で投資できる株式は銀行や郵便局などでは取り扱っていないため、証券会社での口座開設が必要です。

口座開設自体は基本的に無料ですが、NISA口座は一人1口座までしか保有できないため、金融機関は慎重に選びましょう。

【関連ページ】NISAは複数の口座を開設できる?口座を新しく作るときの注意点

また、投資経験が少なく、NISAを始めて利用する場合、無理のない投資額ではじめることをおすすめします。というのも、NISAの投資対象は価格変動によって元本割れするリスクもゼロではないためです。資産運用の目標額なども考慮しつつ、投資する金額を決めましょう。

NISAの成長投資枠の特徴を理解したうえで資産形成を進めよう

NISAの成長投資枠は、つみたて投資枠に比べて年間の非課税投資枠が大きく、より幅広い商品への投資が可能です。成長投資枠のみを利用することもできますが、つみたて投資枠と併用することで、さらに多様な投資戦略を考えることができるでしょう。

旧NISAと比べ、現行のNISAは自由度が高く、銘柄選びや資産配分などの活用方法に迷うことがあるかもしれません。成長投資枠とつみたて投資枠のそれぞれの特徴や、資産運用の目標額、投資資金などを考慮して資産形成に取り組むことが大切です。

松井証券

WEBサイト編集チーム

「投資をまじめに、おもしろく」を目指して、株式投資(日本株・米国株)、投資信託、FX、NISA、先物・オプション取引などの用語解説や取引の魅力などについて発信し、皆さんの資産形成をサポートします。