NISAは確定申告が必要?必要となるケースや確定申告のやり方、注意点も解説

株式投資で得た譲渡益や配当金に対しては、原則20.315%の税金がかかります。そして、「源泉徴収なしの特定口座」や「一般口座」を選んだ場合は確定申告をしなければなりません。

では、NISA口座を選んだ場合、確定申告は必要なのでしょうか。取引を始める前に税金の取り扱いについて確認しておきたい人もいるでしょう。

本記事では、NISAで確定申告が必要になるケースや確定申告の流れ、確定申告をする際に押さえておきたい注意点を解説します。確定申告の対応に不安を感じている方は参考にしてください。

NISA口座で得た利益の確定申告は原則不要!

NISA口座を使って投資をする場合、基本的に確定申告は不要です。

確定申告とは、1月1日~12月31日の1年間に得た所得と、それにかかる税金の額を計算し、翌年の決められた期間に税務署に報告・納税する作業のことです。

譲渡益や分配金など、投資で得た収益は「申告分離課税」として税額を計算しなければなりません。

※給与所得や雑所得などは総合課税の対象となります。

しかし、株式などをNISA口座で取引をした場合は、利益が出ても所得税や住民税など納めるべき税金がかからないため、原則として確定申告は不要です。

確定申告は前年に得た利益から経費などを引いて、毎年2月16日〜3月15日の間に手続きを済ませなければならず、所得の種類によっては計算が複雑になるケースもあります。多くの書類が必要になる場合もありますが、NISAならこれらの手間を省けます。

なお、一般的な会社員の場合、年末調整が行われるため基本的に確定申告をする必要はありませんが、不動産所得などの投資で収益を得ている場合はその金額にかかわらず、確定申告が必要です。

NISAで確定申告が必要となるケースとは?

原則として確定申告が不要なNISAですが、例外的に確定申告が必要になるケースがあります。

配当金が非課税にならず、損益通算や繰越控除を行う場合

「株式数比例配分方式」とは、株式の配当金やETF・REITの分配金を証券会社の取引口座で受け取る方法のことです。該当銘柄の権利確定日までに株式数比例配分方式を選択しておけば、NISA口座での取引では税金がかかりません。

一方、「登録配当金受領口座方式」や「個別銘柄指定方式(配当金振込指定)」を選択したまま権利確定日を迎えると、NISA口座の配当金でも通常通り課税されることになります。

この場合、配当金は源泉徴収されていますので、確定申告は原則不要ですが、株式取引の譲渡損失との損益通算や繰越控除を希望する場合は確定申告が必要です。お手続きの詳細についてはお近くの税務署へご確認ください。

登録配当金受領口座方式とは、保有するすべての株式等(ほかの証券会社で保有する株式等も含む)の配当金を、指定した銀行口座に一律に入金し、受け取る方式です。個別銘柄指定方式(配当金振込指定)は、銘柄ごとに配当金を受け取る口座を指定し、届出された銘柄についてのみ、指定した金融機関で配当金を受け取る方法のことを指します。

配当金の受取方法には何がありますか。(Q&A)

旧NISAの非課税期間終了後、保有商品を課税口座へ移管して売却益を得たとき

旧NISAでは、一般NISAが5年、つみたてNISA 20年という非課税期間がそれぞれ定められていました。非課税期間が終了する際には、保有している商品を売却するか、課税口座(特定口座や一般口座)へ移管することになります。

課税口座に移管する場合、移管する先の口座によって、その後に保有商品を売却して利益を得た場合に確定申告が必要となるかどうかが変わり、移管する先の口座が特定口座(源泉徴収あり)の場合には確定申告は基本的に不要ですが、特定口座(源泉徴収なし)や一般口座の場合には、ご自身で確定申告をする必要があります。

なお、2024年から開始された新NISAでは、非課税保有期間は無期限に変更されています。課税口座への移管も発生しないため、確定申告は基本的に不要です。

また、旧制度には未成年者向けの「ジュニアNISA」もありました。ジュニアNISAは、原則として口座名義人である子どもが18歳になるまで資金を引き出せない仕組みになっており、18歳未満でジュニアNISA口座内の残高を払い出す場合は過去の利益に対してもさかのぼって課税されていました。ただし、2024年以降はジュニアNISAが廃止されたことに伴い、18歳未満の払い出しも非課税となっています。

NISAで確定申告するときの流れ

NISAで確定申告を行うのは、主に「株式数比例配分方式」以外の方法で配当金を受け取り、源泉徴収された税金の還付を受けたい場合です。ここでは、確定申告を行う際の一般的な流れを6つのステップで解説します。

Step1.確定申告が必要か確認する

まずは、自身の状況が確定申告をすべきケースに当てはまるかを確認します。

確認すべき点は、配当金の受取方法です。証券会社の取引サイトなどで、配当金の受取方法が「株式数比例配分方式」に設定されているかを確認してください。

もし、「株式数比例配分方式」以外で配当金を受け取っており、税金が源泉徴収されている場合、基本的に確定申告は不要ですが、確定申告をすることで税金が還付される可能性があります。また、損益通算や繰越控除を希望するときも、確定申告が必要です。

配当金の受取方法について、詳しくはこちらをご覧ください。

配当金の受取方法には何がありますか。(Q&A)

Step2.証券会社から年間取引報告書を取得する

次に、確定申告に必要な「年間取引報告書」を証券会社から取得します。

年間取引報告書は、1年間の取引内容や損益、源泉徴収された税額などがまとめられた書類です。通常、取引翌年の1月中旬から2月頃にかけて、利用している証券会社のマイページなどから電子交付の形でダウンロードできます。確定申告で配当金の申告をする際に、この書類に記載された金額を転記して使用します。

Step3.必要書類を揃える

申告書の作成に向けて、以下の必要書類を準備します。

- 確定申告書

- 年間取引報告書

- 源泉徴収票(給与所得者の場合)

- マイナンバー確認書類

- 本人確認書類

Step4.申告書を作成する

必要書類が揃ったら、確定申告書を作成します。

申告書の作成は、国税庁のWEBサイト「確定申告書等作成コーナー」を利用するのが便利です。画面の案内に従って入力していくだけで、税額が自動で計算され、申告書が完成します。完成したデータは印刷して税務署に提出することも可能です。

Step5.確定申告書を提出する

完成した確定申告書の提出方法は、主に以下の3つがあります。

- 自宅からe-Taxでオンライン提出する

- 管轄の税務署へ郵送する

- 管轄の税務署の受付窓口へ直接持参する

2026年(令和8年)の確定申告の期限は、3月16日(月)までです。期限までに確定申告書の提出と納税を終える必要があります。

Step6.還付金がある場合は指定口座へ入金される

確定申告書を提出後、内容に問題がなければ還付金が指定した金融機関の口座に振り込まれます。

振込までにかかる期間は、提出方法によって異なりますが、1カ月から1カ月半程度です。e-Taxで提出した場合は、書面での提出よりも手続きが早く進む傾向にあり、3週間程度で入金されることもあります。

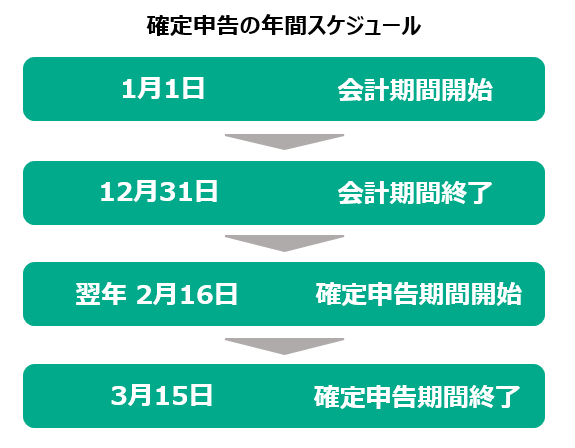

確定申告の年間スケジュール

確定申告は、原則として毎年2月16日から3月15日までの期間に行います。ただし、2月16日や3月15日が土曜日や日曜日、祝日の場合は、期日は翌日に移動します。

そのため、2026年の確定申告(2025年分の所得の申告)の期間は2026年の2月16日から3月16日までとなっています。

NISAで確定申告するときの注意点

確定申告をする際のNISAでの運用ポイントを説明します。控除や損失の扱いなど、課税口座と異なる点があることを理解しておきましょう。

NISA口座内の損失を確定申告で損益通算することはできない

損益通算とは、一定期間内の取引における利益と損失を相殺することです。例えば、2つの証券会社で特定口座を開設しているとき、一方の特定口座で利益を出しており、もう一方の特定口座で損失を出している場合には、利益と損失を相殺することで利益を圧縮し、課税額を減らすことができます。

しかし、NISA口座で利益または損失を出したとしても、ほかの課税口座と損益通算することはできません。NISA口座内の所得は非課税のため、合算対象とすべき利益や損失はないものとみなされます。

NISA口座での利益は扶養控除の所得対象ではない

扶養控除や配偶者控除とは、生計を共にする親族がいる場合に、所得から一定額を差し引くことができる制度のことです。これらの所得控除を受けるためには、年間の合計所得額が一定以下である必要があります。一般的な株式投資で大きく利益をあげた場合は、合計所得額が増えることで控除の対象から外れる可能性があります。

しかし、NISA口座で生じた利益は非課税であるため、所得控除の計算における年間合計所得額には含まれません。NISAを活用すれば、控除への影響を気にせずに安心して投資に取り組めます。

NISAで得た利益は非課税となるため確定申告は不要

NISA口座での取引に関しては、利益が出たとしても原則として確定申告は不要です。配当金の受取方法を「株式数比例配分方式」に設定しておけば、確定申告の手間を気にすることなく資産形成を進められます。

一方「株式数比例配分方式」以外の方法で配当金を受け取り、源泉徴収された税金の還付を受けたい場合は確定申告が必要です。ただしその場合もほかの課税口座との損益通算はできないため、注意しましょう。

NISAをはじめるには

NISAをはじめるための口座開設の流れと、基本的なお取引の流れについてご案内いたします。

お取引の流れでは、入金方法から株の売買、損益の確認方法まで動画でご覧いただけます。

松井証券

WEBサイト編集チーム

「投資をまじめに、おもしろく」を目指して、株式投資(日本株・米国株)、投資信託、FX、NISA、先物・オプション取引などの用語解説や取引の魅力などについて発信し、皆さんの資産形成をサポートします。