フィボナッチリトレースメントとは?FXとフィボナッチ比率の関係と使い方を解説!

FXにはさまざまな相場分析の手法があります。「フィボナッチリトレースメント」もそのうちの一つです。これからFXを始めようと考えている場合、テクニカル指標を活用することに敷居の高さを感じられるかもしれませんが、フィボナッチリトレースメントは、FX会社のツールを使えば初心者でも比較的簡単に用いることができます。

そこで本記事では、フィボナッチリトレースメントとは何か、その仕組みや活用方法について詳しく解説します。

フィボナッチリトレースメントとは

フィボナッチリトレースメントは、買いまたは売りの適切なタイミングを知るために有効な手法です。ここではフィボナッチリトレースメントの基本的な考え方について解説していきます。

為替相場での通貨の値動きを示した「チャート」をもとに、過去の値動きの傾向やパターンから将来の価格を予測することを「テクニカル分析」といいます。フィボナッチリトレースメントは、テクニカル分析で用いられる「テクニカル指標」の一つです。

為替相場では、継続して価格が上昇する、あるいは価格が下落する、といった一定の方向性(トレンド)が形成されることがあります。しかし、上昇トレンドまたは下降トレンド、いずれの場合も、常に価格が上がり続けたり、下がり続けたりすることはなく、実際には細かい価格の上下を繰り返しています。上昇トレンド中に一時的に価格が下がることを「押し目」といい、下降トレンド中に一時的に価格が上がる現象は「戻り」と呼ばれます。

「フィボナッチ」とはイタリアの数学者レオナルド・フィボナッチによって研究された数列を意味しています。「リトレースメント」が意味するのは「引き戻し」や「後戻り」です。つまり、フィボナッチリトレースメントは、相場の反発での買い(押し目買い)や相場反落での売り(戻り売り)のポイントを探る指標だといえます。

フィボナッチ数列とは「前の2つの数字の和が次の数字になる」という数列を指します。具体的には、「1、1、2、3、5、8、13、21、34、55、89,144・・」と表すことができ、終わりはありません。実際に計算してみると、以下のようになります。

- 1+1=2

- 1+2=3

- 2+3=5

- 3+5=8

- 5+8=13・・・

「フィボナッチ比率」はフィボナッチ数列を発展させたものです。フィボナッチ数列のそれぞれの数を、1つ後ろの数字で割ってみると、次のように途中から「0.618」という数値が並びます。同様に2つ後ろの数字で割ると、途中から「0.382」となり、3つ後ろの数字で割ると途中から「0.236」といった数値を導き出すことができます。さらに、フィボナッチ数列のそれぞれの数を、1つ前の数字で割ると、答えは途中から「1.618」となるのです。これらをフィボナッチ比率と呼びます。

- 1÷1=1

- 1÷2=0.5

- 2÷3=0.67

- 3÷5=0.6

- 5÷8=0.625

- 8÷13=0.615

- 13÷21=0.619

- 21÷34=0.618

- 34÷55=0.618

- 55÷89=0.618

とくに「1:1.618」は「黄金比」と呼ばれています。トレードの世界では「チャートは全てを織り込む」とされており、このような自然界の法則とも言えるようなものも、分析手法の一つとして取り入れられているのです。

フィボナッチリトレースメントの描き方

フィボナッチリトレースメントを使うためには、まず直近の高値と安値を結ぶラインを引きます。FX会社が提供している取引ツールを使うと、直近の高値と安値を選択すれば自動的に0%、23.6%、38.2%、50.0%、61.8%、76.4%、100.0%などのフィボナッチ比率に基づいたラインが引かれるのが一般的です。上昇トレンドの局面であれば、安値が100%、高値が0%です。下降トレンドの局面では、反対に安値が0%、高値が100%となります。

なお、高値と安値をどこに設定するかについては、明確な定義はありません。また、ローソク足のどの部分にラインを引くかについても決まりはないため、15分足や1時間足といった取引の時間軸をどこに置くかによって、見方が大きく変わる可能性があります。

松井証券では、パソコン・タブレット向けのトレーディングツールやスマートフォン向けアプリで様々なテクニカル分析が可能です。

フィボナッチリトレースメントの活用法と注意点

フィボナッチリトレースメントで特にポイントとなるのは「23.6%、38.2%、61.8%」のラインです。これらのラインで反発や反落が予測されるため、反発しそうなタイミングや、実際に反発した後のタイミングで注文すると利益を狙いやすくなります。上昇トレンドであれば買い注文(押し目買い)を、下降トレンドであれば売り注文(戻り売り)をする目安となります。

ただし、実際にどのラインで反発や反落が起きるかは予測できません。上昇トレンドのとき、61.8%のラインで反発せずに下落を続け大きくトレンドが変化するケースや、下降トレンドのとき、23.6%のラインで反転すると予測したにもかかわらず、38.2%、61.8%のラインまで価格が上昇を続けるケースもあります。実際の取引で使用する場合には他のテクニカル指標を用いながらエントリーのタイミングを探るとより効果的でしょう。

つまり、フィボナッチトレースメントは画面上に表示されたチャートの高値や安値水準を参考に引かれるものであることから、トレンドが出ている局面では高値ないし安値を更新してくることも考えられます。また、レンジ相場であればフィボナッチトレースメントの表示された範囲内での値動きとなります。したがって、現在がトレンドの局面なのか、レンジの局面なのかの判断を含め、トレンドに強いテクニカル分析およびオシレーター系のテクニカル分析を併用するとよいでしょう。

フィボナッチ比率を用いた他の手法例

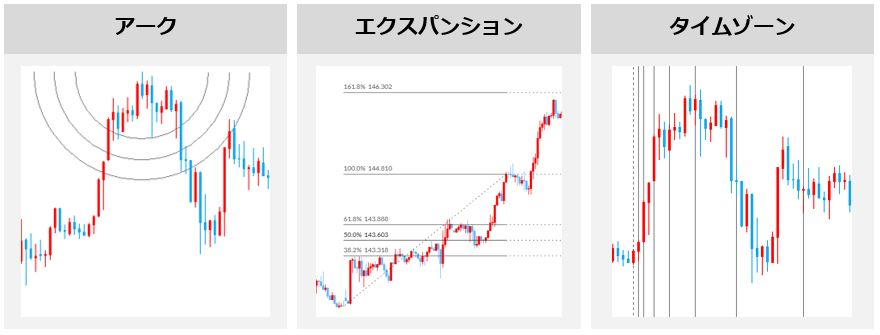

フィボナッチ比率は、フィボナッチリトレースメントに限らず、さまざまな手法で活用されています。代表的な手法は以下の3つです。

- フィボナッチ・アーク

- フィボナッチ・エクスパンション

- フィボナッチ・タイムゾーン

フィボナッチ・アークは、チャート上にアーク(円弧)を描き、価格だけではなく時間的な概念にも着目して、注文のタイミングをはかる手法です。

フィボナッチ・エクスパンションは、フィボナッチリトレースメントによく似たテクニカル分析の手法です。フィボナッチリトレースメントが押し目買いや戻り売りのポイントを判別するために用いられるのに対して、フィボナッチ・エクスパンションはトレンドがどこまで続くのかを予測するために用いられます。押し目買いや戻り売りでエントリーをした後、利益を確定するポイントを知るために使われるのが一般的です。

【関連リンク】フィボナッチエクスパンションの使い方と手法について徹底解説!

フィボナッチ・タイムゾーンは、厳密にはフィボナッチ比率ではなく「1、2、3、5、8、13、21、34・・・」といったフィボナッチ数列を使うのが特徴です。フィボナッチ数列のそれぞれの数値に当てはまる期間に合わせて、チャート上に垂直線を引きます。それぞれの線の近くではトレンドの転換を含めた大きな値動きが起こりうるとされており、フィボナッチ・アークと同様に、時間の概念にも着目しています。

これら3つの手法はフィボナッチリトレースメントと合わせて用いると、多面的な分析ができるようになるため、効果が高くなります。

実際のエントリータイミングは他のテクニカル指標も参考にしよう

フィボナッチリトレースメントは、一定のトレンドの中で押し目買いや戻り売りのポイントを探るために有効なテクニカル指標です。FX会社のツールを活用することで、取引に慣れていない初心者の方でも使ってみることは可能でしょう。

しかしFXには、チャート分析通りに値動きが推移しない「ダマシ」がつきものです。フィボナッチリトレースメントだけを用いて安易にエントリーをすると、思わぬ損失を出してしまう場合があります。実際の売買で利用する場合には、他のテクニカル指標も併せて活用するようにしましょう。

松井証券

WEBサイト編集チーム

「投資をまじめに、おもしろく」を目指して、株式投資(日本株・米国株)、投資信託、FX、NISA、先物・オプション取引などの用語解説や取引の魅力などについて発信し、皆さんの資産形成をサポートします。