MACD(マックディー)とは?見方や活用方法、注意点をわかりやすく解説

MACD(マックディー)とは、移動平均線をもとに相場のトレンドや売買タイミングを判断するために用いられる代表的なテクニカル指標です。株式やFXのチャート分析で広く活用されており、初心者から上級者まで多くの投資家に利用されています。

しかし、「名前は聞いたことがあるけれど仕組みや具体的な使い方はよく分からない」という方も多いのではないでしょうか。

本記事では、MACDの基本的な仕組みや、MACDを利用するメリット・デメリット、具体的な活用方法などをわかりやすく解説します。

MACDとは?

MACD(マックディー)は、「Moving Average Convergence Divergence(移動平均線収束拡散)」の略称であり、多くのトレーダーに用いられるテクニカル指標の一つです。テクニカル指標とは、株価・為替の値動きをグラフ化した「チャート」を分析し、将来の価格を予測する「テクニカル分析」で用いられる指標のことです。

MACDはメジャーなテクニカル指標の一つである「移動平均線」をベースとして、1980年代にジェラルド・アペル氏によって考案されました。移動平均線とは、一定期間の相場における終値の平均値の変化を表したものです。MACDは、2つの移動平均線を使用して買いや売りのタイミングを判断する指標であり、移動平均線をよりも相場の変化を比較的早く検知することができると言われています。

また、MACDでは、一般的に用いられるSMA(単純移動平均線)ではなく、直近の価格の比重を高めて算出したEMA (指数平滑移動平均線)を使用しています。SMAよりもEMAのほうが価格の動きに素早く反応するため、売買のタイミングを早く予測できるのがMACDの特徴の一つです。

MACDの基本の見方・使い方

MACDは「MACD線」と「シグナル線」の2つのラインで構成されており、この2本の線の推移でトレンドや売買タイミングを判断できるようになっています。MACD線は、短期EMA-長期EMAで表すことができ、シグナル線は、MACD線自体のSMAです。

MACDを算出する際に使用するEMAの期間は、短期EMAの場合は12日、長期EMAの場合は26日を用いることが多くなっています。シグナル線については9日とするのが一般的です。スキャルピングのような数秒から数分単位で行う超短期取引では、短期EMAを6日、長期EMAを19日とする場合が多くなっています。また、ポジショントレードのような1週間から1年をかけて行う長期取引をする場合には、短期EMAを19日、長期EMAを39日とすることもあります。

MACDを使用するメリットとデメリット

MACDをトレードで効果的に活用するためには、強みと弱みを正しく理解しておく必要があります。

メリット

MACDを使用する大きなメリットは、相場のトレンド(方向性)と勢いを一つの指標で同時に把握できる点にあります。

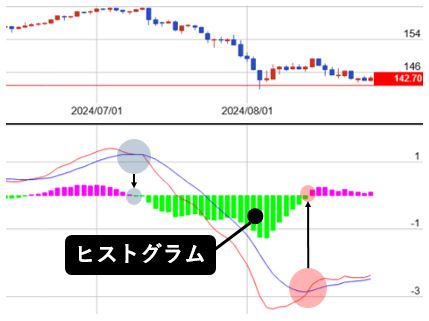

例えば、MACD線とシグナル線がゼロラインより上にあれば上昇トレンド、下にあれば下落トレンドと相場の大きな流れを判断できます。さらに、2本の線の角度が急であればトレンドの勢いが強く、緩やかであれば勢いが弱まっていると視覚的に理解することが可能です。また、MACD線とシグナル線の差を棒グラフで示した「ヒストグラム」を見れば、トレンドの勢いをさらに直感的に把握できます。

加えて、売買の目安が明確でわかりやすいこともメリットです。MACD線がシグナル線を下から上に突き抜ける「ゴールデンクロス」は買い、上から下に突き抜ける「デッドクロス」は売りといったように、売買サインは比較的シンプルです。初心者でも、感覚的な取引ではなく、根拠に基づいた取引をしやすいでしょう。

デメリット

MACDのデメリットは「ダマシ」が発生する可能性があることです。ダマシとはテクニカル指標で導き出した結論とは異なる値動きをする現象を指します。

ダマシが起こる理由は主に3つあります。

- シグナルの遅れ

- レンジ相場での弱さ

- パラメーター依存

まずMACDは移動平均線を元にした計算式で算出されるため、実際の価格変動に対してシグナルの発生が遅れやすい点です。価格が急変動した場合、シグナルが出たときにはすでに適切な売買タイミングを逃していることもあります。

次にMACDが明確なトレンドがある相場を得意とする一方で、価格が一定の範囲を行き来する「レンジ相場」を苦手としている点です。レンジ相場では売買サインが頻発し、その多くがダマシとなり、損失につながることがあります。

【関連リンク】レンジ相場とは?FX取引への活用法やほかの値動き相場との見分け方

最後にMACDの分析結果が期間のパラメーター(設定)によって変化する点です。多くの人が使う標準設定が機能しやすいとはいえ、相場の状況によっては適切でない場合もあり、ダマシにつながる可能性があります。

MACDの活用方法

MACDを活用することによって、トレンドや売買のタイミングを把握しやすくなります。実際のFX相場での活用方法を確認してみましょう。

- ゴールデンクロスとデッドクロスで取引タイミングを判断する

- ダイバージェンスの発生からトレンドを予測する

- ヒストグラムで売買サインをチェックする

- MACDとシグナル線からトレンド傾向を把握する

ゴールデンクロスとデッドクロスで取引タイミングを判断する

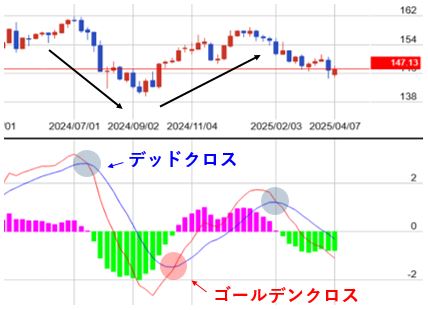

MACD線がシグナル線を下から上に抜けるように交差するケースは「ゴールデンクロス」と呼ばれ、買いのサインとされています。反対に、上から下に抜けるように交差するケースは「デッドクロス」と呼ばれ、売りのサインです。

MACDが表示されるチャートの中央に引かれる水平線は「ゼロライン」と呼ばれます。ゴールデンクロスやデッドクロスは、ゼロラインから離れたところで発生するほど売買サインとしての信頼度が高いといわれています。また、ゴールデンクロス発生後にMACD線がゼロラインを上回った場合は買いサイン、デッドクロス発生後にMACD線がゼロラインを下回った場合には売りサイン、と判断する方法もあります。

ダイバージェンスの発生からトレンドを予測する

ダイバージェンスとは、価格の動きとテクニカル指標の動きが逆行している状態のことです。ダイバージェンスの発生は、トレンド転換のサインとなります。例えば、下降トレンドの最中で、価格が下降しているにもかかわらず、MACD線が上昇している場合は、上昇トレンドに転換する可能性があると判断します。ダイバージェンスを発見したときは、トレンド転換の可能性を視野に入れ、エントリーポイントを探るようにしましょう。

ヒストグラムで売買サインをチェックする

ヒストグラムとは、MACD線とシグナル線の差分を表した棒グラフのことです。ゴールデンクロスやデッドクロスが発生するタイミングでは、MACD線とシグナル線が重なるため、ヒストグラムはゼロになります。これを踏まえると、ヒストグラムがゼロラインの下から上に転換するポイントは、ゴールデンクロスが生じているタイミングと言い換えることができ、買いのサインといえます。反対にヒストグラムがゼロラインの上から下に転換するポイントはデッドクロスが生じているため、売りのサインといえます。

MACDとシグナル線からトレンド傾向を把握する

MACD線とシグナル線の位置や傾きを活用して、トレンドを把握する方法もあります。MACD線とシグナル線の位置がゼロラインよりも上のプラス領域にあり、上向きに傾いている場合は上昇トレンド、反対に2つの線がゼロラインよりも下のマイナス領域にあり、下向きになっている場合は下降トレンドと判断することが可能です。さらに、2つの線の傾きの角度が急であるほど強力なトレンドが発生しており、緩やかになるほどトレンドが弱まっていると判断できます。

MACDのおすすめの設定は?

MACDを初めて使う場合、設定方法に迷うかもしれません。結論から言うと、まずは短期EMAを12日間、長期EMAを26日間、そしてシグナル線を9日間と設定するのが良いでしょう。多くの投資家の間で一般的な設定値として認識されており、証券会社が提供するツールでもこの数値をデフォルトの設定としているケースが少なくありません。

多くの人が使う設定にした方が良いのは、MACDが機能しやすくなるからです。というのも、多くの投資家が同じ設定を使っていると、買いや売りのサインが出たときに大勢が同じタイミングで気が付きます。すると、「ほかの大勢も、このサインを見て行動するだろう」という集団心理が働き、実際の注文が同じ方向に集まりやすくなります。その結果、MACDの予測が現実のものになりやすいのです。

まずはこの基本設定で取引を試し、MACDの動きや実際の相場との相性を確認してみましょう。その上で、ご自身の取引スタイルに合わせて微調整するのがおすすめです。

MACDを活用する際の注意点

MACDは相場のさまざまな局面で役立つ指標です。より効果的に活用するためにはどのような点に気をつけるべきなのでしょうか。

- ダマシが発生する可能性がある

- トレンド終盤はトレンドレスになりやすい

- MACDだけではなくほかのテクニカル指標を組み合わせて分析する

ダマシが発生する可能性がある

MACDには、通常の移動平均線による分析と比べて、トレンドの転換点を発見しやすいというメリットがあります。一方で、反応が早い分ダマシが発生しやすくなる点には注意が必要です。ダマシとは、相場分析によって予測した結果と逆方向に価格が動いてしまうことを指します。

特に、相場の方向性が定まらない「レンジ相場」では、ダマシが発生しやすくなる傾向があります。一般的に、MACDはトレンド相場においては売買サインとして機能しやすいといわれています。一方、レンジ相場では、価格が一定幅で上昇と下降を繰り返しているため、MACD線の角度は緩やかになり、売買サインとして機能しにくくなることもあります。短期間にゴールデンクロスやデッドクロスが何度も出現することもあり、信頼度の高い売買サインを見極めることが難しくなります。

MACDを活用するときは、現在の相場がトレンド相場なのか、レンジ相場なのか、相場環境を把握しておきましょう。

トレンド終盤はトレンドレスになりやすい

一つのトレンドが終盤を迎え、次のトレンドが発生するまでのタイミングでは、トレンドレス、すなわちレンジ相場になる傾向があります。MACDはあくまでトレンド相場で有効に機能する指標です。ダイバージェンスのようなトレンド転換のシグナルを発見した際には、MACD以外の分析手法を組み合わせて利用することも必要でしょう。

MACDだけではなくほかのテクニカル指標を組み合わせて分析する

より精度の高い相場分析をするためには、MACD以外のテクニカル指標と組み合わせると良いでしょう。一般的に多く用いられるのは「RSI」や「移動平均線」などです。RSIは買われすぎ・売られすぎといった相場の過熱感を表すことに長けた指標なので、売買サインの見極めに役立ちます。

そのほかにも、相場の強弱を分析する「ボリンジャーバンド」もMACDとの組み合わせで有効です。ボリンジャーバンドでは、値動きの幅を示す線によって作られたバンドをもとに相場を予測します。バンドの幅が狭くなっているときはレンジ相場、広くなっているときはトレンド相場と判断します。ボリンジャーバンドを活用し、トレンド相場と判断したうえでMACDを活用すれば、より信頼度の高い売買サインを見つけることもできるでしょう。

MACDを正しく理解して取引精度を高めよう

MACDは、投資初心者から上級者まで幅広く用いられているテクニカル指標です。ゴールデンクロスやデッドクロスのような視覚的にわかりやすい形で売買サインを確認できるため、初心者でも活用しやすいというメリットがあります。

ただし、MACDにもレンジ相場ではダマシが多くなるなどの弱点があります。そのため、MACD単体で判断するのではなく、RSIやストキャスティクスのようなオシレーター系指標など、ほかのテクニカル指標と組み合わせて使うことで、分析の精度をさらに高めることが可能です。

【関連リンク】ストキャスティクスとは?計算式や使い方、活用時の注意点

まずはこの記事で解説した基本的な見方や使い方をマスターし、実際のチャートでMACDがどのように機能するのかを確認してみてください。

松井証券

WEBサイト編集チーム

「投資をまじめに、おもしろく」を目指して、株式投資(日本株・米国株)、投資信託、FX、NISA、先物・オプション取引などの用語解説や取引の魅力などについて発信し、皆さんの資産形成をサポートします。