ドルコスト平均法とは?メリットデメリットや意味ないと言われる理由、投資の活用ポイントを解説

ドルコスト平均法は、金融商品を購入するタイミングに悩んでいる方や、少額から投資を始めたいと考えている方におすすめの投資方法の一つです。投資手法について情報収集している人なら、一度は聞いたことがあるかもしれません。しかし、具体的なメリットやデメリットを正しく理解していない方も多いのではないでしょうか。

本記事ではドルコスト平均法の概要やメリット・デメリット、「意味がない」と言われる理由などを解説します。

ドルコスト平均法とは?

ドルコスト平均法は、価格が変動する金融商品を定期的に一定金額ずつ購入していく、積立投資の手法の1つです。定期的に一定量を購入する「定量購入法」に対して、ドルコスト平均法は「定額購入法」と呼ばれることがあります。

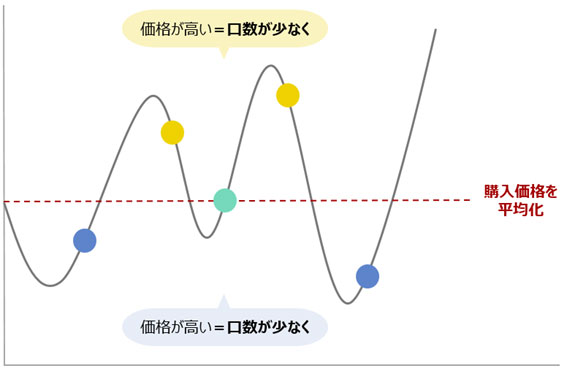

購入金額を一定にすると、投資対象の価格が値下がりしたときは購入数量が増え、逆に価格が上がったときは購入数量が減ります。つまり、値下がりしているときはたくさん買い、値上がりしているときは少なく買うことになるので、平均取得単価が平準化されていき価格変動のリスクを抑えられる仕組みになっているのです。投資期間が長くなるほど価格が平準化されていき、価格変動のリスクを緩和する効果が強くなります。

ドルコスト平均法と一括投資の違い

一括投資とは、一度にまとまった金額を投資して、金融商品を購入する方法です。急激な価格変動が起こり、投資のチャンスと判断された時や相場が右肩上がりで推移している場合、投資元本が大きい分、一括投資の方がドルコスト平均法よりも短期間で大きな利益を狙える可能性があります。

ただし、一括投資は投入した全額が相場変動の影響を受けるため、投資した時点から価格が下がると、大きな損失につながるリスクもあることがデメリットです。

一方、ドルコスト平均法の場合は、定期的に少額ずつ投資を続けることで市場の変動による影響を緩和できます。価格が下落しているタイミングでも投資を継続することで平均取得単価を下げる効果が期待でき、長期的には安定した資産形成につながる可能性が高まります。

ドルコスト平均法とバリュー平均法の違い

ドルコスト平均法と似た積立投資の方法に「バリュー平均法」があります。ドルコスト平均法が毎回一定額を投資するのに対し、バリュー平均法は、毎回の投資後の資産評価額(時価残高)が目標額に達するように、投資金額を調整する方法です。つまり、資産評価額が目標より下回っていれば多めに買い付け、目標を上回っていれば一部を売却して現金化します。

バリュー平均法は、ドルコスト平均法よりも資産運用の目標額を達成しやすいメリットがあります。一方で、投資金額が毎回変動するため管理が煩雑になりやすい点や、相場が大きく下落した場合には、大きな金額の投資が必要になる点はデメリットと言えるでしょう。

ドルコスト平均法の対象となる主な投資商品

ドルコスト平均法は、値動きに波のある金融商品に投資する場合に適した投資手法です。少額から始められ、長期にわたって投資を継続しやすいという点で、初心者でも取り組みやすいと言えるでしょう。

投資信託

投資信託とは、投資家から集めた資金を、運用のプロであるファンドマネージャーが株式や債券などで運用し、成果を投資家に還元する金融商品です。投資信託も組み込んでいる商品の値動きによって基準価額が変動するため、ドルコスト平均法の活用でリスクを緩和できる傾向があります。

非課税期間が無期限となった新NISAのつみたて投資枠を活用すれば、ドルコスト平均法を用いて長期間の運用を続けることで、リスクを抑えながら非課税のメリットを活かした運用ができます。

株式

株式とは、株式会社が資金調達をするために発行する有価証券のことです。株式は基本的に限られた数しか発行されないため、需給バランスによって価格が上下に変動します。ドルコスト平均法は価格変動のリスクを和らげるのに役立つでしょう。投資信託と違って、日本株の場合は基本的に100株といった売買単位で取引されることから最低取引金額が比較的大きくなるため、投資資金に応じて銘柄を選ぶと良いでしょう。米国株の場合は、1株から取引が可能です。

FX (外国為替証拠金取引)

FXは異なる国の通貨を売買し利益を得る取引のことで、ドル/円やユーロ/ドルといった通貨ペアごとに為替レートが異なり、外国為替市場で24時間取引されています。米ドルを日本円で購入する場合にドルコスト平均法を活用すると、円高のときには米ドルが多く購入でき、円安のときには米ドルを少なく購入することができます。

FXの最小取引単位は、FX会社や通貨ペアによっても異なりますが、松井証券では1通貨単位から取引できるため、1米ドル=140円の場合は140円程度から取引をスタートできます。

ドルコスト平均法のメリット

ドルコスト平均法は長期的に投資を行う際に役立つ手法です。投資初心者の方にとって魅力的なメリットがいくつかあります。

少額から投資を始められる

ドルコスト平均法なら、まとまった資金が無くても少額から始められます。例えば10万円を運用する場合、一括投資であれば一度に10万円を用意する必要がありますが、ドルコスト平均法なら「毎月1万円ずつ10回」のように、無理のないペースで投資できる点がメリットです。投資信託は、一般的に金額指定または口数指定で購入でき、松井証券では100円から積立投資を始めることができます。

相場のタイミングを気にせず投資できる

金融商品に投資をする際は、一度にまとまった資金を用意して、なるべく安いタイミングで買い、高くなってから売ることで利益の最大化を狙うことは1つの方法です。しかし、投資に慣れていない場合は、売買のタイミングを掴むことが難しく、高値で購入してしまったり(高値掴み)、急な価格変動を目の当たりにして慌てて売却してしまったり(狼狽売り)するケースが珍しくありません。結果として、思うような利益を得られないこともあります。

一方、ドルコスト平均法なら、投資期間の途中で価格変動がおきても、一喜一憂せずに済みます。ドルコスト平均法において価格の下落は安い価格で多く購入できることにつながり、価格が上昇したときは自動的に購入量が少なくなるため、高値掴みをするリスクが抑えられます。一括投資と比べて精神的な負担が少ない投資手法ともいえるでしょう。

売買のタイミングを細かく見極める必要がないため、チャートをこまめに確認する時間が取れない人でも取り組みやすい手法となります。

平均取得単価を抑えやすい

ドルコスト平均法の大きなメリットと言えるのが、平均取得単価を抑えやすいという点です。価格が変動する金融商品を毎回一定額で購入すると、価格が安いときには購入量が多くなり、逆に価格が高いときには購入量が少なくなります。つまり、購入量が自動的に調整され、結果として平均取得単価を抑えられる可能性があるのです。

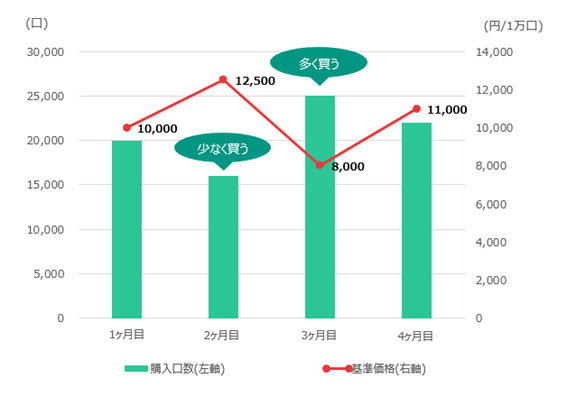

例として、ある投資信託を毎月決まった金額の20,000円分購入するとします。毎月の変動により基準価格が以下のように変動する場合、1ヶ月目と比較して価格が上昇した2ヶ月目は購入口数が少なく、価格が下落した3ヶ月目は購入口数が多くなります。結果として、1ヶ月目の価格を下回ったのは3ヶ月目のみですが、4ヶ月目までの平均取得単価は1ヶ月目を下回る約9,638円となることがわかります。

価格変動の例

| 1ヶ月目 | 2ヶ月目 | 3ヶ月目 | 4ヶ月目 | |

|---|---|---|---|---|

| 1万口当たりの金額 | 10,000円 | 12,500円 | 8,000円 | 11,000円 |

毎月20,000円分投資信託を積立した場合の購入口数

| 1ヶ月目 | 2ヶ月目 | 3ヶ月目 | 4ヶ月目 | |

|---|---|---|---|---|

| 購入金額 | 20,000円 | 20,000円 | 20,000円 | 20,000円 |

| 購入口数 | 20,000口 | 16,000口 | 25,000口 | 22,000口 |

4ヶ月目時点の平均取得単価(1万口あたり)

80,000円÷83,000口×10,000=約9,638円

このように、ドルコスト平均法を実践することで、高値掴みのリスクを軽減しつつ、長期的に安定した資産形成が目指しやすくなるでしょう。

長期的な資産形成に向いている

ドルコスト平均法は、一定額を継続して投資することで、時間をかけて無理なく資産を積み上げていけるため、長期的な資産形成と相性が良い投資方法です。

毎月決まった額を投資していくことで、自然と分散投資(時間の分散)が実践でき、価格変動の影響を緩和する効果が期待できます。

また、投資習慣が身につくことで、相場の一時的な上げ下げに感情的に反応して取引を中断してしまうリスクも減らせる可能性があります。老後資金の準備や子供の教育資金作りなど、将来に向けた長期的な目標達成のための資産形成手段として、ドルコスト平均法は有効です。

ドルコスト平均法のデメリット

多くのメリットがあるドルコスト平均法ですが、万能な投資方法というわけではありません。投資家の経験値や相場状況によっては、プラスに働かないこともあります。

短期間で大きなリターンは狙いにくい

積立の期間が短い場合、ドルコスト平均法による効果を得られない可能性があります。例えば、ある金融商品をドルコスト平均法で毎月1万円ずつ、3ヶ月間購入するとしましょう。

1ヶ月目は価格が2,000円で5単位購入、2ヶ月目は5,000円で2単位購入、3ヶ月目は1,000円で10単位購入した場合、3ヶ月間で購入したのは17単位です。この時点での評価額は17口×1,000円=17,000円となり、投資額の3万円を下回っています。

つまり、ドルコスト平均法を実践したとしても、投資期間が短い場合は、価格変動の影響を抑えきれないことがあるのです。

右肩上がりの相場では一括投資に劣る可能性がある

ドルコスト平均法は、市場が一貫して右肩上がりに上昇を続けているような相場では、一括投資に比べてリターンが劣る可能性があります。

というのも、価格が継続的に上昇している場合、できるだけ早いタイミングで、できるだけ多くの資金を投じた方が、その後の値上がり益を最大限に享受できるからです。

ドルコスト平均法では、購入時期を複数回に分散するため、上昇局面でも徐々に買い進めることになり、平均購入単価が一括投資よりも高くなってしまう可能性があります。その結果、一括投資よりも利益が少なくなることもあるのです。

ドルコスト平均法が「意味ない」と言われる理由は?

ドルコスト平均法は、相場環境などによっては、リターンが限定的になったり、大きな損失を被ったりする可能性があるため「意味がない」と言われることがあります。

先述の通り、右肩上がりの相場では一括投資よりリターンが劣るため、効率が悪いと評価されることが少なくありません。また、バブル相場のように高値圏が長く続く局面では、割高な水準で買い続けてしまうリスクがあり、その後の下落相場で大きな損失を被るリスクがあります。

加えて、投資先や相場状況を見直すことなく機械的に投資を続けてしまうと、運用のパフォーマンスが限定的になり、思うような成果が得られないこともあるでしょう。

ドルコスト平均法は、価格変動のリスクを抑えることができても、必ず利益がでるというものではありません。

ドルコスト平均法を用いて投資を行うときのポイント

無理なく継続できる仕組みを作り、最終的なゴールをあらかじめ決めておくことで、ドルコスト平均法を効果的に活用できるようになります。

投資金額と頻度を明確に決めておく

ドルコスト平均法を効果的に活用するために、毎回の投資金額と投資頻度は明確に決めておきましょう。事前に金額と頻度を決めておくことで、感情に左右されることなく、投資を継続しやすくなります。

投資金額は、毎月の収支や将来のライフプランを踏まえて、家計に負担のかからない範囲で設定しましょう。また、毎月1回、毎週1回など継続しやすい投資頻度を選ぶことで、投資を習慣化しやすくなります。

自動積立サービスを利用する

一定間隔で定額の購入を続けることこそが、ドルコスト平均法のポイントです。そのため、購入するのを忘れてしまったり、相場状況をみて途中でやめてしまったりすると、十分な効果を得られない可能性があります。

感情に左右されて積立を継続できなくなるリスクを防ぐためにも、なるべく金融機関の自動積立ができるサービスを利用しましょう。松井証券では、毎月・毎週・毎日から自分に合ったペースを選んで積立ができるほか、誰でも簡単に資産運用を始められる、ロボアドバイザー「投信工房」を提供しています。

長期的な投資プランを立てる

基本的にドルコスト平均法は長期間続けるほど、購入価格が平準化されていく手法なので、短期的な値動きに敏感に反応する必要はありません。例えば少し利益や損失が出たからといって売却すると、思うような成果を得られないでしょう。ドルコスト平均法に取り組む際は、長期的な目線で投資をするのが大切です。

しかし、相場状況によっては良い結果を得られないこともあります。定期的に運用状況を確認し、必要に応じて運用方針の変更を行う判断は必要です。

積立を終わらせるタイミングを決めておく

投資は、やめるタイミングによって最終的な損益が確定します。どんなに長く積立投資を継続していても、売却時の価格によっては損失を出してしまう可能性もゼロではありません。

漫然と投資を続けていると、終了するタイミングを見失ってしまうこともあります。事前に投資期間や目標額を決めておき、達成したらやめるといったように終わらせるタイミングを決めておきましょう。

投資初心者はドルコスト平均法の恩恵を受けやすい積立投資からはじめよう

ドルコスト平均法は購入タイミングを分散することで、投資における価格変動リスクを緩和する手法です。投資期間が長期にわたるほど効果を発揮しやすいため「時間を味方につける投資手法」ともいえるでしょう。

積立投資ならドルコスト平均法の恩恵を受けやすく、無理のない金額から始められます。非課税期間が無期限となった新NISAのつみたて投資枠の活用も検討してみると良いでしょう。松井証券では、毎月100円から投資信託の積立ができ、取引手数料もかからないため、リスクを抑えて投資を始めたい初心者の方はぜひ検討してみてください。

NISA/つみたてNISAをはじめるには

NISA/つみたてNISAをはじめるための口座開設の流れと、基本的なお取引の流れについてご案内いたします。

お取引の流れでは、入金方法から株の売買、損益の確認方法まで動画でご覧いただけます。

松井証券

WEBサイト編集チーム

「投資をまじめに、おもしろく」を目指して、株式投資(日本株・米国株)、投資信託、FX、NISA、先物・オプション取引などの用語解説や取引の魅力などについて発信し、皆さんの資産形成をサポートします。