FRBには逆らうな!ゴルディロックスが続く株式市場

2024年10月9日

マーケットアナリスト大山です。今週もよろしくお願い致します。

先週は中東情勢の緊迫化(地政学リスクが大きく意識された)に加え、港湾ストが始まり(経済をマヒさせる恐れがあったストライキは、わずか数日で終息・・・、来年1/15までスト中断に暫定合意)、サプライチェーンへの影響が懸念され、インフレリスクを再び警戒することになりました。インフレ懸念に関しては、週末の雇用統計で市場予想を大きく上回る結果になり、強い経済が意識されてFRBの大幅金利引き下げ期待が大きく後退。結果、金利上昇・ドル高円安が進みました。株式市場はGood News is Good Newsとして理解し、「今は景気が良い」と判断して堅調に推移しました。

雇用統計を受けて大幅利下げに対する期待は、極端に萎みました。言わば、FRBの考える金利見通し水準に市場が合わさってきたと言えます。「FRBには逆らうな」です。

9/30-10/4 先週の振り返り

S&P500株価指数・NYダウは揃って9/30に最高値を更新。NYダウは10/4にも史上最高値を更新しています。S&P500は週間で0.22%上昇、年初来約20%上昇です。

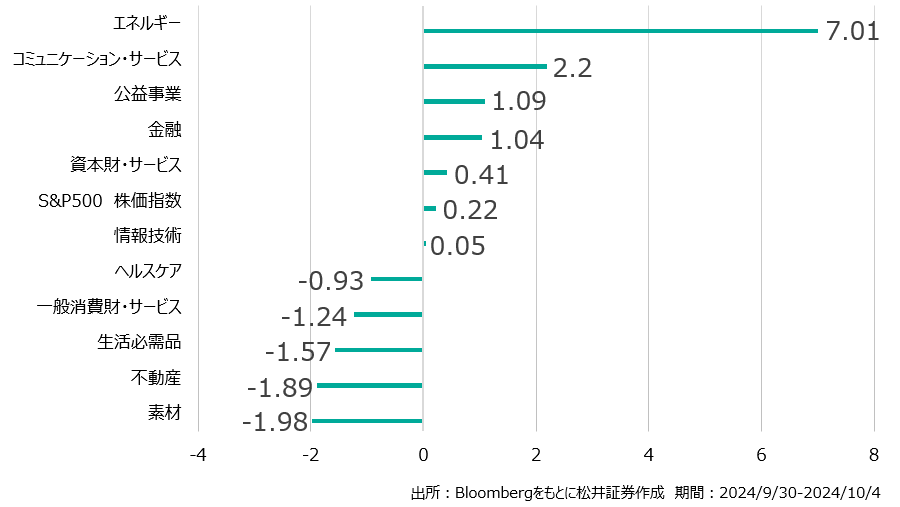

セクター別のパフォーマンスを見ると、中東情勢が緊迫化して原油価格が上昇、エネルギーセクターが買われました。10/4発表の雇用統計(9月)が市場予想を大きく上回り、市場ではFRBによる大幅利下げ期待が剥落し、金融セクターが物色されています。

S&P500 先週のセクター別パフォーマンス

注目ポイント①:中東情勢

中東情勢は、イランがイスラエルへの攻撃を準備していると伝わった後、イスラム組織ハマスの前最高指導者やレバノンの親イラン民兵組織ヒズボラの指導者ら殺害への報復として、実際にミサイル攻撃が実施されました。ミサイル攻撃は4月に続いて今年2度目ですが、4月の攻撃の際には、イランは国交のない米国にスイスを通じて攻撃を事前に伝えていました。今回は、米国への事前の警告はなく、米情報機関が独自に攻撃の兆候をつかんでいました。この点からすると、イラン側の姿勢はより強硬になったようにも見えますが、攻撃対象は軍事施設などに限定されました。

イスラエルは反撃を示唆、中東での緊張の高まりを受け、原油・金が買われています。

とはいえ、イランは中東での影響力の保持のためメンツのために攻撃に踏み切ったと言われ、「できればこれで終わりにしたい」「直接の軍事行動はこれ以上やりたくない」というのが本音のようです。また、これ以上の攻撃の応酬を防ぎ、イランを巻き込んだ中東地域での全面戦争だけは避けたいという米国の意図も伝わっています。米国はイランを非難しつつ、アメリカ軍がイスラエルの防衛においてしっかりと役割を果たしたと強調した点が印象的でした。

リスクマーケットは中東リスクに反応を示しましたが、原油価格の上昇でインフレが意識されない限り、「遠くの戦争は買い」として処理しつつあるように見えます。

注目ポイント②:雇用統計

次に、「紛れもなく好調だった」雇用統計を振り返ってみます。

雇用統計はブレが非常に大きく、注意が必要ですが、今回は「ホームラン級」の結果が出ています。しかし前提として幅広く雇用関係の経済指標を見れば、雇用の増加ペースが鈍化傾向にある可能性は高いと思います。でもそれは急速に悪化するのではなく、緩やかなペースで進んでいることを、今回の雇用統計は示唆したのではないでしょうか。

失業率は2カ月連続で低下し、ヘッドラインは4.1%でした。小数点2位以下を見ると4.051%、四捨五入で4.1%です。前月の4.220%から4.051%へ低下しました。

雇用は急増し、3月以来最大の月間増加数で、9月の非農業部門雇用者数は25万4000人の増加。過去分の修正は7月と8月合計7万2000人増加で、雇用の伸びは、セクターや産業を問わず広範囲に及びました。

労働者にとってさらに朗報だったのは、賃金が前年比4%上昇したことでしょう。今週10日夜に開示される消費者物価指数(CPI)は前年比2.3%上昇予想であり、賃金上昇がインフレに勝っているので、米GDP成長の大部分を占める個人消費(小売り売上)が大崩れすることはないと考えるのが自然。

個人的に驚きだったのは、平均労働時間が0.1時間減少していることです。統計上では、働く時間が短くなって賃金が増えているというとんでもない状況です、アメリカが羨ましい・・・です。

雇用統計(9月)

| 市場予想 | 結果 | 前月 | |

|---|---|---|---|

| 非農業部門雇用者数 | 15.0万人 | 25.4万人 | 15.9万人 |

| 失業率 | 4.2% | 4.1%(4.051%) | 4.2%(4.221%) |

| 平均賃金 前月比 | 0.3% | 0.4% | 0.5% |

| 平均賃金 前年比 | 3.8% | 4.0% | 3.9% |

| 週あたり平均労働時間 | - | 34.2時間 | 34.3時間 |

出所:Bloombergより松井証券作成

金利先物市場の価格は、先週金曜日は11月から来年5月までのFOMCの今後5回の会合で、0.25ポイントの利下げが行われる可能性が最も高いことを示唆する方向に動きました。11月にさらに0.5ポイントの利下げが行われる可能性は1%未満に下がっています。

9/25の本コラムで9月FOMCをレビューしましたが、前回FOMC会合で唯一、米国経済が強いので0.5%の利下げに反対したボウマン理事のことを書きました。ボウマン理事が唯一0.25%の利下げを推奨したのですが、強かった雇用統計を受けて、9月FOMCは金利を引き下げる必要があったのか?ましてや0.5%利下げをする必要性が本当にあったのか?という意見が出ています。

雇用統計以降、11月FOMCまでの間に景気が一服する可能性が出てくるには、今週木曜日に発表される9月の消費者物価指数が予想を大幅に上回る必要があります。さらに、10月の雇用統計が11月1日に発表されますが、これは米国大統領選挙のわずか数日前、FRBの次回金利決定まで1週間も残っていないタイミングです・・・。

幕を開ける決算集中シーズン

今週末11日金曜から7-9月期企業決算の発表が本格化します。

先ずJPモルガン チェース<JPM>、ウエルズ ファーゴ<WFC>、ブラックロック<BLK>などの大手金融機関の決算発表が始まります。

9月23日週に、決算期がズレている6-8月期決算がアナウンスされています。

三井住友銀行が現状10%出資する投資銀行のジェフリーズは、投資銀行部門が絶好調。金融株をグイっと引っ張っています。同業他社決算にも期待できる内容でした。

コンサルのアクセンチュアは、ガイダンスを見ると相変わらず企業のIT支出はなかなか厳しいようですが、四半期ごとに伸びる計画が示されています。25年前半には顧客企業のIT予算が見えてくるので、そのあたりで上方修正のチャンスがありそうとの意見が出始めました。

そして半導体のマイクロン、AI需要が尋常じゃないとして翌日は日本の半導体製造装置銘柄も、韓国の同業のSKハイニックスも二けた近く株価が上昇しています。AI銘柄、半導体関連は引き続き好調の様です。

6-8月期企業決算

| 銘柄名【ティッカー】 | 市場の反応 |

|---|---|

| ナイキ【NKE】 | 売上は市場予想に届かず、利益はリストラ効果で捻出 新CEO着任でガイダンス撤回、手腕が問われている |

| ジェフリーズ ファイナンシャル グループ【JEF】 | 投資銀行部門絶好調 米投資銀行大手行の7‐9月期決算に期待 |

| アクセンチュア【ACN】 | ガイダンスは四半期ごとに伸長する内容 顧客のIT予算が見えてくる25年前半に期待との声相次ぐ |

| マイクロン テクノロジー【MU】 | 6-8月期決算、ガイダンスともに好調。 稼ぎ頭の広帯域メモリは需要超過、顧客と長期契約締結相次ぐ |

出所:FRB、Bloombergより松井証券作成

ほか10/3、米メディアCNBCのエヌビディア<NVDA>ジェンスンファンCEOインタビューが話題でした。新しい材料が報じられていたわけではありませんが、現行のAI向け半導体モデルと比較して性能が2.5倍に高まる次世代半導体ブラックウェルは目下フル生産中で、需要が尋常ではない、として旺盛な需要に自信を見せています。どの企業も最も多くブラックウェルを入手したいと考え、一番先に手に入れたいと考えているということでした。10/7にはスーパーマイクロコンピュータ―<SMCI>が堅調な出荷データを開示して大幅高を演じていました。

エヌビディアについて解説した動画はこちら!

【9/19~10/2】マグニフィセント7復調の中、エヌビディアにさらなる上昇の兆しが?<NEWSマグニフィセント7>

決算シーズンの初期段階では、市場参加者は銀行幹部の経済に対する見解・業況説明に注目すると思われます。11日金曜日のJPモルガン<JPM> 、翌週15日バンク オブ アメリカ<BAC>、ゴールドマン サックス<GS>が決算発表を行う予定で、特にJPモルガン チェースのジェイミー・ダイモンCEOのコメントは注意したいと考えています。彼は経済の今後の道筋は多くの投資家が考えるよりも困難かもしれないと警告してきた著名な幹部の一人。5月にダイモンCEOは、世界経済へのリスクについて慎重ながらも悲観的であり、銀行の株価は高値であると考えていると述べています。この市場環境はダイモンCEOの目にどの様に映っているのでしょうか。

10月中旬からハイテク企業の決算が始まりますが、足もとではAI関連の中でもディフェンシブな銘柄にマネーがシフトしています。決算の注目点は、ハイテク各社のAI投資・投資回収になります。AIの収益化が進んでいると分かれば、再び投資マネーはAI関連のハイテク銘柄に戻ると考えています。その逆なら、より安全なバリュー株を物色する動きが更に広がるのではないでしょうか。

重ね重ねですが、リスクは好景気の裏返し、インフレ懸念です。

大山 季之(おおやま のりゆき)

松井証券マーケットアナリスト

経験から得た幅広いネットワークと確かな知識で複雑な世界情勢を紐解き分かりやすく解説

<略歴>

1994年慶應義塾大学卒業後、国際証券(現三菱UFJモルガンスタンレー証券)に入社。2001年ゴールドマン・サックス証券、2010年バークレイズ証券、2012年から金融コンサルを経て現職に至る。これまで、機関投資家向け株式営業を中心に、上場企業へのファイナンス提案・自社株買い・金融商品組成に関わった。

現在は前職の経験をもとに、国内外マクロ・ミクロの分析を行う。