FRBと市場にギャップが有るから株が買われる? 「ゴルディロックス」でリスクオン? 2024年の利下げはどこまで?

2024年10月2日

マーケットアナリスト大山です。今週もよろしくお願い致します。

前回のコラムで、FOMCにおける金融政策の“再調整”による金融緩和でリスクアセットが押し上げられているかもしれない・・・、足元はリスクオン相場に見えることを書きました。先週のコラムで書いたことを思い出しながら、さきほど(9/30午前)某番組に出演してきたのですが、番組のキャスターの方から『大山さんの考えよりも少し早めにリスクオンになってしまいましたねぇ』と言われてしまいました。

気が付けば、先週はS&P500株価指数・NYダウ株価指数は揃って史上最高値を更新。引き続きFRBの大幅利下げに対する期待の高まり→米経済のソフトランディングへの期待の高まり・・・に支えられた展開で底堅く推移しています。

9/23-9/27 先週の振り返り

S&P500株価指数は26日に、NYダウも27日に揃って史上最高値を更新しています。

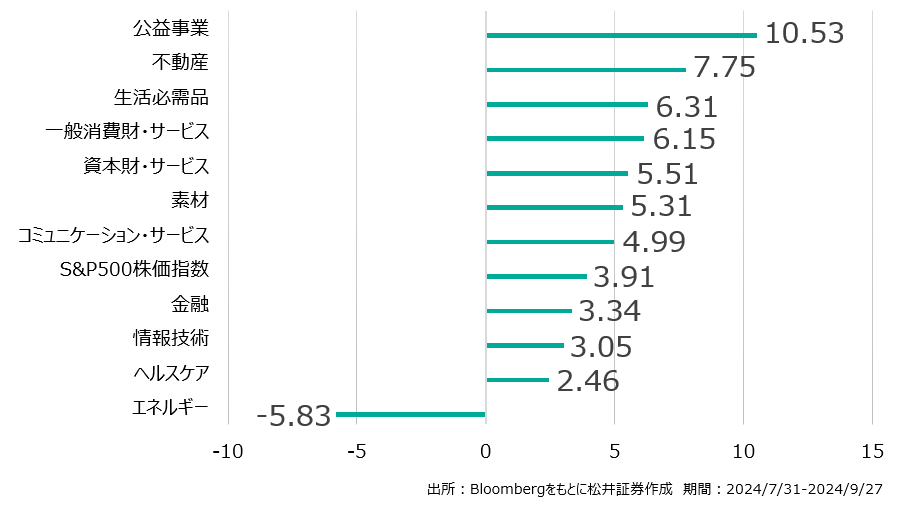

S&P500株価指数は年初来約20%上昇、8月・9月は急落&急上昇を繰り返しながら、7月末~9/27終値までの2か月で3.91%上昇。これまで相場上昇と言えばハイテク株という世間一般の認識や評価がありましたが、直近2か月は公益事業セクターが約10%、不動産セクターが約7.8%、生活必需品・一般消費財サービスがそれぞれ約6%上昇しています。足元は横に物色が広がった、ディフェンシブに寄ったと言えるのですが、もう少し細かく業種・セクターを細かく見ていくと、AIに軸を残しながら物色対象が拡大しているような感じがします。

S&P500 8・9月業種別パフォーマンス

たとえば公益事業は「スリーマイル島の原発再稼働」のニュースで電力事業者 ビストラ48%上昇、コンステレーションエナジー35%上昇で、TOP 1・2は原発関連です。不動産セクターはREIT全面高でデジタル関係リートが引き続き物色されています。AIデータセンター特需に支えられて、デジタルインフラ系は未だ調子良さそうです。

ほか生活必需品では、ウォルマート16%、コストコ約8%弱の上昇。一般消費財はCEOが変わったスタバが25%、ナイキは20%上昇です。

原発事業者関連やデジタルインフラ系のリートが買われているところを見ると、未だAIが相場の軸になっていることを感じますし、景気後退懸念から将来の業績・収益が読みやすい企業(生活必需品セクターの小売企業)を買いに行く感じが見えてきます。また今回はCEO交代というニュースでしたが、 “イベント” には凄く反応しています。洋の東西を問わず、いつの時代も企業の変化には敏感に反応しています。

原発関連銘柄を解説した動画はこちら!

マイクロソフトが原発を動かす!?原発・電力株3選<ココから始める米国株>

市場の目線とFRBの目線のギャップによりPERが変化する

現在、市場参加者は年内2回のFOMC会合を通じて、0.75%~1.0%の利下げを見込んでいる一方で、FRBは年内0.5%の利下げスタンスを示しています(金融当局高官の中には、次回FOMC会合も0.5%利下げの可能性を否定するコメントはありません。状況次第では有り得るとしています)。

つまり、利下げに対する考え方には、市場・FRBの間には1回分、0.25%のギャップがあり、あしもとPER上昇という形で可視化され、株価が上昇していると考えています。

しかし筆者は、年内0.25%x2回の利下げを予想します。(前回のコラムで述べた通り)9月FOMCで示された経済見通しにある、FOMC参加メンバーの考える中立金利(景気に対して中立的な政策金利水準)の“最頻値”までの利下げは最終的に有りそうですが、年内は0.25%×2回だろうと予想します。

ここでは、FRBが市場目線とのギャップを埋めるため、市場(市場参加者)と対話しようとしている?という点に関して述べたいと思います。

9月FOMCで示された足元のFRBの経済見通しを再び確認します。

FOMC:経済見通し

| 9月FOMC | 6月FOMC | 2025年予測値 | Longer run | |

|---|---|---|---|---|

| GDP | 2.0% | 2.1% | 2.0% | 1.8% |

| 失業率 | 4.4% | 4.0% | 4.4% | 4.2% |

| コアPCE | 2.6% | 2.8% | 2.2% | - |

| 金利見通し(中央値) | 4.4% | 5.1% | 2.9% | 2.9% |

| 金利見通し(最頻値) | 4.375% | 4.875% | 3.125%-3.375% | 3.5%-2.5% |

出所:FRB、Bloombergより松井証券作成

FRBは2024年のGDP予測を2.0%に下方修正しています。

金融政策の方針に関しては、FRBパウエル議長は相変わらず 「今後の政策はデータ次第」 と述べているので、従来と姿勢は変わっていないはずです。9月に0.5%の利下げを選択したので、次回以降の利下げ幅を0.25%に縮小させるには“それなりの理由”が必要になってくると考えています。

経済見通しでは、2024年末に向けてGDP成長率が低下するほか、失業率が上昇する見通しが立てられており、FRBがここから景気・経済がかなり急角度でランディング(景気失速)すると予想しているともいえるものです。

しかし足元のGDPに関しては、9/26に4-6月期GDP確定値が出て、前期比年率+3%成長でありました。またアトランタ連銀の推計する7-9月GDP予測値(GDP NOW)は9/27段階で3.1%、Bloomberg推計の2024年度GDP予測は+2.5%成長という数値が入っています。

加えて、失業率も直近の雇用統計では4.2%に低下しています。仮にFRBの予想する経済成長に減速(失速)するならば、相当酷い経済統計が今後、続々と出てくることを想定しているのではないかと思うのです。

他にも景気が底堅いと考えられる指標をいくつか挙げてみます。

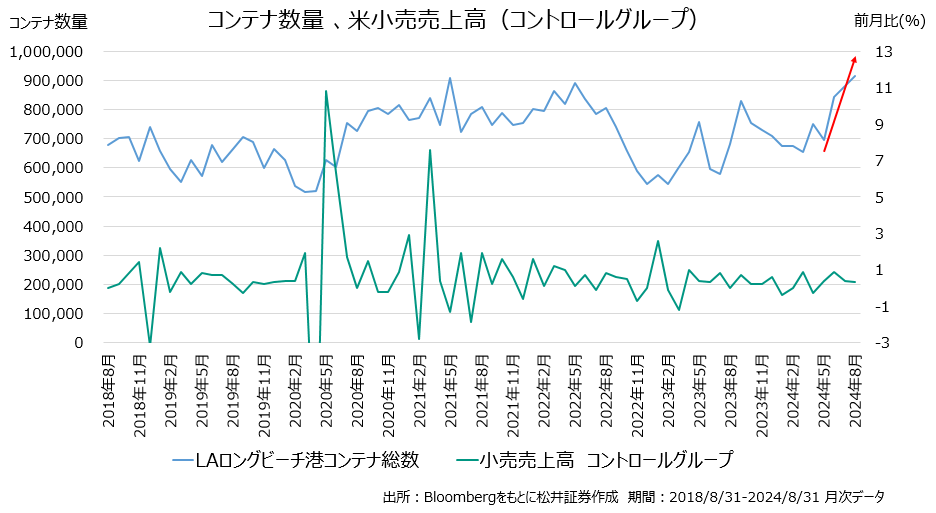

あしもと、西海岸カリフォルニア州 ロングビーチ港で取り扱う入港された貨物コンテナ量が過去最高のボリュームになっています。これはアメリカの輸入増加=小売り売上・消費が堅調だと言う事と辻褄が合います。

ロングビーチ港貨物量

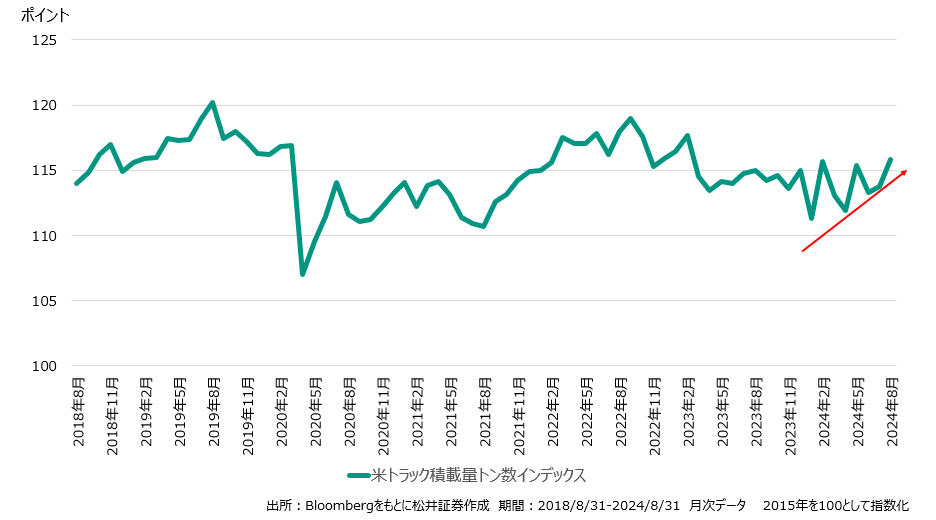

また、アメリカ トラック協会の陸上輸送量を示すデータを見ても、トラックの積載量は上昇中です。

モノは動いているのです。物流が活発=消費が堅調を意味します。

米トラック陸上輸送量 積載量トン数インデックスの推移

あくまでも見た目ですが、景況感は悪くない。むしろGoodです。Goodというよりは、「ちょうどいい」。

Best described as “goldilocks.” これを、ゴルディロックス と言います。熱すぎず、冷たすぎず。雇用に関してはとっても気になる部分なのですが、特におかしいことにはなっていない。ここから年末にかけては0.25%x2回の利下げがメインシナリオです。

(前回のコラムでも書きましたが、個人的には、政策金利は中立金利(ロンガーラン)の最頻値に向かって均衡していくと考えていますので、少なくとも1.5%程度の利下げはノールックで行われると考えています)

FRBの景気減速のシナリオに反して良い経済統計が報告されれば、景気が良いと判断されて大幅な利下げを行う必要はない・・・はずでしょう。このあたりは“中央銀行文学”の真骨頂で、わざと低めの球を事前にマーケットに投げておいて、市場には「この先、景気が悪くなるぞ」と思わせておいてから、結果的にFRB予測から景気が上振れてくれば『景気がいいから大幅利下げをする必要がない』として説明することを考えていたのかもしれません。一旦、FRBは市場参加者の目線を下げさせたかったのではないか?と考えています。ややこしいですが、これが中央銀行文学です。

もともとFRBは自分たちのペースでゆっくりと利下げをしたいと望んでいるハズです。

最終的には労働市場次第で二転三転すると思いますが、市場が望むほど一気に利下げをする必要性をFRBは考えていないと思うし、前回の0.5%利下げも「これがノーマルではない」と説明しています。1回の利下げペースを本来の通常ペースである0.25%で済ますのではないでしょうか。

このようにFRBは市場参加者と徐々にコミュニケーションを取り始めているような気がします。

ギャップがあるうちは「ちょうどいい湯加減のゴルディロックスでリスクオン」なのでしょう。

【関連リンク】FRB(連邦準備制度理事会)とは?組織の目的や株式に与える影響

大山 季之(おおやま のりゆき)

松井証券マーケットアナリスト

経験から得た幅広いネットワークと確かな知識で複雑な世界情勢を紐解き分かりやすく解説

<略歴>

1994年慶應義塾大学卒業後、国際証券(現三菱UFJモルガンスタンレー証券)に入社。2001年ゴールドマン・サックス証券、2010年バークレイズ証券、2012年から金融コンサルを経て現職に至る。これまで、機関投資家向け株式営業を中心に、上場企業へのファイナンス提案・自社株買い・金融商品組成に関わった。

現在は前職の経験をもとに、国内外マクロ・ミクロの分析を行う。