意外に早く来たリスクオン相場、FOMC振り返りなど

9/16-9/20週振り返り

S&P50株価指数の週間・月間騰落率は前述のとおりですが、年初来+19.55%で推移し、株価は最高値を更新してきました。

週明け9/23の東京市場は休場でしたが、NY市場ではS&P500・NYダウ指数が揃って史上最高値を更新するなど、次回FOMCにおける大幅利下げを想定した催促相場の展開でした。FOMC後は特に主な経済指標の発表もなく、個別企業のアップデートも限定的でしたが、マーケットは高値圏で推移し、ゴルディロックス的な過熱感もなく冷え込みもない”適温相場”に浸かっているようです。

先週発表されたマクロデータで、今後のマーケットに影響を与える可能性が高そう・・・と感じたデータが2つありました。①9/16NY連銀製造業景況指数、②9/19 フィラデルフィア連銀製造業景況指数です。

①9月NY連銀製造業景況指数9/16開示分 (前月比)

現状指数

| 総合 | +11.5(+16.2) |

|---|---|

| 新規受注 | +9.4(+17.3) |

| 出荷 | +17.9(+17.6) |

9月の製造業景況指数は+11.5となりました。前月比+16.2ポイントの大幅上昇です。今回のアンケート調査はFOMC直前の業況調査で、3日から10日にかけて回答が寄せられています。

今回は、製造業の景況回復を示すデータが今後も複数の地域で増えてくるのかがポイントと見られていました。また先行きの景況感予想も大きな改善を示しポジティブです。

半年後の先行き予想

| 総合 | 30.6(+7.7) |

|---|---|

| 新規受注 | 39.9(+15.1) |

| 出荷 | 36.4(+14.3) |

②9月フィラデルフィア連銀景況指数(前月比)

現状指数

| 総合 | +1.7(+8.7) |

|---|---|

| 新規受注 | -1.5(-16.1) |

| 出荷 | -14.3(-22.8) |

受注や出荷の数値は前月比で落ち込んでいますが、ほかの雇用・在庫などの項目が改善して、総合指数の改善をサポートしています。また、6カ月先の景況予想を示す指数に於いても新規受注、出荷指数とも大幅上昇しています。変化幅が大きく、凄くポジティブに見えます。

半年後の先行き予想

| 総合 | +15.8(+0.4) |

|---|---|

| 新規受注 | +21.8(+11.4) |

| 出荷 | +26.8(+17.0) |

フィラデルフィアに於いて、将来の活動を示す期待指数が上昇したことは非常に意味があると思いました。

それはNY連銀だけではなく、いわゆる1地区の限られたデータで製造業の業況が改善したのではなく、複数のデータポイントで製造業が(現状指数・先行きが揃って)改善してきているからです。利下げが実施されて製造業のマインド改善が米国経済や株式市場に効き始めるのではないか?と感じました。

10/1に開示されるISM製造業景況指数が夏場の低水準から脱し、9月統計に於いては景況観が上昇する可能性が高そう・・・と見られているのではないでしょうか。

ISMのデータは景気の先行指標として非常に注目されますので、相場へのインパクトもありそうです。

Bloombergは、最近発表された5つの地区連銀製造業報告レポート(カンザスシティ、リッチモンド、ダラス、フィラデルフィア、ニューヨーク) の中で、雇用が減速し、製造現場の労働時間の減少と長期化で人員削減リスクが高まっている点を指摘していました。

FRBパウエル議長は最近の講演の中で労働市場を重視する姿勢に転換し、「労働市場がこれ以上冷え込むのを望まないし歓迎しない」「支えるために何でもする」という姿勢をFOMCで強調してきました。

金融当局が完全雇用を目指す姿勢に至っているのは株式市場全体にとってポジティブだと考えています。

FOMCレビュー

FRBは9⽉17、18⽇に開催したFOMCで0.50%の利下げを決定し、政策⾦利であるFF(フェデラルファンド)レートの誘導⽬標レンジが従来の5.25-5.50%から4.75-5.00%へ引き下げられました。利下げの決定は2020年3月以来の4年半ぶりです。

市場の焦点であった利下げ幅に関しては、筆者は前回のコラムに於いて、金融政策修正は0.25%にとどまり、FRBパウエル議長がハト的なコミュニケーションを展開して“0.50%同等以上の利下げ効果を与えるのではないか?”と予想しましたが、、、見事にハズしました。

事前にウォールストリート・ジャーナル紙が0.50%の利下げが決定される可能性を報じたほか、ダドリー前ニューヨーク連銀総裁が0.50%の利下げが妥当との⾒解を⽰したことなどを受け、市場では⼤幅利下げへの織り込みが進み、FOMCでもそれに沿った形での政策変更となっています。

今回のFOMCの声明文・記者会見・経済見通しなどを通じて気になった点は3つです。

①物価が依然高止まりしているという表現を残しつつ、利下げに踏み切ってきた。

➤インフレ鎮静化には自信を深めている。雇用にリスクが残り、雇用の最大化(完全雇用)を目指すうえで労働市場に対する配慮から利下げを敢行したとみられる。

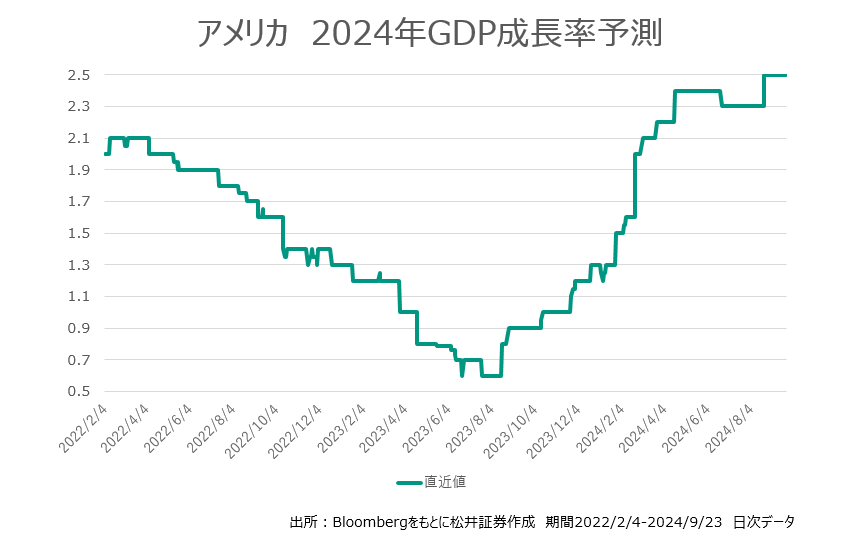

②経済見通しでは、24年末のGDP予測が6月時点から下方修正され+2.0%成長になっている。

➤あしもと4-6月GDPは3%に上方修正され、9/24現在、アトランタ連銀の7‐9月期GDP予測は2.9%、Bloomberg予測の24年GDPでも+2.5%成長が示されています。

またFRBの失業率予想では4.4%に上方修正されていますが、足元の雇用統計(8月)は4.2%に留まっています。

このままFRBの予想をベースに景気予測をすると、10-12月期に景気がクラッシュするのではないか?と思ってしまうほどです。FOMC直前に開示された小売売上高を見ても個人消費は堅調ですし、GDPは上方修正されていたことを踏まえると、当局の見方に少し違和感があります。

(FOMCメンバーでもタカ派の⼀⼈ ボウマン理事は0.25%の利下げを主張して異例ともとれる反対票を投じています)

③最⼤の関心事であるドットチャート(FOMC参加者の政策⾦利⾒通し)では、2024年末の政策⾦利(中央値)が4.4%と、6⽉時点(5.1%)から0.75%下⽅修正され、年内残り2回(11⽉、12⽉)の会合で計0.50%の利下げが⽰唆されました。また、2025年に追加で1.00%の利下げが⽰唆されたことで、今回の0.50%利下げを含めると、2025年末までの利下げ幅は0.75%拡⼤したことになります。

➤個人的には、中立金利(ロンガーラン)の予測値はバラつきがあるものの、最も予測が集まるメディアン最頻値では2.5-3.5%です。おおむねメディアンに向かって均衡していくことを考えれば、ここから少なくとも1.5%程度の利下げはノールック※で行われるのだろうと考えていますが、足元の景気は良い・良さそうで消費は悪くないので、ここから年末にかけては0.25%x2回の利下げがメインシナリオだと考えています。※一瞥もしない、見もしないで

今回のFOMCで示唆された経済見通しでは、労働市場が減速し、景気スローダウンが前提になっている・・・だから当局が0.50%の利下げを決定したのですが、株式市場は史上最高値を取ってきました。

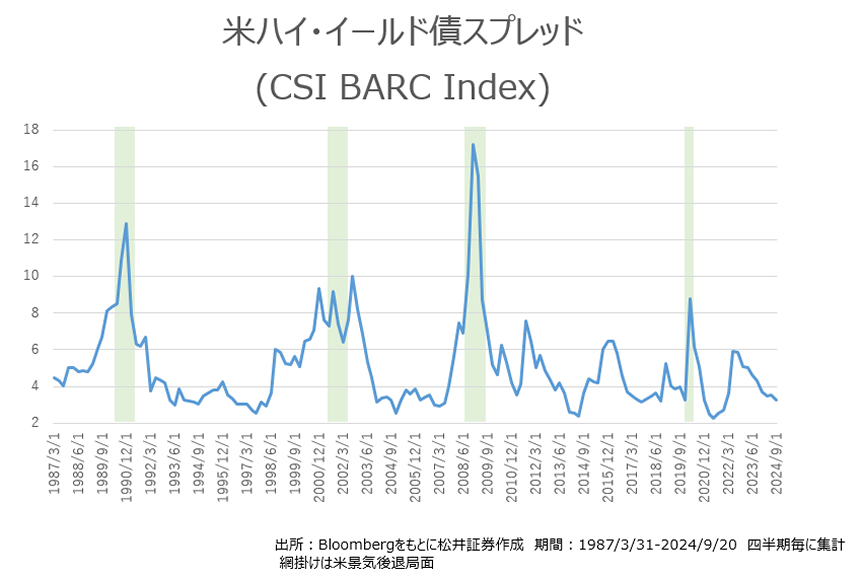

金利市場も同様に比較的落ち着いているように見えます。ハイイールド債、投資不適格なCCC格付け以下などリスクが高い社債スプレッドの縮小傾向が鮮明になっていますし、ハイイールド債だけではなく、コモディティ、暗号資産などの価格が上昇し、全面高リスクオン相場にも見えます。

金融政策の”再調整”によるリフレ的な金融緩和で、これらのアセット価格を押し上げているのかもしれません。

リスクオンは11月FOMCに向かう途中で始まるのか?と考えていましたが、意外に早く来た・・・という印象です。

以前のようにハイテク一辺倒の物色ではなく、NYダウ株式指数が高値を取りに行く相場環境です。ココからの相場は、物色が横に広がりながら7‐9月期決算発表シーズンを迎えるイメージです。

大山 季之(おおやま のりゆき)

松井証券マーケットアナリスト

経験から得た幅広いネットワークと確かな知識で複雑な世界情勢を紐解き分かりやすく解説

<略歴>

1994年慶應義塾大学卒業後、国際証券(現三菱UFJモルガンスタンレー証券)に入社。2001年ゴールドマン・サックス証券、2010年バークレイズ証券、2012年から金融コンサルを経て現職に至る。これまで、機関投資家向け株式営業を中心に、上場企業へのファイナンス提案・自社株買い・金融商品組成に関わった。

現在は前職の経験をもとに、国内外マクロ・ミクロの分析を行う。